Viele Anleger kennen und nutzen das Kurs-Gewinn-Verhältnis, kurz: KGV. Doch kennen Sie auch die weiteren wichtigen Börsenkennzahlen und Unternehmenskennzahlen der Aktien, die für ein stimmiges Bild nötig sind? In diesem Artikel werfen wir einen Blick auf die fundamentalen Kennzahlen beim Aktienvergleich.

Inhaltsverzeichnis

Beste Broker zum Aktien kaufen & verkaufen

Neben dem KGV sind für die Fundamentalanalyse natürlich noch andere Kennzahlen von Bedeutung, um Aktien miteinander zu vergleichen. Ein stimmiges Bild über die wirtschaftliche Lage einer Aktiengesellschaft lässt sich besser bestimmen, wenn möglichst viele verschiedene Kennzahlen gleichzeitig herangezogen werden. Denn jede weitere fundamentale Kennzahl beleuchtet einen weiteren Aspekt und soll zu einem „fairen oder angemessenen Börsenkurs“ führen.

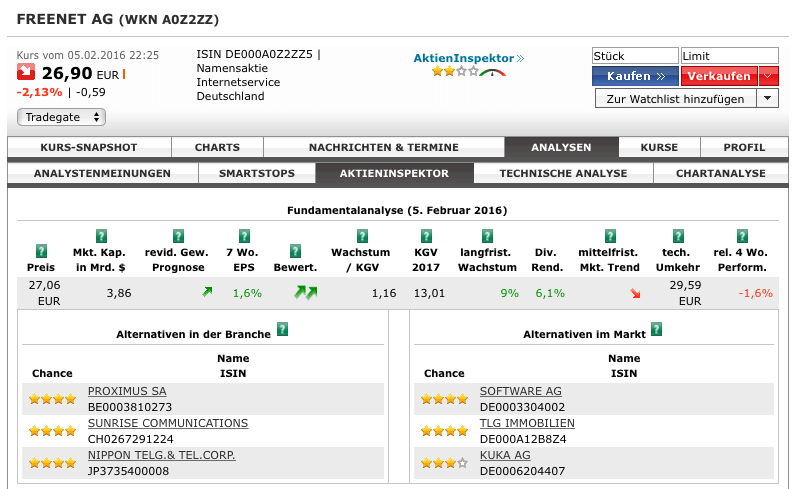

Die Consorsbank stellt die Kennzahlen der Aktien übersichtlich dar. (Quelle: Consorsbank.de)

Leseempfehlung: In unserem Ratgeber „Aktien kaufen“ finden Sie eine Liste von Begriffserläuterungen & Tipps rund um das Thema Aktienkauf.

Welche Fundamentalkennzahlen und Bewertungskennzahlen sind noch wichtig

Sicherlich ist das KGV die allgemein bekannteste und am häufigsten beachtete Kennzahl. Wir haben daher eine ausführlichere Betrachtung des Kurs-Gewinn-Verhältnisses in einem separaten Artikel vorgenommen. Da das KGV als Kennzahl hat aber einige Nachteile mit sich bringt, etwa dass sich im Falle eines Verlustjahres ein negativer Wert ergibt oder die Jahresgewinne durch Bilanztricks manipuliert werden können, ziehen viele Anleger stattdessen zur Fundamentalanalyse für Aktien die Kennzahl des Kurs-Cashflow-Verhältnis (KCV) zusätzlich hinzu.

Kurs-Cashflow-Verhältnis

Der jährliche Cashflow ist eine Börsenkennzahl für die Beurteilung der Zahlungsfähigkeit eines Unternehmens. Er gibt den Nettozufluss liquider Mittel an. Berechnet wird dies durch die Differenz aus den jährlichen betrieblichen Einnahmen und Ausgaben. Damit ist der Cashflow ein Maß für die Liquidität. Er lässt erkennen, wie viel liquide Zahlungsmittel das Unternehmen aus eigener Kraft im Geschäftsjahr erwirtschaftet hat.

Setzt man nun den Cashflow je Aktie ins Verhältnis zum aktuellen Aktienkurs, so erhält man das Kurs-Cashflow-Verhältnis (KCV).

KCV = aktueller Aktienkurs / Cashflow je Aktie

Diese Kennzahl der Aktie ist im Allgemeinen aussagekräftiger als das Kurs-Gewinn-Verhältnis. Denn beim Cashflow sind die Einflussmöglichkeiten seitens erlaubter kreativer Bilanzierung wesentlich kleiner, so dass das KCV eine verlässlichere fundamentale Kennzahl ist. Auch beim KCV gilt, je niedriger der Wert im Vergleich zu anderen verglichenen Unternehmen ausfällt, desto günstiger ist die Aktie an der Börse bewertet. Somit berechnet sich auch die Marktkapitalisierung geringer.

Marktkapitalisierung berechnen

Hinter dem Begriff Marktkapitalisierung verbirgt sich das Gesamtkapital, das ein Unternehmen durch den Börsengang akquiriert hat. Die Marktkapitalisierung berechnet sich aus dem aktuellen Aktienkurs multipliziert mit der Gesamtzahl der herausgegebenen Aktien. Umgangssprachlich wird die Börsenkennzahl Marktkapitalisierung manchmal auch als Börsenwert eines Unternehmens bezeichnet. Mit der Veränderung des Aktienkurses steigt oder sinkt daher auch die Marktkapitalisierung eines Unternehmens.

Wie andere fundamentale Kennzahlen eignet sich auch die Marktkapitalisierung für den Vergleich verschiedener Unternehmen. Sie ist eine fundamentale Kennzahl für die Unternehmensgröße. Die größten Unternehmen der Welt weisen Marktkapitalisierung von mehreren hundert Milliarden US-Dollar aus. Zum Beispiel betrug der Börsenwert von Apple im Jahr 2018 unfassbare 1 Billion USD, also eine 1 mit 12 Nullen.

Die Marktkapitalisierung spielt auch eine Rolle bei der Berechnung anderer fundamentaler Kennzahlen und wichtiger Börsenkennzahlen, wie etwa dem Kurs-Buchwert-Verhältnis.

Kurs Buchwert Verhältnis

Um eine weitere fundamentale Kennzahl zu berechnen, wird die Summe aller materiellen Vermögensgegenstände eines Unternehmens aus der Jahresbilanz benötigt. Nach Abzug der bilanzierten Verbindlichkeiten und immaterielle Vermögensgegenstände ergibt sich aus dem Verhältnis zur aktuellen Marktkapitalisierung der Kurs-Buchwert. Diese fundamentale Kennzahl soll die Über- oder Unterbewertungen der Aktie an der Börse sichtbar machen.

Das fundamentale Kennzahl KBV ist genau dann gleich eins, wenn das Unternehmen an der Börse fair bewertet wird. Ist das KBV kleiner als eins, dann ist dies ein Anzeichen dafür, dass es sich bei der Aktie um ein Schnäppchen handeln könnte. Denn die Annahme der Fundamentalanalyse der Kennzahlen von Aktien ist, dass der Kurs sich langfristig am wahren Wert eines Unternehmens orientieren wird. Mit anderen Worten, dass sich das KGV KBV zu einem Wert von eins hin entwickeln wird.

Im Gegensatz zur Marktkapitalisierung und zum Jahresgewinn ist der bilanzielle Buchwert eine Größe, die sich im Allgemeinen nur langsam ändert. Nur durch größere Sachinvestitionen, etwa Expansion durch Aufkauf neuer Werkhallen oder Modernisierung von Produktionsanlagen, kommt es zu nachhaltigen Änderungen im Buchwert. Aus diesem Grund unterliegt das Kurs-Buchwert-Verhältnis weniger starken Schwankungen und ist gerade für langfristig orientierte Anleger eine nützliche Börsenkennzahl.

Zwar muss man für ihre Bestimmung Bilanzen lesen können, aber es gibt zahlreiche Finanzportale im Web, die für die beliebtesten Aktienindizes bereits Buchwerte auflisten, sodass interessierte Privatanleger sich nicht die Mühe machen müssen, die Berechnungen selbst anzustellen.

Kurs-Umsatz-Verhältnis (KUV)

Ganz wie bei den anderen Kursverhältnissen wird beim Kurs-Umsatz-Verhältnis der Jahresumsatz zum aktuellen Aktienkurs ins Verhältnis gesetzt.

KUV = aktueller Aktienkurs / Jahresumsatz

Das KUV gehört zu den am wenigsten beachteten Kursverhältnissen. Dies hängt damit zusammen, dass der Umsatz allein keine Aussage über die Wirtschaftlichkeit eines Unternehmens erlaubt. Schließlich handelt es sich beim Umsatz nicht um eine Überschussgröße, die betrieblichen Ausgaben werden dabei nicht berücksichtigt. Somit ist aus der Kennzahl nicht ersichtlich, ob das Unternehmen Gewinne schreibt oder bereits in der Verlustzone ist. Daher findet man diese Kenngröße auf den Seiten der Finanzportale eher selten.

Eine Berechtigung hat das KUV aber dennoch, vor allem bei großen Unternehmen in Wachstumsphasen. Diese können in Jahren mit großen Investitionen Verluste aufweisen. Anhand des Kurs-Umsatz-Verhältnisses lässt sich bei solchen Verlustjahren allerdings ablesen, ob diese auf Phasen der Schwäche oder auf Expansionsphasen zurückzuführen sind.

Eigenkapitalquote

Die fundamentale Kennzahl Eigenkapitalquote (engl. equity ratio) gibt den Anteil des Eigenkapitals an der gesamten Bilanzsumme an. Sie ist damit ein Maß für die wirtschaftliche Stabilität eines Unternehmens.

Eigenkapitalquote = Eigenkapital/ Gesamtkapital laut Bilanz

Ist die Eigenkapitalquote niedrig, so finanziert sich ein Unternehmen größtenteils aus Fremdkapital, das heißt über Kredite und Anleihen. Dies deutet auf einen hohen Verschuldungsgrad hin, der für Anleger ein erhöhtes Risiko birgt. Denn hoch verschuldete Unternehmen sind auch in stabilen Zeiten von Insolvenz bedroht. Im Fall einer Krise sind sie die ersten, die fallen, da sie die laufenden Zinszahlungen nicht mehr bewältigen können.

Eine hohe Eigenkapitalquote bedeutet, dass ein Unternehmen Verbindlichkeiten aus eigener Kraft zurückzahlen kann und damit Rezessionsphasen leichter übersteht. Als Faustregel gilt, dass langfristig stabile Unternehmen eine Eigenkapitalquote von mindestens einem Drittel haben sollten, also 33%.

Kapitalrendite

Die Kapitalrendite zeigt, wie effizient ein Unternehmen sein Kapital einsetzt und vermehrt. Es werden zwei unterschiedliche Kennzahlen gebildet: die Eigenkapitalrendite und die Gesamtkapitalrendite. Dabei wird jeweils der jährliche Geldzufluss zu den beiden Kapitalgrößen ins Verhältnis gesetzt:

Eigenkapitalrendite= jährlicher Gewinn / Eigenkapital

Da große Unternehmen einen beträchtlichen Teil des Gesamtkapitals durch Kredite und Herausgabe von Anleihen, Genussrechten etc. akquirieren, es sich also um Fremdkapital handelt, muss für die Berechnung der Gesamtkapitalrendite dieses Fremdkapital berücksichtigt werden:

Gesamtkapitalrendite = jährlicher Gewinn + Zinsen / Gesamtkapital

Die Eigenkapitalrendite betrachtet den Wertschöpfungsprozess aus der Sicht des Unternehmens. Sie gibt an, welche Rendite durch Investitionen des eigenen Kapitals in das Unternehmen erzielt wurde. Im englischen Sprachraum ist dafür die Bezeichnung „Return of Investment“ gebräuchlich.

Die Gesamtkapitalrendite verfolgt dagegen die Sichtweise der Kapitalgeber. Diese profitieren ebenfalls von den Zinsen, die das Unternehmen auf zur Verfügung gestelltes Fremdkapital zahlt. Daher werden in der Berechnung die jährlich gezahlten Zinsen zum Unternehmensgewinn hinzuaddiert.

Dividendenrendite

Eine sehr wichtige Kennzahl vor allem für langfristige Anlagen stellt die Dividendenrendite dar. Diese Börsenkennzahl spielt für Anleger eine Rolle, die nicht auf Kursgewinne spekulieren, sondern durch die jährlich ausgeschütteten Dividenden einen regelmäßigen Einkommensstrom erzeugen möchten.

Die Dividendenrendite ergibt sich einfach, indem man die jährliche Dividende pro Aktie durch den Aktienkurs dividiert. Dividendenstarke Titel sind geeignet, um ein Depot aufzubauen, welches Renditen von bis zu 5 % allein aus Dividendenzahlungen erwirtschaften kann.

Jedoch ist Vorsicht geboten, wenn die Kennzahl Dividendenrendite als alleiniges Auswahlkriterium der Fundamentalanalyse herangezogen wird. Denn die jährliche Ausschüttung hängt vom Erfolg des Unternehmens ab und wird natürlich im Laufe der Zeit schwanken. Sollte etwa ein Unternehmen in eine lang andauernde Phase von wirtschaftlichen Leben eintreten, so ist zu erwarten, dass sowohl Kurs als auch Dividendenhöhe sinken werden.

Obwohl dies dann auf die Dividendenrendite die vielleicht gar keine großen Auswirkungen hat, erleiden langfristig orientierte Anleger dadurch natürlich Verluste. Im Extremfall kann es sogar vorkommen, dass etwa durch schlechte Nachrichten ausgelöste starke Kursverluste die Dividendenrendite eines Unternehmens optisch stark aufwerten, obwohl dies natürlich eher als Warnzeichen zu werten wäre.

Da aber eine hohe Dividendenrendite auch als Kaufanreiz dienen kann, wirkt sie sich durchaus positiv auf die Entwicklung des Aktienkurses aus und kann ihn stabilisieren. Doch wie immer gilt natürlich auch hier, dass es unabdingbar ist, für die Langfristanlage Unternehmen auszuwählen, die stabile Gewinne erwirtschaften und sich in einer langfristigen Wachstumsphase befinden.

Fazit

Die Aufgabe der Fundamentalanalyse ist es, die wirtschaftlichen Kennzahlen einer Aktiengesellschaft auszuwerten und daraus einen fairen Aktienkurs für das Unternehmen abzuleiten. Damit lassen sich dann Kauf- und Verkaufsgelegenheiten an der Börse ausfindig machen. Die dazu benutzten Kennzahlen lassen sich aus den jährlich veröffentlichten Bilanzdaten ableiten. Neben dem KGV sind auch Marktkapitalisierung, Dividendenrenditen und die Kursverhältnisse zum jährlichen Cashflow, Buchwert und Umsatz wichtige Kenngrößen.

Ein stimmiges Gesamtbild erfordert, all diese Aspekte zu einem Gesamtbild zusammenzuführen und vor allem die Bewertung des Unternehmens mit den Mitbewerbern zu vergleichen. Von einer sorgfältig durchgeführten fundamentalen Analyse können langfristig orientierte Anleger erheblich profitieren.