Warum Sie Aktien.net vertrauen können

Wir achten auf strenge redaktionelle Integrität – dieser Beitrag kann jedoch Hinweise auf Produkte unserer Partner enthalten. Hier finden Sie eine Erklärung, wie wir Geld verdienen.

Unsere Arbeitsweise

Investments

investiert

recherchiert

Analysen

Türkische Aktien - Das Wichtigste in Kürze

- Die Türkei ist ein Schwellenland mit Wachstumspotenzial. Aufgrund der Währungskrise verloren Investor*innen rund ein Viertel ihres Euro-Einsatzes. Andererseits sind türkische Aktien 4 Mal billiger als zuvor.

- Der Handel mit türkischen Aktien ist an deutschen Börsen aktuell ausgesetzt und nur direkt über die Börse Istanbul möglich.

- Zahlreiche Top-Werte werden als Zweitlisting im Open Market als ADR Aktie geführt. An deutschen Börsen handelbar sind drei wichtige Unternehmen: Turkcell, Akbank und Koc Holding.

- Wir erklären Ihnen die türkische Börse, das Währungsrisiko beim Investment in der Türkei und machen eine SWOT Analyse für den türkischen Aktienmarkt.

- Wer aufgrund der aktuellen Handelsbeschränkungen nicht in türkische Einzelaktien oder US-ADR investieren möchte, findet möglicherweise in türkischen ETFs eine interessante Alternative.

- Für spekulative Anleger*innen sind CFDs eine gute Option. Mit einem passenden Broker lässt sich auf steigende oder fallende türkische Kurse schnell und einfach handeln.

- In den FAQ beantworten wir alle wichtigen Fragen zum Handel von türkischen Aktien.

Inhaltsverzeichnis

- Unsere Arbeitsweise

- Türkische Aktien - Das Wichtigste in Kürze

- Die besten türkischen Aktien, die wir in diesem Artikel vorstellen

- Die besten türkischen ETFs, die wir in diesem Artikel vorstellen

- Weitere Türkei ETFs mit Potenzial

- Ein weiterer empfehlenswerter Türkei ETF

- Drei spannende türkische Aktien für 2025

- Turkcell: Führender Mobilfunkanbieter der Türkei

- Koc Holding: Bedeutendstes Industrieunternehmen der Türkei

- Akbank: Die Nummer 2 auf dem türkischen Finanzmarkt

- SWOT Analyse für den türkischen Aktienmarkt

- So können Sie türkische Aktien kaufen

- Empfehlenswerte türkische ETFs als Alternative

- iShares MSCI Turkey UCITS ETF

- HSBC Emerging Markets ETF

- Wichtig: Investieren und Spekulieren trennen

-

Fragen und Antworten zum Thema türkische Aktien

- Wie kann man in türkische Aktien investieren?

- Wie groß ist die politische Gefahr für den türkischen Aktienmarkt?

- Lohnt sich die Investition in türkische Aktien?

- Was sind die Top Aktien aus der Türkei?

- Welche Probleme bestehen beim Handel mit türkischen Wertpapieren?

- Welche türkischen Aktien kaufen?

- Wo kann ich türkische Aktien kaufen?

- Fazit

Die besten türkischen Aktien, die wir in diesem Artikel vorstellen

Turkcell Iletisim Hizmetleri AS

WKN: 806276 KGV: 0,00 ISIN: US9001112047 DIV/R: 0.0222 Akbank Turk Anonim Sirketi

WKN: A0D9US KGV: 0,00 ISIN: US0097195012 DIV/R: 0.0216 Koc Holdings AS

WKN: A0X92U KGV: 0,00 ISIN: US49989A1097 DIV/R: 0.0207

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

806276 | US9001112047 |

0,00 |

3.336 |

0.1282%

|

0.0222 | |||

A0D9US | US0097195012 |

0,00 |

4.065 |

0.5088%

|

0.0216 | |||

A0X92U | US49989A1097 |

0,00 |

8.014 |

0.0534%

|

0.0207 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Die besten türkischen ETFs, die wir in diesem Artikel vorstellen

HSBC MSCI Emerging Markets UCITS ETF

WKN: A1JCMZ TER: 0.15% ISIN: IE00B5SSQT16 AUM: 1.959 WKN: A0LEW5 TER: 0.74% ISIN: IE00B1FZS574 AUM: 124

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A1JCMZ | IE00B5SSQT16 | 0.15% |

1.959 |

☑️ 2.51%

|

0.48% | |||

A0LEW5 | IE00B1FZS574 | 0.74% |

124 |

☑️ 2.11%

|

0.3% | |||

Weitere Türkei ETFs mit Potenzial

Lyxor MSCI Turkey UCITS ETF - Acc

WKN: LYX02F TER: 0.45% ISIN: LU1900067601 AUM: 61 SPDR MSCI Europe UCITS ETF

WKN: A1191Q TER: 0.25% ISIN: IE00BKWQ0Q14 AUM: 272

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX02F | LU1900067601 | 0.45% |

61 |

🔄

|

0.74% | |||

A1191Q | IE00BKWQ0Q14 | 0.25% |

272 |

🔄

|

-0.14% | |||

Ein weiterer empfehlenswerter Türkei ETF

| Name / WKN & ISIN |

|---|

| ComStage S&P SMIT 40 Index TRN UCITS ETF |

Drei spannende türkische Aktien für 2025

Die besten türkischen Aktien sollten eine solide Wertentwicklung vorweisen können und gute Fundamentaldaten haben. Aktuell gibt es für Investor*innen, die 2020 vom Potenzial türkischer Titel profitieren wollen, drei gute Empfehlungen. Die erste stammt aus dem Umfeld von TOGG, bekannt als türkischer Hersteller eines E-SUV. Das E-Fahrzeug der TOGG-Holding soll im vierten Quartal 2022 auf den deutschen Markt kommen. Markteinführungen in Frankreich und Italien sollen folgen.

Nach TOGG Aktien wird häufig gefragt. Die Entwicklung und Fertigung erfolgt auf der Basis eines Joint Venture aus fünf türkischen Marken: Anadolu Group (WKN: 934656WKN kopiert), Kıraça Holding, BMC und Zorlu Holding (WKN: 983112WKN kopiert) sowie Turkcell. TOGG Aktien gibt es nicht, aber in ausgewählte beteiligte Unternehmen können Privatanleger*innen unmittelbar investieren.

Turkcell: Führender Mobilfunkanbieter der Türkei

Turkcell Iletisim Hizmetleri AS

WKN: 806276 KGV: 0,00 ISIN: US9001112047 DIV/R: 0.0222

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

806276 | US9001112047 |

0,00 |

3.336 |

0.1282%

|

0.0222 | |||

Turkcell Aktien-Entwicklungen

Die Turkcell Aktie hatte ihren Höhepunkt 2007 vor der Finanzkrise. Wie alle türkischen Aktien zeigt sie sich seitdem sehr volatil, mit teilweise deutlichen Schwankungen innerhalb eines Jahres. Der Aktienkurs ist von ehemals 20 Euro auf bis 2,60 Euro Anfang Juni 2022 gefallen. In den letzten drei Jahren waren die Aktienrenditen negativ; bezogen auf die letzten drei Jahre verlor die Aktie rund 46 Prozent an Wert. Aus Jahressicht liegen die Titel mit 35 Prozent im Minus. Allein in den Monaten März, April und Mai 2022 fällt der Kurs um 20 Prozent. Mit einem Kurs-Gewinn-Verhältnis für 2022 von 8 ist die Turkcell Aktie günstig bewertet. Für 2022 ist Turkcell eine interessante türkische Aktie, weil sie in der Türkei eine Quasi-Monopolstellung besitzt. Außerdem stimmen bei dem Unternehmen die Gewinne. Turkcell investiert derzeit viel in den 5G-Ausbau. Diese Strategie kann sich langfristig bezahlt machen. Erstellt: 09.06.2022 | Autor: Thomas Detlef BärKoc Holding: Bedeutendstes Industrieunternehmen der Türkei

Koc Holdings AS

WKN: A0X92U KGV: 0,00 ISIN: US49989A1097 DIV/R: 0.0207

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0X92U | US49989A1097 |

0,00 |

8.014 |

0.0534%

|

0.0207 | |||

Koc Holding Aktien-Entwicklungen

Anfang Juni 2022 kostet die Koc Holding Aktie rund 11,20 Euro. Rund 16 Euro waren die Titel im November 2019 Wert. Vom Absturz im Zuge der Corona-Krise hat sich die Aktie nur teilweise erholt. Bis 25. Oktober 2020 fiel der Aktienkurs sogar auf 7,25 Euro. Seit März 2022 befindet sich die Aktie im kurzfristigen Aufwärtstrend. Das Plus bis Anfang Juni beträgt rund 23 Prozent. Eine nachhaltige Aufwärtsentwicklung ist noch nicht abzusehen. Anleger*innen kaufen sich mit Papieren der Koc Holding eine türkische Aktie, die niedrig bewertet ist. Das geringe KGV ist lediglich auf politische Unsicherheiten und Währungsrisiken zurückzuführen und spiegelt nicht die Umsatzstärke der Koc Holding wider. Erstellt: 09.06.2022 | Autor: Thomas Detlef BärAkbank: Die Nummer 2 auf dem türkischen Finanzmarkt

Akbank Turk Anonim Sirketi

WKN: A0D9US KGV: 0,00 ISIN: US0097195012 DIV/R: 0.0216

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0D9US | US0097195012 |

0,00 |

4.065 |

0.5088%

|

0.0216 | |||

AkBank Aktien-Entwicklungen

An der Börse war Akbank bislang keine Erfolgsgeschichte. Anfang Juni 2022 betrug der Kurs 0,97 US-Dollar bzw. 0,95 Euro. Die letzten zwölf Monate weisen ein Kursminus von rund 30 Prozent aus. In den letzten fünf Jahren verlor die Aktie mehr als 80 Prozent ihres Wertes. Die Marktkapitalisierung der Akbank beläuft sich auf 2,7 Milliarden US-Dollar. Mit 2.119.027.174 Anteilen hält die Haci Ömer Sabanci Holding mehr als 40 Prozent der 5.2 Milliarden von der Akbank ausgegebenen Aktien der Akbank. Analysten bewerten das Unternehmen aufgrund hoher Gewinnspannen als durchaus rentabel. Das Unternehmen ist im Verhältnis zum Unternehmensgewinn günstig bewertet. Die im April 2022 genannten Kursziele bewegen sich in einer Spanne von durchschnittlich 1,553 US-Dollar bis maximal 2,019 US-Dollar. Die Akbank Aktie verfügt über eine günstige Bewertung im Verhältnis zum Unternehmensgewinn. Auch wenn der Titel von Analysten zum Kauf empfohlen wird, ist die Aktie mit einem Kurswert von unter einem Euro allenfalls für spekulative Anleger*innen geeignet. Erstellt: 09.06.2022 | Autor: Thomas Detlef BärSWOT Analyse für den türkischen Aktienmarkt

Stärken: junge Bevölkerung und kontinuierliches Wirtschaftswachstum

Für eine Investition in türkische Aktien sprechen vor allem die wirtschaftlichen Vorteile des Landes. Ein Blick auf die Entwicklung zeigt, dass sich in den letzten Jahren ein durchschnittliches Wirtschaftswachstum von 7,0 Prozent eingestellt hat.

Es ist davon auszugehen, dass das Wirtschaftswachstum weiter überdurchschnittlich bleibt. Grund hierfür ist die sehr junge türkische Gesellschaft. Während in Deutschland das durchschnittliche Alter mit 47 Jahren angegeben wird, liegt es in der Türkei bei 31 Jahren.

In Bezug auf die Demografie sind die Stärken nicht zu unterschätzen. Die Arbeitskräfte in der Türkei unterstützen so das Wirtschaftswachstum. Höhere Löhne in China machen eine Verlagerung der Produktion an die Absatzmärkte zusätzlich attraktiv. Die Türkei hat hier Chancen.

Die Türkei hat zudem eine wichtige Bedeutung für den Handel. Als „Brücke zwischen Asien und Europa“ bezeichnet, bietet das Land effektive Handelswege. Zudem läuft die Rohstoffzufuhr über den Nahen Osten durch die Türkei, was das Land sich teuer bezahlen lässt.

Außerdem gibt es im angrenzenden Mittelmeer noch ungenutzte Gasvorkommen, die in naher Zukunft angezapft werden dürften. Somit sprechen einige geographische Faktoren für wirtschaftliches Wachstum in der Türkei.

Schwächen: Währungsrisiko und Islamisierungskurs der Regierung

Bei den Schwächen ist der starke Islamisierungskurs zu nennen, der durch den Präsidenten Recep Tayyip Erdoğan geführt wird. Während die vorherigen Ministerpräsidenten einen wichtigen Schritt in Richtung Modernisierung gegangen sind, ist das Land nun wieder rückläufig. Dies wirkt sich auf die wirtschaftlichen Beziehungen zu anderen Staaten aus.

Zudem gab es Probleme zwischen Erdoğan und der türkischen Notenbank. Das verschärfte die Volatilität der türkischen Lira und ließ sie teilweise ganz einbrechen. Als wesentliche Schwäche des türkischen Aktienmarkts kann also das Währungsrisiko gelten, weil türkische Unternehmen eben einen großen Teil ihres Umsatzes in der Türkei erwirtschaften.

Chancen: Schwellenland mit Potenzial

Die Türkei gilt als eines der Schwellenländer mit dem meisten Potenzial. Dies zeigt sich beispielsweise am TOGG-Konsortium. TOGG ist nicht direkt handelbar, aber Turkcell, die Anadolu Group (WKN: 164178WKN kopiert) und Zorlu Holding (WKN: 983112WKN kopiert) sind Aktiengesellschaften, die mit je 19 Prozent am Konsortium beteiligt sind.

Ziel des Firmenverbundes ist die Entwicklung eines Elektroautos unter der Marke TOGG. Bislang war die Türkei vor allem ein Fertigungsstandort für Konzerne aus anderen Nationen, aber mittlerweile ist das Know-How für eigene Projekte vorhanden. Bereits im Jahr 2022 soll das erste Elektroauto auf den Markt kommen. Geplant ist der Start mit einem kompakten SUV.

Hier tut sich gerade einiges und es ist wahrscheinlich, dass durch neue Unternehmen weitere vielversprechende türkische Aktien auf den Markt kommen. Die Türkei profitiert dabei (ähnlich wie China) von einem wachsenden Inlandsmarkt, sodass heimische Unternehmen gute Wachstumschancen haben und auch leicht an ausländisches Kapital kommen.

Risiken: Politische Situation

Als stärkste Bedrohung für den Wirtschaftsmarkt in der Türkei gilt die derzeitige politische Lage. Für eine florierende Wirtschaft sind gute Verbindungen zu anderen Ländern essenziell.

Die Spannungen zwischen der Türkei, den USA und Russland im Zuge des Syrien-Konflikts sind potenziell bedrohlich. Auch das autoritäre Auftreten von Erdoğan wird von vielen als Gefahr gesehen. Wiederholt fiel er mit Kritik an den Notenbanken auf, drohte sogar mit einem Eingriff – und das sehen die Finanzmärkte überhaupt nicht gerne; es wurde viel Kapital abgezogen.

Zudem lassen die weiterhin niedrigen Börsenkurse darauf schließen, dass internationale Großinvestor*innen immer noch kein großes Vertrauen in den türkischen Markt haben.

Ergebnis der SWOT Analyse

Die Türkei hat trotz wirtschaftlicher und politischer Probleme viel Potenzial. Sie ist ein beliebtes Tourismusziel und für führende westliche Konzerne Produktionsstandort.

Der Währungsverfall der Türkei verbilligt die Arbeitskosten für Unternehmen vor Ort, womit die Wettbewerbsfähigkeit auf Exportmärkten steigt. Negative makroökonomische Entwicklungen, egal ob Brexit, Flüchtlingsströme, soziale Unruhen oder steigende Staatsverschuldung, schlagen nur selten voll auf große Konzerne durch. Die Türkei bleibt ein Tor zu wichtigen Märkten in Asien und Afrika.

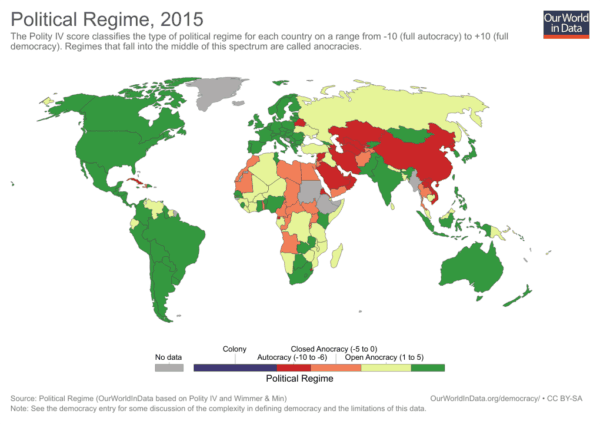

Die Türkei gilt nicht mehr als Demokratie. Im Rahmen des Polity IV Projekts wird die Türkei, ähnlich wie Russland, als Anokratie gesehen. Sie ist damit keine Demokratie mehr, aber auch noch keine Diktatur. (Bild: „Political Regime, 2015“ | © Our World In Data | Lizenz: CC BY 4.0)

So können Sie türkische Aktien kaufen

Die Türkei verfügt seit 2013 ausschließlich über eine Börse: die Borsa Istanbul. Bevor die Borsa Istanbul gegründet wurde, gab es die Istanbul Stock Exchange, die unter der Abkürzung „ISE“ geführt wurde. Zusätzlich dazu wurden die türkische Derivatebörse sowie die Goldbörse geführt. Inzwischen sind alle drei Börsen zusammengeschlossen.

Der türkische Leitindex ist oft unter der Bezeichnung „ISE National 100“ oder „ISE 100“ zu finden. Korrekt lautet die Bezeichnung jedoch „BIST 100“, da der Begriff an den Börsennamen angepasst wurde.

Der türkische Aktienmarkt wird dominiert von Finanztiteln, die zum Aufschwung der Türkei in den letzten zwanzig Jahren beigetragen haben. Empfehlenswert ist aber vor allem der aufstrebende Industriesektor, zu dem auch die Koc Holding oder Ülker gehören.

Probleme beim Handel mit türkischen Wertpapieren

Türkische Aktien sind gegenwärtig nicht über deutsche Börsenplätze handelbar. Bereits seit längerer Zeit zeigen sich Probleme beim Handel mit türkischen Wertpapieren. Erst war es die von der türkischen Regierung erhobene Quellensteuer (wieder abgeschafft), jetzt behindern Formalien wie die Steueridentifikationsnummer den Wertpapierhandel.

Damit bleibt nur der Kauf direkt an der türkischen Börse in Istanbul. Dazu muss der Anleger*in ein Depot in der Türkei eröffnen und eine türkische Steueridentifikationsnummer beantragen. Die Alternative ist der Handel sogenannter ADRs (American Depositary Receipts). Der Handel von ADR-Zertifikaten unterscheidet sich im Wesentlichen nicht vom Aktienhandel.

ADRs bzw. Hinterlegungsscheine einer Depotbank sind nicht gleich Aktien. Der Investor*in geht das Risiko ein, dass die Bank finanziell immer in der Lage sein wird, den Verkauf seiner ADR abzuwickeln. Angeboten werden sie beispielsweise von der Börse Berlin-Bremen, Tradegate, LS Exchange oder Lang & Schwarz zu Euro-Kursen.

Der Wechselkurs für Türkische Lira (TRY)

Bedeutsam in Bezug auf die Investition in den türkischen Aktienmarkt ist der Wechselkurs für Türkische Lira. Vor allem in den letzten Jahren litt die türkische Landeswährung unter teilweise galoppierender Inflation. Ein Blick auf das Jahr 2015 im Vergleich zu 2020 zeigt, dass der Wechselkurs um die Hälfte gesunken ist. Bekam man 2015 noch drei Lira je Euro, sind es im November 2020 etwas mehr als 9 Lira für jeden Euro. In den letzten fünf Jahren hat der Euro gegenüber der türkischen Lira um 98 Prozent zugelegt. Die Türkische Nationalbank möchte der Inflation entgegenwirken und setzte im November 2020 den Zentralbankzinssatz auf 15 Prozent hoch.

Türkische Aktien kaufen ist grundsätzlich unproblematisch, da die Lira schwächer als der Euro ist. Gefährlich sind lediglich starke Einbrüche: Türkische Aktien werden in Lira gehandelt und beziffert. Sollte der Kurs der türkischen Währung dramatisch einbrechen, sind türkische Aktien ebenfalls weniger wert.

Bevor die Entscheidung fällt, türkische Aktien an der Borsa Istanbul zu kaufen, sollten Sie sich dieses Risiko vor Augen führen. Aktien sind Unternehmensanteile und werden nicht entwertet, wenn eine Landeswährung einbricht, aber es kann je nach Fall einige Zeit dauern, bis sich wieder ein vorteilhaftes Verhältnis für deutsche Anleger*innen eingestellt hat.

Da der Handel türkischer Aktien hierzulande lediglich in einer ADR-Form möglich ist, entfällt der Kauf in der türkischen Währung. ADR Kurse werden je nach Handelsplatz in US-Dollar oder Euro ausgewiesen. Abhängig von Broker und Handelsplatz ist der Preis je nach ADR Schein in US-Dollar oder Euro zu bezahlen. Die Gebühren pro Aktie belaufen sich im Allgemeinen auf 0,01 bis 0,03 US-Dollar.

Dem ADR-Besitzer drohen Kursverluste, wenn die türkische Lira zur jeweiligen Handelswährung (Euro, US-Dollar) aufwertet. Anders ist das bei den in türkischer Lira geführten Aktien, wo eine Aufwertung höhere Verkaufserlöse zur Folge hätte.

Empfehlenswerte türkische ETFs als Alternative

Wenn Sie in den türkischen Aktienmarkt investieren möchten, dann müssen Sie türkische Aktien nicht direkt kaufen. Türkische ETFs sind eine gute Alternative. Mit Exchange Traded Funds können Sie einen breiten Marktindex nutzen und optimal investieren.

Weltweit suchen Anleger nach Investitionsmöglichkeiten. Immer wieder kreieren sie dabei auch Staatengruppen wie die BRIC- oder die MIST-Staaten. Oft sind diese Gruppen aber sehr unterschiedlich (Bild: pixabay.com | © Yuri_B).

Der türkische Leitindex in Bezug auf die ETFs

Der wichtigste türkische Aktienindex, der auch für die Abbildung von ETFs als Basis dient, ist der ISE 100 oder der BISE 100. Er gibt Hinweise zu Kursentwicklungen der 100 größten und umsatzstärksten Unternehmen an der Börse von Istanbul. Es handelt sich um den türkischen Leitindex.

Die Gewichtung in diesem Kursindex basiert auf der Marktkapitalisierung. Lediglich die Aktienkurse dienen der Ermittlung des Indexstandes. Verzichtet wird auf die Berücksichtigung von Dividendenzahlungen. Alle im Index gelisteten Unternehmen haben ihren Sitz in der Türkei.

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A0LEW5 | IE00B1FZS574 | 0.74% |

124 |

☑️ 2.11%

|

0.3% | |||

Der iShares MSCI Turkey UCITS ETF ist der bekannteste ETF für eine Investition in den türkischen Aktienmarkt. Er hat den US-Dollar als Basiswährung und sein Domizil in Irland. Der ausschüttende ETF beschränkt sich auf die 15 größten Unternehmen im ISE 100. Der ETF ist also auf die größten türkischen Unternehmen konzentriert. Die Kostenquote liegt bei relativ hohen 0,74 Prozent.

Dieser ETF ist 2018 wie der gesamte türkische Aktienmarkt stark eingebrochen. 2019 wurde die Erholung eingeläutet und weitere Anstiege sind nicht unwahrscheinlich. Der Vorteil ist, dass mit einem einzigen Investment auf die größten Unternehmen der Türkei gesetzt werden kann. Zudem ist der ETF sparplanfähig.

HSBC Emerging Markets ETF

HSBC MSCI Emerging Markets UCITS ETF

WKN: A1JCMZ TER: 0.15% ISIN: IE00B5SSQT16 AUM: 1.959

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A1JCMZ | IE00B5SSQT16 | 0.15% |

1.959 |

☑️ 2.51%

|

0.48% | |||

Hierbei handelt es sich um einen Überbegriff für verschiedene Leitindizes, die eine Wertentwicklung in den Schwellenländern abbilden. Der HSBC MSCI Emerging Markets UCITS ETF ist für ein diversifiziertes Investment in Schwellenländern gut geeignet. Der ETF deckt sich schwerpunktmäßig mit Aktien aus China, Taiwan, Korea und Brasilien ein. Türkische Aktien sowie Papiere aus Indien und Südafrika haben einen geringeren Anteil. Der große Vorteil an einem solchen ETF ist, dass Anleger*innen auf breiter Basis am Wachstumstrend der Schwellenländer teilhaben können.

Der HSBC MSCI Emerging Markets UCITS ETF ist mit einer Kostenquote von 0,40 Prozent einer der günstigsten seiner Art und bietet die Vorteile eines physisch replizierenden ETFs. Das bedeutet im Normalfall weniger Abweichungen von den ausländischen Leitindizes als es bei synthetischen ETFs.

Dieser ETF hat sich in den letzten Jahren besser entwickelt als jene Fonds, die nur auf türkische Aktien gesetzt haben. Zu erwähnen ist aber das durchschnittliche KGV von 12 – das ist doppelt so hoch ist wie der Durchschnitt im türkischen Aktienmarkt. Das lässt darauf schließen, dass bei türkischen Aktien noch Spielraum nach oben besteht. Außerdem ist dieser ETF bei Trade Republic ohne Zusatzkosten sparplanfähig.

Wichtig: Investieren und Spekulieren trennen

Geld risikobewusst anlegen

Eine Investition in türkische Einzelaktien ist riskant, wenn man sich nicht gut auf dem dortigen Markt auskennt. Nicht zuletzt, weil der Einfluss der Politik in der Türkei groß ist.

Konkret bedeutet dies: Wer 50.000 Euro anlegen will, der kann auch eine Position von türkischen Einzelaktien in sein Depot nehmen. Wer dagegen nur 10.000 Euro anlegen möchte, der sollte lieber einen ETF auf türkische Aktien kaufen. Können 5.000 Euro angelegt werden, dann ist der Kauf einiger weltweit investierender ETFs oder die Investition in einen Robo Advisor wie OSKAR oder quirion fast immer die bessere Entscheidung.

Zum Spekulieren: CFDs mit Hebelwirkung

Wem eine breit gestreute Geldanlage in ETFs oder ein Konto bei einem Robo Advisor zu langweilig ist, der kann sich parallel ein CFD-Konto zum Spekulieren zulegen. CFDs sind Derivate, die sich an der Wertentwicklung eines Basiswertes orientieren, beispielsweise einer Aktie. Leider gibt es aktuell nur wenige CFDs auf türkische Aktien, selbst auf den türkischen Index gibt es aktuell kein CFD bei eToro. Dafür ist aber die Auswahl an anderen Papieren sehr groß.

Ein CFD hat gegenüber einer Aktie mehrere Vorteile: Ein unscheinbarer, aber sehr wichtiger Vorteil ist, dass Investieren und Spekulieren immer klar getrennt bleiben. Sonst wäre die Versuchung groß, Spekulationsverluste mit eigentlich zum Investieren vorgesehenem Geld auszugleichen – und damit langfristig meist noch mehr Verluste zu machen.

Daneben gibt es aber auch ganz praktische Vorteile. Bei eToro, einem der attraktivsten Online Broker derzeit, muss jeweils nur ein Fünftel des Wertes einer Aktienposition mit Geld hinterlegt werden. Bei Indizes und Devisenpaaren ist es noch weniger, beim DAX beispielsweise nur 5 Prozent. Das bedeutet, wer 1.000 Euro in ein DAX-ETF investiert, muss nur 50 Euro hinterlegen.

Außerdem lässt sich mit CFDs ganz einfach auf fallende Kurse setzen. Hier muss nur ein Teil des Wertes einer Position hinterlegt werden.

Die Gebühren sind außerdem niedrig. Es gibt keine Ordergebühren, eToro finanziert sich ausschließlich aus dem Spread, der Differenz zwischen Kauf- und Verkaufskursen. Allerdings fallen Übernachtgebühren an, wenn eine Position nicht am Tag des Kaufes gleich wieder geschlossen wird. Die Kosten dafür sind bei seriösen Brokern wie eToro aber niedrig. Im Juli 2020 lag der Zinssatz für das Halten einer Position über Nacht bei 0,0075 Prozent pro Tag. So entstehen Kosten von rund 2,8 Prozent im Jahr, einschließlich Zinseszinsen.

Ein seriöser Broker ist bei CFDs besonders wichtig, da die Papiere meistens direkt bei diesem gekauft werden. eToro wickelt also nicht nur die Käufe und Verkäufe ab, sondern ist gleichzeitig auch Transaktionspartner. Das Unternehmen ist bereits seit 13 Jahren am Markt aktiv und gehört zu den bekanntesten Anbietern von CFDs in der Europäischen Union. Beliebt ist es vor allem wegen des Social Trading, durch das sich über Markteinschätzung und Broker ausgetauscht wird.

Fragen und Antworten zum Thema türkische Aktien

Wie kann man in türkische Aktien investieren?

Wichtige türkische Unternehmen wie die Koc Holding oder Turkcell lassen sich direkt an der Borsa Istanbul und über Xetra als ADR handeln. Bei außerbörslichen Plattformen ist das Angebot an türkischen Aktien dagegen oft sehr klein.

Wie groß ist die politische Gefahr für den türkischen Aktienmarkt?

Seit 2014 gilt die Türkei nach den Daten des Polity IV Projekts nicht mehr als Demokratie. Das birgt auch Risiken für den Aktienmarkt. Die Zentralbank scheint sich ihre Eigenständigkeit zurückerkämpft zu haben. Denn im November 2020 erhöhte sie den Leitzins gleich um 4,75 Punkte auf 15,0 Prozent, was der Markt positiv aufgenommen und die türkische Lira stabilisiert hat.

Lohnt sich die Investition in türkische Aktien?

Türkische Aktien haben Stärken und Schwächen. 2018 gehörte die Börse Istanbul zu den weltweit besten Handelsplätzen. Unter dem Gesichtspunkt der Risikostreuung ist es aber sinnvoll, auch einige Aktien aus Schwellenländern wie der Türkei im Depot zu haben.

Was sind die Top Aktien aus der Türkei?

Vor allem für Einsteiger mit wenig Marktkenntnis bieten sich die Aktien großer Unternehmen aus dem DJ Turkey Titans 20 (Kursindex) (TRY) oder ISE National 30 wie Turkcell, Akbank und Koc Holding an. Noch höher ist die Streuung aber mit einem ETF auf türkische Aktien.

Welche Probleme bestehen beim Handel mit türkischen Wertpapieren?

In Deutschland ist der Handel mit türkischen Wertpapieren aktuell ausgesetzt. Wer in türkische Aktien investieren möchte, muss in der Türkei ein Depot eröffnen und mit weiteren Formalitäten rechnen. Handelbar beim Broker hierzulande sind US-ARD-Hinterlegungsscheine auf ausgewählte türkische Spitzenunternehmen.

Welche türkischen Aktien kaufen?

Zu den an deutschen Börsen handelbaren Aktien der Türkei gehören die wichtigen Unternehmen: Turkcell, Akbank und Koc Holding. Für Anleger*innen mit Fokus auf den türkischen Markt wäre ein ETF auf türkische Aktien erste Wahl.

Wo kann ich türkische Aktien kaufen?

Der Handel türkischer Aktien an deutschen Börsen ist derzeit ausgesetzt. Mit ADR Aktien gibt es alternative Handelsmöglichkeiten. Türkische Aktien ADR verfügen über eine Zweitnotierung als US-ADR Anteilschein. ADR (Aktienzertifikate) können bei deutschen Brokern günstig erworben werden.

Fazit

Der türkische Aktienmarkt bringt viele Chancen und auch große Risiken mit sich. Ein Blick auf die wirtschaftliche und politische Lage macht deutlich, dass die florierende Wirtschaft jederzeit in die andere Richtung kippen kann.

Türkische Aktien sind aufgrund der Währungskrise aktuell sehr billig. Eine Investition in türkische Titel kann sich daher lohnen, doch der Handel ist hierzulande ausgesetzt. Da Anleger*innen Depot und Steuernummer in der Türkei benötigen, ist das Kaufen von türkischen Aktien nur bedingt zu empfehlen. Über US-ADR können Sie in türkische Unternehmen investieren. Die Abwicklung übernimmt der Broker.

Alternativ bietet sich der Blick auf ETFs mit Fokus auf Türkei bzw. Schwellenländer an. Hier streuen Sie Ihr Kapital und investieren zeitgleich in die Wertentwicklung einer Vielzahl von Unternehmen.

Quellenangabe:

Turkcell Iletisim Hizmetleri AS

Turkcell Iletisim Hizmetleri AS  Akbank Turk Anonim Sirketi

Akbank Turk Anonim Sirketi  Koc Holdings AS

Koc Holdings AS