Warum Sie Aktien.net vertrauen können

Wir achten auf strenge redaktionelle Integrität – dieser Beitrag kann jedoch Hinweise auf Produkte unserer Partner enthalten. Hier finden Sie eine Erklärung, wie wir Geld verdienen.

Unsere Arbeitsweise

Investments

investiert

recherchiert

Analysen

Chinesische Aktien - Das Wichtigste in Kürze

- China erwartet trotz der Corona-Pandemie ein positives Wirtschaftswachstum im Jahr 2022.

- In der ersten Jahreshälfte 2021 entwickelten sich chinesische Aktien aber nur schwach. Das Gesamtjahr zeigte ein Wachstum von rund 8 Prozent.

- Die zunehmend aggressivere Außenpolitik könnte internationale Konflikte befördern.

- In diesem Artikel erfahren Sie alles, was Sie über chinesische Aktien, ETFs und Aktienfonds und die Besonderheiten des chinesischen Aktienmarkts wissen sollten.

- Wir empfehlen Ihnen die besten Anlagen und erklären in unserer SWOT-Analyse, warum das Investieren in chinesische Aktien komplex ist.

- Für Börsen-Anfänger sind ETFs gut geeignet.

- Verlieren Sie Risiken nicht aus den Augen.

So gehen Sie vor

- Eröffnen Sie ein Depot bei einem günstigen Broker.

- Zahlen Sie Geld ein.

- Legen Sie fest, welchen Anteil Ihres Kapitals Sie in chinesische Aktien investieren wollen. Investieren Sie nicht mehr als 25 Prozent.

- Suchen Sie interessante chinesische Aktien oder ETFs.

- Handeln Sie.

Inhaltsverzeichnis

- Unsere Arbeitsweise

- Chinesische Aktien - Das Wichtigste in Kürze

- So gehen Sie vor

- Aktuelle/News: Legt Omikron ganz China lahm?

- Was Sie jetzt über Chinas Wirtschaft und Aktienmarkt wissen sollten

- Diese chinesischen Aktien gefallen uns besonders

- Weitere attraktive China-Aktien

- Die besten chinesischen ETFs

- 6 Aktien aus China, die wir empfehlen

- 1. Alibaba: Mit E-Commerce zum Erfolg

- 2. Xiaomi: Chinas zweitgrößter Smartphone-Hersteller

- 3. Tencent: Internetunternehmen mit vielen Standbeinen

- 4. JD.com: E-Commerce-Anbieter mit kontrollierter Qualität

- 5. BYD: Führend in der Batterie-Technologie

- 6. Geely: Innovativer Automobilhersteller

- SWOT-Analyse bei chinesischen Aktien

- Die wichtisten China Indizes mit dem passenden ETF

- ETF zum CSI 300: Xtrackers Harvest CSI 300 INDEX UCITS ETF 1D

- ETF zum Hang Seng Index: Lyxor Hong Kong (HSI) UCITS ETF - Dist

- WisdomTree S&P China 500 UCITS ETF USD

- Vielversprechende chinesische Aktienfonds

- So finden Sie chinesische Aktien mit Potenzial

- An diesen Börsen werden chinesische Aktien gehandelt

- Einige Besonderheiten des chinesischen Aktienmarkts

- Ausblick – China in den nächsten zehn Jahren

- Alternativen zu chinesischen Aktien

-

FAQ zu chinesischen Aktien

- Wann soll ich chinesische Aktien kaufen?

- Wie kann ich chinesische Aktien kaufen?

- Wie heißt der chinesische Aktienindex?

- Was muss ich beim Kauf chinesischer Aktien beachten?

- Wo werden chinesische Aktien gehandelt?

- Wann soll ich chinesische Aktien kaufen?

- Kann man China Aktien kaufen?

- Was sind die besten chinesischen Aktien?

- Fazit

Aktuelle/News: Legt Omikron ganz China lahm?

Mit totaler Überwachung hat die Volksrepublik China es geschafft, die Corona-Pandemie weitgehend zu besiegen. Doch Omikron könnte weitere Erfolge behindern – und im schlimmsten Fall das ganz Land lahmlegen. So lautet jedenfalls die Meinung einiger China-Experten.

Auf Ausbrüche des Corona-Virus reagiert China hart und schnell. Ganze Städte werden abgeriegelt, Verstöße gegen Quarantäne-Auflagen werden hart bestraft. In Shenzhen patrouillieren Polizisten mit Wärmebildkameras, die alle Bürger*innen mit erhöhter Körpertemperatur sofort anhalten, wie Frank Sieren in seinem Buch Shenzhen: Zukunft Made in China beschreibt. Wer infiziert ist, muss sofort in Quarantäne, wer sich bereits in Quarantäne hätte befinden müssen, wird bestraft. Vor den Olympischen Spielen in Peking dürfen Einwohner*innen das Haus teilweise nur noch aus triftigen Gründen verlassen.

Doch angesichts der hohen Ansteckungsgefahr von Omikron könnte diese Strategie an ihre Grenze kommen und im schlimmsten Fall das ganze Land lahmlegen. Denn dann müssten massenweise Menschen in Quarantäne geschickt werden.

Ganz wird sich die Volksrepublik nach Expertenmeinung aber von der rigiden Strategie nicht sofort verabschieden können. Der in China verwendete Impfstoff wirkt offenbar weniger gut gegen Omikron als die in vielen anderen Ländern eingesetzten mRNA-Impfstoffe von BioNTech und Co. Außerdem waren bisher viel weniger Menschen in Kontakt mit dem Virus. Das Gesundheitssystem ist außerdem, vor allem außerhalb der Städte, noch immer schlechter ausgebaut als in Europa oder Nordamerika. Der Anteil alter Menschen ist aber ähnlich hoch. Und schließlich könnte der Ausbruch auch Zweifel an der Kompetenz der Regierung aufkommen lassen. Das will die chinesische Regierung natürlich auf jeden Fall vermeiden.

Für die Wirtschaft könnte ein weitgehender Lockdown massive Folgen haben. Zunächst natürlich für chinesische Aktien, aber wegen der Bedeutung Chinas als Lieferant wären die Folgen bald auch in anderen Ländern spürbar. Denn wenn einzelne Teile fehlen, muss unter Umständen die gesamte Produktion gestoppt werden. Zumal die Lager nach rund zwei Jahren Pandemie ohnehin meist leer sind, wie der Handels- und China-Experte Prof. Dr. Alexander Sandkamp gegenüber der BILD-Zeitung erläuterte.

Anleger*innen sollten mit Investitionen in China zunächst vorsichtig sein. Generell kann eine etwas höhere Cash-Quote aktuell ein kluger Schachzug sein, um bei einer Kurskorrektur sofort investieren zu können. Wer risikobereit ist und mit einem sanften Kurs Chinas rechnet, kann auch jetzt kaufen und darauf hoffen, dass China die Krise meistert, ohne das Land lahmzulegen. Dann könnten die Kurse nämlich steigen. Doch die Strategie ist riskant. Eine dritte Strategie ist besonders bequem. Sie empfiehlt, aktuell abzuwarten und weder zu kaufen noch zu verkaufen.

Was Sie jetzt über Chinas Wirtschaft und Aktienmarkt wissen sollten

Chinas Wirtschaft trotzt wie kaum eine andere der Corona-Krise, was das Vertrauen in den chinesischen Aktienmarkt weiter stärkt. Nach heftigen Einbrüchen im Frühjahr 2020 ist Chinas Wirtschaft wieder auf Wachstumskurs. Damit zählt China zu den wenigen Ländern, die selbst im Corona-Krisenjahr 2020 ein Wirtschaftswachstum verbuchen konnten. Zwar lag das Wachstum mit 2,3 Prozent so niedrig wie seit 1976 nicht mehr, doch im Vergleich zu dem weltweiten Einbruch ist das ein fast unglaublicher Erfolg.

Im Jahr 2021 betrug das Wachstum der Volkswirtschaft mehr als 8 Prozent. So wird es nicht weitergehen: Für 2022 schätzen Analysten nur eine 5 vor dem Komma.

Allerdings spiegelte sich dieser Erfolg bisher kaum an der Börse wider. Seit dem Hoch im Februar 2021 sanken die wichtigsten chinesischen Aktienindizes wie der FTSE A50 und der Hang Seng (Hongkong) um 20 Prozent bzw. 12 Prozent. Für 2022 wird eine Erholung am Aktienmarkt erwartet. Die Analysten der US-Bank JP Morgan sehen beim MSCI China ein Plus von 40 Prozent.

Für diese Zurückhaltung bei chinesischen Aktien gibt es mehrere Gründe: So hat sich der chinesische Aktienmarkt im Vergleich zum DAX zunächst deutlich günstiger entwickelt – dieser Vorsprung wurde mit der Korrektur abgebaut.

Außerdem ist der Neustart der chinesischen Wirtschaft nicht einfach. Die chinesisch-amerikanischen Beziehungen haben sich verschlechtert, obwohl beide Staaten im Januar 2020 noch ein Handelsabkommen unterzeichnet hatten.

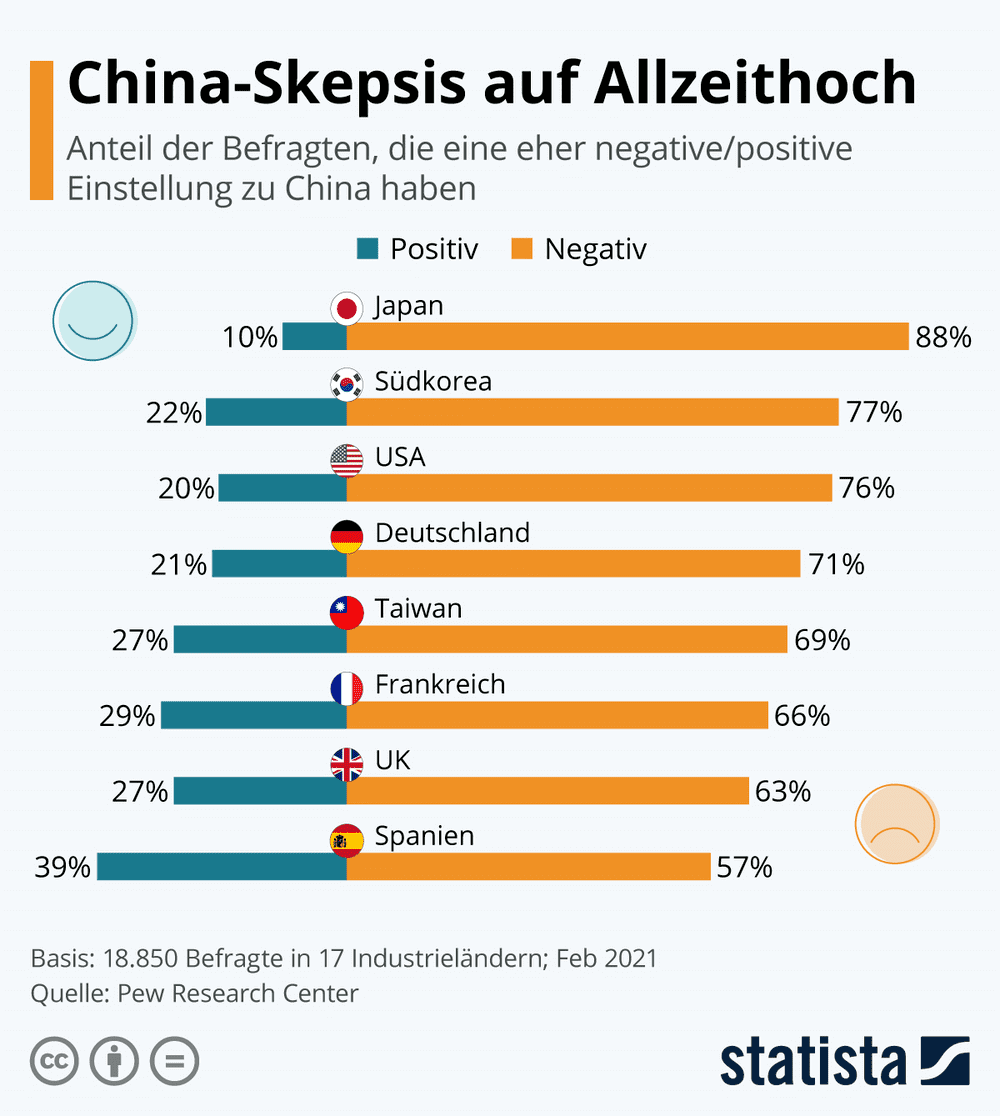

Abbildung 1: Weltweit ist die Skepsis gegenüber der Volksrepublik China hoch, vor allem bei den direkten Nachbarn. Obwohl die Republik China auf Taiwan von China beansprucht wird, ist das China-Bild dort positiver. Womöglich, weil die Menschen sich ebenfalls als Chinesen fühlen. (Quelle: statista)

Hinzu kommt: Wer Aktien „Made in China“ in sein Portfolio aufnimmt, muss immer bedenken, dass staatliche Eingriffe in die Wirtschaft und den Aktienmarkt nicht unüblich sind. Anleger*innen, die den Einstieg in chinesische Aktien wagen wollen, müssen sich also bewusst sein, dass bei einem Investment am chinesischen Aktienmarkt viele Faktoren berücksichtigt werden müssen. Beispielsweise schränkte die chinesische Regierung im Juli 2021 die Börsennotierung von Tech-Unternehmen im Ausland ein.

Diese chinesischen Aktien gefallen uns besonders

Alibaba Group Holding Ltd

WKN: A117ME KGV: 3,40 ISIN: US01609W1027 DIV/R: 0 Xiaomi Corporation

WKN: A2JNY1 KGV: 0,72 ISIN: KYG9830T1067 DIV/R: 0 Tencent Holdings Ltd

WKN: A1138D KGV: 0,78 ISIN: KYG875721634 DIV/R: 0.0064 JD.com Inc Adr

WKN: A112ST KGV: 0,53 ISIN: US47215P1066 DIV/R: 0 BYD Electronic International Co Ltd

WKN: A0M0HG KGV: 0,00 ISIN: HK0285041858 DIV/R: 0.005 Geely Automobile Holdings Ltd

WKN: A0CACX KGV: 0,40 ISIN: KYG3777B1032 DIV/R: 0.0229

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A117ME | US01609W1027 |

3,40 |

188.599 |

0.0467%

|

0 | |||

A2JNY1 | KYG9830T1067 |

0,72 |

31.203 |

0.0133%

|

0 | |||

A1138D | KYG875721634 |

0,78 |

314.514 |

0.3174%

|

0.0064 | |||

A112ST | US47215P1066 |

0,53 |

69.299 |

-0.0066%

|

0 | |||

A0M0HG | HK0285041858 |

0,00 |

54.753 |

0.0147%

|

0.005 | |||

A0CACX | KYG3777B1032 |

0,40 |

13.577 |

0.035%

|

0.0229 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Weitere attraktive China-Aktien

Nio Inc Class A ADR

WKN: A2N4PB KGV: 0,00 ISIN: US62914V1061 DIV/R: 0 Bilibili Inc

WKN: A2JG7L KGV: 0,00 ISIN: US0900401060 DIV/R: 0 Pinduoduo

WKN: A2JRK6 KGV: 0,59 ISIN: US7223041028 DIV/R: 0 Youdao Inc

WKN: A2PT0G KGV: 0,00 ISIN: US98741T1043 DIV/R: 0 iQIYI Inc

WKN: A2JGN8 KGV: 0,00 ISIN: US46267X1081 DIV/R: 0 Baidu Inc

WKN: A0F5DE KGV: 0,56 ISIN: US0567521085 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A2N4PB | US62914V1061 |

0,00 |

19.511 |

-0.2408%

|

0 | |||

A2JG7L | US0900401060 |

0,00 |

4.484 |

-0.4322%

|

0 | |||

A2JRK6 | US7223041028 |

0,59 |

78.253 |

0.19%

|

0 | |||

A2PT0G | US98741T1043 |

0,00 |

411 |

-0.1651%

|

0 | |||

A2JGN8 | US46267X1081 |

0,00 |

2.102 |

-0.1232%

|

0 | |||

A0F5DE | US0567521085 |

0,56 |

29.441 |

-0.0983%

|

0 | |||

Die besten chinesischen ETFs

Lyxor Hong Kong (HSI) UCITS ETF - Dist

WKN: LYX013 TER: 0.65% ISIN: LU1900067940 AUM: 147 WisdomTree S&P China 500 UCITS ETF Class B USD

WKN: A2ANVN TER: 0.55% ISIN: LU1440654330 AUM: 47 Xtrackers Harvest CSI300 UCITS ETF 1D

WKN: DBX0NK TER: 0.65% ISIN: LU0875160326 AUM: 466

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX013 | LU1900067940 | 0.65% |

147 |

☑️ 1.51%

|

- | |||

A2ANVN | LU1440654330 | 0.55% |

47 |

☑️ 1.22%

|

- | |||

DBX0NK | LU0875160326 | 0.65% |

466 |

☑️ 1.13%

|

- | |||

6 Aktien aus China, die wir empfehlen

1. Alibaba: Mit E-Commerce zum Erfolg

Alibaba Group Holding Ltd

WKN: A117ME KGV: 3,40 ISIN: US01609W1027 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A117ME | US01609W1027 |

3,40 |

188.599 |

0.0467%

|

0 | |||

Mehr eBay als Amazon

Alibaba ist in erster Linie eine Handelsplattform und nur teilweise selbst als Händler aktiv. Das hat Vor- und Nachteile. Zwar muss die Firma ihren Gewinn mit den beteiligten Händlern teilen, dafür sind in diesem Bereich mit wenig Kapital hohe Renditen möglich. Allerdings lässt sich das Geschäft auch einfacher regulieren. Die Behörden könnten die Gebühren beschränken, die Alibaba von den Händlern nehmen darf. Allerdings besitzt die Alibaba Group mittlerweile Anteile an anderen Online-Einzelhändlern oder übernahm diese ganz, etwa die von Rocket Internet mitgegründeten Lazada Group in Singapur.Covid-19 hat Spuren hinterlassen

In den vergangenen Jahren litt Alibaba stark unter Covid-19. Die Volksrepublik China hat auf Ausbrüche mit drastischen Maßnahmen reagiert, ganze Städte abgeriegelt und die Menschen in Quarantäne eingewiesen. Das störte Lieferketten und sorgte dafür, dass weniger eingekauft wurde. Während Amazon von der Pandemie profitierte, stürzte der Gewinn von Alibaba ab. In den Geschäftsjahren 2019/2020 und 2020/2021 lag er nur bei 0,94 Euro pro Aktie statt 4,70 Euro im Geschäftsjahr 2018/2019. Für 2021/2022 wird ein noch niedrigerer Gewinn erwartet. Entsprechend fiel der Kurs. Ende 2019, als die Pandemie in China begann, kostete eine Aktie mehr als 22 Euro. Die Aktie stieg (trotz Pandemie) bis Oktober 2020 auf rund 34 Euro. Dann zeigte sich jedoch, dass der Konzern stärker als erwartet unter Covid-19 litt. Bis 2022 fiel die Aktie zeitweise unter 9 Euro.Attraktives KGV – ein Anzeichen für die Erholung?

Durch den Kursverfall lag das Kurs-Gewinn-Verhältnis Mitte 2022 bei 15, für ein Technologie-Unternehmen ein attraktiver Wert. Zumal das Geschäftsmodell von Alibaba weiterhin intakt ist. Der elektronische Versandhandel wird wachsen, weil junge Menschen mehr online kaufen als ältere. Davon profitieren hauptsächlich die großen Unternehmen, denn wie in fast allen Online-Bereichen werden große Anbieter allein durch ihre Größe noch attraktiver. Außerdem ist Alibaba stark auf dem Gebiet des maschinellen Lernens („künstliche Intelligenz“) und – wie Amazon – ein wichtiger Betreiber von Rechenzentren.Die Aktie in den Analysen

In den Analysen der großen Banken und Investmentgesellschaften wird Alibaba positiv gesehen. In 30 Fällen wird die Aktie zum Kauf empfohlen, weitere acht setzen sie auf „übergewichten“. Nur sechs bewerten sie mit „halten“. Negative Einschätzungen gab es in dem von uns untersuchten Kreis keine. Hintergrund: Alibaba wurde 1999 gegründet. Die Aktie war bereits von 2007 bis 2012 börsennotiert. Sie wurde dann von ihrem Firmengründer Jack Ma vom Markt genommen, kehrte aber bereits 2014 an die Börse zurück. Gehandelt werden können sowohl ADRs als auch die Aktien der Firma, die wie viele chinesische Papiere offiziell auf den Cayman Islands registriert ist. Ein ADR (American Depositary Receipt – in den USA aufgelegtes Zertifikat auf eine meist ausländische Aktie) entspricht dabei acht Aktien. Alibaba ist nach einer starken Kurskorrektur erstaunlich günstig. Größte Risiken sind die starke Ausrichtung auf den chinesischen Markt und ein möglicher Konflikt Chinas mit dem Westen.2. Xiaomi: Chinas zweitgrößter Smartphone-Hersteller

Xiaomi Corporation

WKN: A2JNY1 KGV: 0,72 ISIN: KYG9830T1067 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A2JNY1 | KYG9830T1067 |

0,72 |

31.203 |

0.0133%

|

0 | |||

Gute Gewinnsituation

Trotz zahlreicher Einschränkungen durch gestörte Lieferketten und Lockdowns hat Xiaomi in den vergangenen Jahren seine Gewinne pro Aktie weitgehend halten können. Für 2022 wird ein etwas niedrigerer Gewinn erwartet. Angesichts der Kursrückgänge ab Januar 2021 liegt das erwartete Kurs-Gewinn-Verhältnis für 2022 aber mit weniger als 20 nicht besonders hoch. Eine Dividende wird nicht gezahlt.Breites Produktangebot ist Chance und Risiko gleichzeitig

In Deutschland ist Xiaomi vorwiegend für Smartphones und Fitnessuhren bekannt. Doch das Unternehmen ist weitaus breiter aufgestellt. Auf seiner Website unterteilt Xiaomi das Angebot aktuell in drei Kategorien: Smartphones, Lifestyle und SmartHome. Hinter diesen Kategorien steckt eine vielfältige Produktpalette: von anspruchsvoller Elektronik bis hin zu einfachen Elektro-Geräten wie Wasserkochern, Staubsaugern und Fritteusen. Diese breite Aufstellung macht das Unternehmen zwar weniger anfällig für Krisen in einzelnen Bereichen, birgt aber auch Risiken. Denn die Margen bei alltäglichen Geräten sind niedrig. Hier könnte schnell Konkurrenz für das Unternehmen entstehen. Zumal China als Produktionsstandort immer teurer wird.Die Analysen

Die Hälfte der von uns betrachteten 32 Analysen setzt die Aktie auf „kaufen“, weitere sieben auf „übergewichten“. Weitere fünf bewerten die Aktie mit „halten“, jeweils zwei raten zum Verkaufen beziehungsweise zum Untergewichten. Hintergrund: Xiaomi wurde erst 2010 gegründet und wuchs seitdem rasant. Im Jahr 2021 stieg das Unternehmen zum größten Smartphone-Hersteller der Welt auf. Seit 2021 Jahr ist Xiaomi auch als Fahrzeughersteller aktiv. Xiaomi bietet vom Wasserkocher über das Smartphone bis zum Elektroauto ein breites Segment an elektrischen Produkten. Die Gefahr: Die Firma könnte sich zu viel vornehmen.3. Tencent: Internetunternehmen mit vielen Standbeinen

Tencent Holdings Ltd

WKN: A1138D KGV: 0,78 ISIN: KYG875721634 DIV/R: 0.0064

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1138D | KYG875721634 |

0,78 |

314.514 |

0.3174%

|

0.0064 | |||

Regelmäßige Gewinne und Dividende

Im Gegensatz zu Meta Platforms oder Alibaba zahlt Tencent eine Dividende. Mit 18 Cent war die nicht besonders hoch, die Dividendenrendite lag bei nur 0,35 Prozent. Doch die Ausschüttung soll weiter ansteigen. Erfreulich war das vergangene Jahr für die Aktionär*innen nicht, die Aktie wechselte nach ihrem Höchststand von über 80 Euro im Februar 2021 in den Sinkflug und lag im Frühjahr 2022 zeitweise unter 40 Euro. 2021 erzielte die Firma noch hohe Gewinne, doch für 2022 wird ein Gewinn erwartet, der nur etwa halb so hoch liegt wie 2021. Diese Entwicklung wurde von den Börsen schon ab April 2021 vorweggenommen.Gute Zukunftsaussichten und intaktes Geschäftsmodell

Das Geschäftsmodell von Tencent ist nach wie vor intakt. Allerdings werden es Dienste wie WeChat schwer haben, in Nordamerika oder Europa zu expandieren, da die Vorbehalte gegenüber einem chinesischen Unternehmen in diesem Bereich zu groß sind. Schon eher könnte das bei Produkten wie Online-Spielen funktionieren. Allerdings ist China groß genug, dass Tencent auch dort ausreichend Geld verdienen kann. Und in vielen Schwellen- und Entwicklungsländern sind die Vorbehalte beim Datenschutz deutlich geringer. Wegen des vergleichsweise günstigen Kurs-Gewinn-Verhältnisses von 16 im Jahr 2021 muss Tencent auch gar nicht außerordentlich wachsen, um den aktuellen Aktienkurs zu rechtfertigen.Die Meinung in den Analysen

Unter den 51 ausgewerteten Analysen befindet sich keine einzige Verkaufsempfehlung. Zwei Analysehäuser raten zum Untergewichten, vier zum Halten. Die übrigen sind positiv gestimmt, immerhin 36 von 51 setzen die Aktie auf „kaufen“. Hintergrund: Tencent startete 1998 mit dem heute Tencent QQ genannten Messagingdienst. Bereits seit 2004 ist Tencent in Hongkong an der Börse notiert. Größter Einzelaktionär ist der südafrikanische Medienkonzern Nasper über seine Beteiligungsgesellschaft Prosus mit knapp unter 30 Prozent. Tencent hat eine starke Marktposition und ein Konzept, wie es damit Geld verdient. Außerdem muss es wegen des moderaten KGV nicht gewaltig wachsen, um seine Kurse zur rechtfertigen. Es ist auf jeden Fall einen genaueren Blick wert.4. JD.com: E-Commerce-Anbieter mit kontrollierter Qualität

JD.com Inc Adr

WKN: A112ST KGV: 0,53 ISIN: US47215P1066 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A112ST | US47215P1066 |

0,53 |

69.299 |

-0.0066%

|

0 | |||

Vor- und Nachteile des Konzepts

Dass JD.com sich auf wenige zertifizierte Händler beschränkt, hat Vor- und Nachteile. Die Firma gilt als seriös und falls Alibaba stärker vom Staat reglementiert wird, könnte JD.com auch davon profitieren. Allerdings ist die Firma auch nur die Nummer Zwei hinter Alibaba. Schon oft wurde im Online-Bereich die Entwicklung beobachtet, dass das führende Unternehmen immer weiter wächst und am Ende nur Platz für einige Nischenanbieter lässt, während die Nummer Zwei zurückfällt. Das könnte auch JD.com passieren.Rückkehr zu alter Stärke?

JD.com ist an der Börse vergleichsweise gut durch die letzten Jahre gekommen. Zwar lag die Aktie Mitte 2022 nur bei rund der Hälfte ihres Höchstwertes aus dem Jahr 2021. Doch wer bereits seit drei oder fünf Jahren dabei ist, ist immer noch im Plus. Das gilt nicht für alle Vergleichswerte. Das bedeutet aber auch, dass die Aktie wieder zu den alten Gewinnen zurückkehren muss, um ihre Bewertung zu rechtfertigen. Bereits 2023 soll das Betriebsergebnis aus dem Jahr 2020 übertroffen werden.Analysen

In unserer Betrachtung von 38 Analysen gab es keine einzige Empfehlung, die schlechter als „halten“ war. Zwei Analysehäuser epfehlen das Halten, sieben setzen auf „aufstocken“, der Rest auf „kaufen“. Hintergrund: JD.com verdankt seine Position als zweitgrößter Online-Händler ausgerechnet dem SARS-Virus, also dem Vorgänger des Corona-Virus SARS-CoV-2. Da die Epidemie JD.com 2003 zwang, seine Elektronikläden zu schließen, verkaufte dessen Besitzer Richard (Dong) Liu seine Waren online. Ab 2008 wurden neben Elektronik auch andere Waren verkauft, 2010 wandelte sich die Firma zu Online-Handelsplattform. JD.com ist die Nummer zwei im Online-Handel in China. Das ist eine gefährliche Position. Die von uns gesichteten Analysen sind allerdings optimistisch und raten überwiegend zum Kauf.5. BYD: Führend in der Batterie-Technologie

BYD Co Ltd-H

WKN: A0M4W9 KGV: 0,62 ISIN: CNE100000296 DIV/R: 0.0006

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0M4W9 | CNE100000296 |

0,62 |

97.123 |

0.0293%

|

0.0006 | |||

Das bessere Tesla?

An der Börse konnte BYD seinen Ruf als "das bessere Tesla" bisher nicht ausbauen. Die Aktie stieg in den vergangenen drei Jahren „nur“ um 500 Prozent, Tesla war im Mai 2022 etwa 1.600 Prozent mehr wert als im Mai 2019. Das liegt zum Teil auch daran, dass BYD in den vergangenen Jahren bei Umsatz und Gewinn weniger stark gewachsen ist als die Kalifornier. Das Kurs-Gewinn-Verhältnis ist bei BYD sogar noch höher als beim Konkurrenten aus den USA. Trotzdem gibt es Punkte, die für das Unternehmen sprechen.Stark bei Akkus

Traditionell ist BYD ein Hersteller von Akkus. Es ist also eher mit Varta als mit Tesla vergleichbar. Produziert werden unter anderem Batterien für Smartphones. Die Firma betreibt außerdem nach eigenen Angaben das weltweit größte Batteriespeicherkraftwerk. Außerdem hat sich das Unternehmen früh die Rechte an großen Lithiumvorkommen gesichert. Die Nachfrage nach diesen Produkten dürfte in den nächsten Jahren weiter steigen. BYD profitiert gleich von mehreren Megatrends, etwa Digitalisierung, Elektromobilität und der Elektrifizierung armer Länder.Stark in China und Wachstumschancen in Europa

Durch die Übernahme von Xian Qinhuan Automobile und dessen Umwandlung in einen Hersteller von Elektroautos wurde die Firma aber auch einer der größten Automobilhersteller Chinas. Dabei profitiert BYD Auto vom riesigen Markt der Volksrepublik. In Europa und Nordamerika ist die Firma bisher kaum bekannt. Das könnte sich allerdings ändern: Hier schlummert großes Wachstumspotenzial.Kursgewinne durch Aufspaltung?

Denkbar ist, dass BYD Auto mittelfristig als eigenes Unternehmen an die Börse gebracht wird. Das könnte den Kurs anschieben.Die Analysen zu BYD

Die meisten Analysen raten aktuell zum Kauf, 26 setzen die Aktie auf „kaufen“ oder „übergewichten“, nur drei auf „halten“. Hintergrund: BYD wurde 1995 als Batteriehersteller in Shenzhen gegründet. Die Stadt war in diesen Jahren vor allem als Hersteller von Billigwaren vor den Toren der damals noch britischen Metropole Hongkong bekannt. Tatsächlich war BYD zunächst ein klassischer Billighersteller, der von günstigen Arbeitskräften profitierte und günstige Batterien verkaufte. 2003 stieg das Unternehmen in die Herstellung von Fahrzeugen ein. Die Aktie besitzt Potenzial, ist aber auch teuer. Für Anleger*innen eine spannende Wette, deren Ausgang auch von der politischen Entwicklung in China abhängt.6. Geely: Innovativer Automobilhersteller

Geely Automobile Holdings Ltd

WKN: A0CACX KGV: 0,40 ISIN: KYG3777B1032 DIV/R: 0.0229

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0CACX | KYG3777B1032 |

0,40 |

13.577 |

0.035%

|

0.0229 | |||

Traditioneller Autobauer mit starkem Elektroanteil

Noch immer werden die meisten Autos von Geely mit Verbrennungsmotoren ausgeliefert. Doch die Firma setzt stark auf das Thema Elektromobilität. Das hat auch ganz handfeste Gründe. Beim Verbrennungsmotor haben europäische, nordamerikanische, südkoreanische und japanische Firmen einen großen technologischen Vorsprung. Beim Elektromotor dagegen stehen die meisten Firmen noch am Anfang. Der hohe Anteil an Fahrzeugen mit klassischem Benzin- oder Dieselmotor hat Vor- und Nachteile. Das Wachstum bei den Elektrofahrzeugen muss zunächst die rückläufigen Verkäufe bei den Verbrennungsmotoren kompensieren. Dafür hat die Firma bereits eine gut ausgebaute Vertriebsstruktur, Erfahrungen mit den Wünschen der Kundschaft und macht Gewinne.Gewinne und Dividende

Für 2022 wird ein Gewinn erwartet, der etwa dem 20fachen des Kurses im Juni 2022 entspricht. Damit ist die Firma teurer als viele deutsche Automobilhersteller, was sich aber gut mit dem Wachstumspotenzial erklären lässt. Denn Elektrofahrzeuge spielen im Produktsortiment eine größere Rolle als bei den meisten etablierten Konkurrenten. Auch beim Thema Smart Car hat Geely bereits einen Vorsprung. Im Mai 2022 kündigte die Firma an, ihre in diesem Segment tätige Tochter ECARX an die Börse bringen zu wollen. Im Vergleich zu neuen, jüngeren Firmen wie Tesla oder BYD fällt auf, dass Geely – gemessen am Kurs-Gewinn-Verhältnis – deutlich günstiger ist und eine attraktive Dividende zahlt. Für die kommenden Jahre wird eine Zahlung erwartet, die gemessen am aktuellen Kurs einer Rendite von 2,0 Prozent oder mehr entsprechen würde.Geely auf Einkaufstour

Zu Geelys Strategie gehört der Einkauf etablierter Firmen und der Umbau in moderne Firmen. So kaufte das Unternehmen The London Company. 2017 wurde die Firma in London Electric Vehicle Company umbenannt und soll künftig Taxis und Lieferwagen rein elektrisch herstellen. Hintergrund: Geely wurde 1986 als Hersteller von Kühlschrankteilen gegründet. Seit 1998 baut die Firma Autos, anfangs vor allem Nachbaue von Daihatsu. 2009 kaufte Geely Volvo, mit dem das Unternehmen seit 2005 bereits das Joint-Venture Polestar betreibt. Geely besitzt 9,7 Prozent der Aktien der Mercedes-Benz Group. Mit Aktien von Geely wird in ein breites Portfolio investiert, zu dem Elektroautos ebenso gehören wie die Londoner Taxis, Volvo und fast 10 Prozent der Mercedes-Benz Gruppe. Das sorgt für mehr Stabilität, aber auch für weniger Wachstumsfantasie.SWOT-Analyse bei chinesischen Aktien

Auch wenn man unbedingt in chinesische Aktien investieren will, sollte man sich alle Seiten der Entscheidung vor Augen führen. Es bietet sich an, eine SWOT-Analyse zu machen und die Stärken (Strengths), Schwächen (Weaknesses), Chancen (Opportunities) und Risiken (Threats) zu analysieren.

Stärken: große Volkswirtschaft, die in Zukunftstechnologien investiert

Die Größe der Volkswirtschaft: Die chinesische Volkswirtschaft möchte die USA überholen und größte Volkswirtschaft der Welt werden. Die Wertpapiere der chinesischen Unternehmen haben großes Wachtumspotenzial.

Die wachsende weltweite Relevanz: Die Aufnahme des Renminbi in den internationalen Währungskorb zeigt die wachsende Bedeutung der chinesischen Wirtschaft im internationalen Kontext. Obwohl immer noch nicht frei konvertierbar, wird die chinesische Währung für den Handel immer wichtiger. Das beweist auch das Potenzial der Volkswirtschaft und die Bedeutung und Macht Chinas im asiatischen Raum.

Doch auch weltweit wirken sich Chinas Wirtschaftsereignisse immer deutlicher aus. So beeinflussen Verluste auch den DAX immer stärker und international wird eine Krise der chinesischen Wirtschaft als Gefahr für die Weltkonjunktur gesehen.

Starke Einzeltitel: Chinas Regierung zahlte gerade zu Beginn des Jahres 2016 Lehrgeld in Form von beachtlichen Kursrückgängen an der chinesischen Börse. Allerdings ist die Legislative seit Jahren bemüht, den Kapitalmarkt schrittweise für ausländische Investor*innen zu öffnen.

Dabei geht die chinesische Regierung sogar schneller und weiter, als die meisten Anleger*innen vermuteten würden. Ein Beispiel hierfür ist die Verbindung der Börsen Hongkong und Shanghai, die es erstmals Anleger*innen aus dem Ausland ermöglicht, Aktien mit wesentlich weniger Restriktionen kaufen zu können, als im Renminbi notiert sind.

Staatliche Investition in Technologie: Unter dem Stichwort „Made in China 2025“ läuft in China die nächste Technologie-Offensive an. Um sich die weltweite Poleposition zu sichern, sollen Schlüsseltechnologien wie Künstliche Intelligenz, Daten-Algorithmen und 5G zusätzlich gefördert werden – mit rund 50 Milliarden Euro. Man darf davon ausgehen, dass auch chinesische Unternehmen direkt von diesen Investitionen profitieren. Zum Vergleich: Deutschland will 500 Millionen Euro bis 2023 in die Erforschung und Förderung von künstlicher Intelligenz investieren.

Schwächen: Einflussnahme der chinesischen Regierung

Unsicherheiten bei den Anleger*innen ergeben sich zu einem nicht unbeträchtlichen Maße aus der starken Einflussnahme der chinesischen Regierung. Sowohl Großinvestor*innen als auch Kleinanleger*innen können sich nicht sicher sein, ob die Börsenregeln nicht plötzlich geändert werden. Das hat in der Vergangenheit bereits dazu geführt, dass Investor*innen den chinesischen Markt gemieden haben.

Ein Beispiel hierfür ist die Regelung, dass der Handel eine Viertelstunde lang ausgesetzt wird, sobald die 300 wichtigsten Aktien durchschnittlich fünf Prozent verlieren. Bei sieben Prozent Verlust wird der Handel sogar für den Rest des Tages ausgesetzt. Auf diese Weise sollen Crashs verhindert werden. Diese Regelung wurde von Spekulanten ausgenutzt und schließlich wieder abgeschafft. Das Verhalten des Staats ist also auch eine Schwäche für den chinesischen Aktienmarkt.

Eine beträchtliche Anzahl von Chinesen misstraut der Regierung, zweifelt deren Kompetenz an oder wünscht sich weniger Kontrolle. Daher muss China eine leichte Kapitalflucht verzeichnen: Einheimische möchten ihr Geld im Ausland anlegen.

Zudem hat die chinesische Wirtschaft derzeit das Problem, dass viele Nachbarländer konkurrenzfähig geworden sind und die chinesischen Unternehmen unter Druck setzen. Um dem entgegenzuwirken, hat die chinesische Regierung in der Vergangenheit den Renminbi bewusst günstig gehalten und wiederum Produzenten weltweit unter Druck gesetzt. Das Modell, mit billigen Löhnen massenhaft zu produzieren, wird auch für China nicht dauerhaft funktionieren.

Chancen: Grundlagenforschung als Wegbereiter für Wachstum

Die größte Chance für chinesische Aktien liegt in der massiven Grundlagenforschung, die das Land betreibt. Natürlich forschen auch andere Länder intensiv an neuen Anwendungen, aber dank hoher Investitionen beschäftigen sich die meisten Experten in China mit Themen wie künstlicher Intelligenz und Big Data.

Sollte Konzernen wie Alibaba oder Tencent hier der Durchbruch gelingen, bestehen riesige Wachstumsmöglichkeiten. Die ganze Welt wäre dann an der Technologie interessiert.

In den vergangenen Jahren ist der Wertpapiermarkt in der Volksrepublik China extrem gewachsen. Das teilautonome Hongkong, das weitgehende Sonderrechte bis hin zu einer eigenen Währung (Hongkong-Dollar) genießt, bleibt aber ein wichtiger Finanzplatz, vor allem für ausländische Anleger. (Bild: Pixabay | © tee2tee)

Risiken: drohender Handelskrieg

Eine mögliche Bedrohung für den chinesischen Aktienmarkt liegt im Verhalten des chinesischen Staats und der kommunistischen Partei. Anleger*innen sollten dieses Risiko immer im Hinterkopf behalten.

Die größte Bedrohung ist jedoch die zunehmende wirtschaftliche und politische Macht Chinas. Handelspartner wie die USA oder die Europäische Union könnten gezwungen sein, den Handel mit China zum Schutz ihrer Unternehmen zu begrenzen.

Noch gefährlicher sind die zunehmenden politischen Konflikte. Die Volksrepublik agiert zunehmend selbstbewusst, einige Beobachter bezeichnen das Verhalten auch als „aggressiv“. Denkbar ist beispielsweise, dass die Regierung in Peking eine „Wiedervereinigung“ mit der Republik China auf Taiwan mit militärischen Mitteln beschließt. Welche Folgen ein solcher Konflikt hätte, ist kaum abzuschätzen.

Eine potenzielle Immobilienblase ist eine weitere Bedrohung für den chinesischen Aktienmarkt. Chinesische Banken, vor allem die staatlichen, haben einen hohen Anteil von fragwürdigen Krediten in ihren Büchern. Der Staat hat den Hausbau jahrelang mit sehr günstigen Krediten finanziert, was die Verschuldungsquote der privaten Haushalte in die Höhe getrieben hat. Sollte eine chinesische Bank ausfallen, ähnlich wie 2008 in den USA, wäre das für chinesische Aktien katastrophal.

Wer Geld für die Zukunft zurücklegen oder Aktien für Kinder kaufen will, sollte nur einen Teil davon in chinesische Aktien investieren.

Ergebnis der SWOT-Analyse

Die Stärken des chinesischen Marktes überwiegen. China ist auf dem besten Weg, eine globale Technologiesupermacht zu werden.

Sowohl chinesische Unternehmen als auch die Regierung verfolgen dieses Ziel ehrgeizig und verzeichnen bereits erste Erfolge. Anleger*innen können davon ausgehen, dass sich der technologische Fortschritt weiterhin exponentiell entwickelt.

In den kommenden Jahren werden vor allem KI-Anwendungen für radikale Veränderungen in Wirtschaft und Gesellschaft sorgen. China will in diesem Bereich Weltmarktführer werden, und es ist sehr wahrscheinlich, dass Unternehmen aus dem Reich der Mitte anderen weltweit agierenden Technologiekonzernen bald den Rang ablaufen werden.

Der Chinesische Aktienmarkt sollte 2022 nach den Verlusten aus dem 2021 (MSCI China verliert 19 Prozent, globaler Index MSCI World Plus 17 Prozent) zulegen. Die schlechte Performance lag vor allem an chinesischen Tech-Unternehmen, die mit einer Regulierungsoffensive der Regierung konfrontiert waren.

Da die Wachstumsprognose für 2022 mit etwas über 5 Prozent gering ausfällt, dürfte die Regierung die Zügel wieder lockern und Unternehmen mehr Freiheiten einräumen. Analysten sehen für chinesische Aktien erhebliches Erholungspotenzial. Unsicherheit birgt der Immobiliensektor, da stark überschuldete Immobilienunternehmen Probleme haben, ihren Zahlungsverpflichtungen nachzukommen.

Grundsätzlich müssen Anleger*innen risikobereit sein, denn das chinesische Marktumfeld ist nicht eins zu eins mit anderen in- und ausländischen Handelsplätzen zu vergleichen.

Anleger und Anlegerinnen sollten deshalb auf keinen Fall ihr gesamtes Vermögen in chinesische Aktien investieren. Als einer von mehreren Bausteinen sind die Wertpapiere aber fast unverzichtbar.

Hinweis: Ihr Kapital ist gefährdet.

Die wichtisten China Indizes mit dem passenden ETF

CSI 300: dominierender Aktienindex

In China ist der CSI 300 der dominierende Aktienindex für rein chinesische Papiere. Er wird in Renminbi berechnet und setzt sich aus Aktien zusammen, die an den beiden größten Börsen Shanghai und Shenzhen gehandelt werden. Nur Papiere an der Börse Hongkong sind nicht enthalten.

Europäische und amerikanische Börsen beeinflussen regelmäßig die Kursentwicklungen des CSI 300. Wir empfehlen folgenden ETF, der die Kursentwicklung des Index nachbildet:

ETF zum CSI 300: Xtrackers Harvest CSI 300 INDEX UCITS ETF 1D

Xtrackers Harvest CSI300 UCITS ETF 1D

WKN: DBX0NK TER: 0.65% ISIN: LU0875160326 AUM: 466

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

DBX0NK | LU0875160326 | 0.65% |

466 |

☑️ 1.13%

|

- | |||

Anbieter: DWS Investment S.A., Top-Positionen: Ping An Ins, 5,05 %, Kweichow Moutai 4,97 %, Yibin Wuliangye 2,46 %, China Merchants Bank 2,34 %, Midea Group 2.11 %.

Verlinkt finden Sie auch das Factsheet des Xtrackers Harvest CSI 300 INDEX UCITS ETF 1D.

Der chinesische Aktienmarkt hatte seine Höchststände 2007 (vor der Finanzkrise) und 2015 nach einer finanzpolitischen Öffnung. Damals floss enorm viel Geld in den Markt, der zu diesen Zeitpunkten wohl überbewertet war. Seitdem sind die gelisteten Unternehmen aber erheblich gewachsen und haben sich international etabliert.

Die Aktienkurse bestätigen das: Die Höchststände sind zwar noch nicht wieder erreicht, aber wer vor drei Jahren eingestiegen ist, kann sich über immerhin 20 Prozent Rendite freuen; und der Trend zeigt weiter nach oben.

Hang Seng Index: traditionsreicher Index aus Hongkong

(WKN: 145733WKN kopiert / ISIN: HK0000004322ISIN kopiert)

Ein weiterer wichtiger Index ist der Hang Seng Index, der von der Hongkong Börse herausgegeben wird und international als besonders wichtig gilt, weil er von der Finanzbranche dominiert wird. Ausländische Anleger*innen können direkt in Unternehmen aus dem Index investieren und auch der Erwerb von Aktienfonds und ETFs ist problemlos möglich. Wir empfehlen:

ETF zum Hang Seng Index: Lyxor Hong Kong (HSI) UCITS ETF - Dist

Lyxor Hong Kong (HSI) UCITS ETF - Dist

WKN: LYX013 TER: 0.65% ISIN: LU1900067940 AUM: 147

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX013 | LU1900067940 | 0.65% |

147 |

☑️ 1.51%

|

- | |||

Anbieter: Lyxor, Top-Positionen: Tencent Holdings 12,09, Aia Group Ltd. 10,01, Hsbc Holdings PLC 8,89, China Construction Bank H 7,55, Ping An Insurance Group Co-H 6,01 %.

Ende Juli 2020 wurde der Hang Seng um einen neuen Index erweitert. Der Hang Seng Tech Index enthält die 30 größten Technologieunternehmen, die in Hong Kong gehandelt werden, einschließlich Alibaba, Tencent und Xiaomi. Bereits eine Woche zuvor hatte die Börse in Shanghai den Star Market 50 Index ins Leben gerufen, der die 50 größten Technologieunternehmen enthält. Der neue Fokus auf Technologieunternehmen wird teilweise mit der wachsenden Relevanz in der Corona-Krise begründet. Mitten im chinesisch-amerikanischen Handelsstreit hat diese Entwicklung natürlich auch eine politische Bedeutung.

Bisher hat sich der Hang Seng wie der CSI300 entwickelt, obwohl sich die gelisteten Unternehmen nicht überschneiden. Der Hang Seng ist 2015 ebenfalls eingebrochen, als viele Chinesen an die Börse strömten, und auch der Handelsstreit hat sich negativ darauf ausgewirkt. Trotz dieser Widrigkeiten gab es 20 Prozent Rendite in den letzten drei Jahren. Wer vor 15 Jahren eingestiegen ist, hat sein Kapital inzwischen verdoppelt.

Index für ETFs: S&P China 500

Der S&P China 500 enthält die 500 größten chinesischen Unternehmen, die an den nationalen Börsen und im Ausland gelistet sind. Der Index enthält also besonders viele Unternehmen, was ihn zur beliebten Basis für ETFs macht.

WisdomTree S&P China 500 UCITS ETF USD

WisdomTree S&P China 500 UCITS ETF Class B USD

WKN: A2ANVN TER: 0.55% ISIN: LU1440654330 AUM: 47

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A2ANVN | LU1440654330 | 0.55% |

47 |

☑️ 1.22%

|

- | |||

Anbieter: Wisdom Tree, Top Positionen: Alibaba Group Holdings 9,51 %, Tencent Holdings Ltd, 9,17 %, Ping An Insurance Group Co-A 2,93 %, Kweichow Moutai 2,59 %, China Construction Bank Corp H 2,41 %.

Seitdem dieser ETF 2017 aufgelegt wurde, konnten Anleger*innen bereits eine Rendite von rund 15 Prozent erzielen. Weil der ETF in eine Vielzahl von chinesischen Unternehmen investiert und der chinesische Markt überall wächst, ist dieser Fonds eine ernstzunehmende Alternative für das Portfolio.

Vielversprechende chinesische Aktienfonds

Neben der Anlage in ETFs können Anleger*innen in China auch in Aktienfonds investieren. 2019 verzeichneten auf China spezialisierte Aktienfonds ein deutliches Plus.

- Der UBS (Lux) Equity Fund – China Opportunity (USD) ist ein Aktienfonds, der durch seine gekonnten Anlagen in den vergangenen zwölf Monaten ein Plus von fast 27 Prozent erreichen konnte.

- Der älteste chinesische Fonds ist der Baring Hong Kong China. In den vergangenen zwölf Monaten konnte er ein Wachstum von über 16 Prozent verzeichnen.

- Der Matthews Asia China Dividend Aktienfonds agiert in China und Hong Kong. Im vergangenen Jahr lag das Wachstum bei 5,35 Prozent. Im Fünfjahresrückblick kann dieser Aktienfonds jedoch ein Wachstum von mehr als 50 Prozent vorweisen.

So finden Sie chinesische Aktien mit Potenzial

Für chinesische Aktien und Aktienfonds gelten bei der Auswahl dieselben Kriterien wie für andere Investments, also vor allem der Zeithorizont und die Risikobereitschaft.

In der momentanen Marktlage, in der Kurse prinzipiell seit Jahren weltweit steigen, gibt es keine absolut unterbewerteten Unternehmen. Stattdessen bietet es sich an, auf Unternehmen zu setzen, die auf die Zukunft ausgerichtet sind. Konkret sind das die Branchen Technologie, erneuerbare Energien und Mobilität. In China gibt es zahlreiche solcher Unternehmen, die für Anleger*innen potenziell interessant sein können.

An diesen Börsen werden chinesische Aktien gehandelt

Chinesische Aktien und Aktienfonds sind in der Regel an den Börsen in Shanghai und Shenzen gelistet. Diese beiden Handelsplätze sind allerdings nicht für ausländische Investor*innen geöffnet.

Viele chinesische Unternehmen gehen daher einen Umweg und lassen sich über ADR-Zertifikate an der New York Stock Exchange (NYSE) listen. Ein ADR selbst ist keine Aktie, sondern ein verbrieftes Recht auf eine Aktie. Diese Methode ist etabliert, sicher und wird von der Börsenaufsicht überwacht. Beispielsweise sind auch die UBS und die Deutsche Bank auf diese Art und Weise an den US-Börsen gelistet. Über ADRs sind beispielsweise Internetkonzerne wie Alibaba, Tencent und JD.com sowie Aktienfonds an der NYSE handelbar.

Eine weitere Möglichkeit, chinesische Aktien zu kaufen, gibt es an der Börse Hong Kong. Die Hong Kong Stock Exchange (HSKE) ist unabhängig vom chinesischen Staat und wird stark reguliert. Hier sind neben den Papieren von Geely und BYD viele weitere bekannte chinesische Aktien und Aktienfonds handelbar. Seit 2019 zählt auch Alibaba dazu.

Jetzt die besten Broker vergleichen!Einige Besonderheiten des chinesischen Aktienmarkts

1. Alle Investments sind mit dem Staat verbunden

Prinzipiell sind alle chinesischen Unternehmen untrennbar mit dem Staat und der kommunistischen Partei verbunden. Dies ist zunächst ein neutraler Fakt und hat sich in der Vergangenheit positiv auf chinesische Aktien ausgewirkt. Das Wachstum von Technologieriesen wie Alibaba oder Tencent wäre ohne die staatliche Unterstützung in China nicht möglich gewesen. Der Staat ist auch häufig am Eigenkapital der Unternehmen beteiligt, was diesen eine größere Finanzkraft verschafft. Anders als beispielsweise in Deutschland wirkt die öffentliche Hand also nicht bremsend, sondern fördernd.

2. China ist ein abgeschlossener Markt

Obwohl viele chinesische Unternehmen international agieren, haben die meisten ihren absoluten Schwerpunkt im Heimatmarkt. Auch das kann ein Vorteil sein, weil sich nicht alle internationalen Ereignisse auf diesen Markt auswirken. Mit über einer Milliarde Einwohnern, die immer kaufkräftiger werden, kann China sich diese Abschottung erlauben. Beispielsweise sind Facebook und Google in China nicht frei zugänglich, wohingegen Tencent, Alibaba, JD.com und Co. ihre Dienste weltweit anbieten dürfen.

3. Die wichtigsten Industriezweige

Technologie (beziehungsweise E-Commerce) ist für Investor*innen in China der vielversprechendste Sektor. Hier werden enorme Wachstumsraten erzielt und die Investitionen in Forschung und Entwicklung machen sich bezahlt. Für China selbst hat der Banken- und Immobilienbereich eine enorme Bedeutung. Der wirtschaftliche Aufschwung Chinas wurde auch von einem riesigen Bauboom begleitet, der Chinas Banken zu den größten Geldhäusern der Welt gemacht hat.

Ausblick – China in den nächsten zehn Jahren

Es kann kaum einen Zweifel geben: Die Volksrepublik China wird in den kommenden zehn Jahren ein wichtiger Akteur in der Weltwirtschaft. Dafür sprechen schon die hohe Bevölkerungszahl des Landes mit 1,4 Milliarden Einwohnern und die hohe wirtschaftliche Dynamik.

Niedrige Löhne sind kein Hauptgrund mehr für eine Investition, vielmehr produzieren chinesische Unternehmen Billigprodukte mittlerweile im Ausland. Das gut ausgebildete Personal und die Netzwerkeffekte machen den Standort attraktiv. Bauteile für elektronische Geräte sind schnell verfügbar, weil der Zulieferer oft nur wenige hundert Kilometer entfernt produziert.

Dieser Siegeszug muss aber nicht zwangsläufig ewig weitergehen, man denke an die Krise, in die das scheinbar unschlagbare Japan in den 1990er Jahren stürzte. Hinzu kommen die Gefahren durch internationale Konflikte. Entweder, weil chinesische Firmen so dominant werden, dass sie mit Sanktionen belegt werden oder aufgrund von politischen Konflikten, etwa um Taiwan.

Zumindest die wachsende Ungleichgewicht im Handel muss für Aktionärinnen und Aktionäre nicht negativ sein. Die Unternehmen werden dann ihre Produktion stärker ins Ausland verlagern, entweder nach Europa, in die USA oder auch in Schwellenländer. Vieles spricht deshalb für einen weiteren Anstieg bei den chinesischen Aktien.

Alternativen zu chinesischen Aktien

Automatisierte Vermögensverwaltung durch Robo Advisor

Wer chinesische Aktien kaufen will, um sein Depot breiter aufzustellen, kann einen Teil seines Ersparten auch einem Robo-Advisor anvertrauen. Dieser sucht die passenden ETFs und kauft dabei auch ETFs auf Anleihen und Gold. Bei OSKAR liegt der Aktienanteil je nach Risikoneigung des Kunden zwischen 50 und 90 Prozent.

OSKAR investiert auch mindestens 22 Prozent des Kapitals in Wertpapiere aus Asien und Australien (Stand: 07/2020). Der Anbieter ist deshalb eine gute Alternative für Anleger*innen, denen es vor allem um eine breite Streuung des Risikos geht. Natürlich lässt sich diese Streuung aber auch mit ETFs erreichen. Dann sollte ein chinesischer ETF unbedingt dabei sein.

CFDs für spekulative Geschäfte

Nicht immer steht die langfristige Geldanlage im Vordergrund. Mitunter wollen Investor*innen auch auf kurzfristige Wertschwankungen spekulieren. Allerdings sind nur sehr wenige Trader*innen damit erfolgreich. 77 Prozent der Kleinanlegerkonten beim CFD-Broker Plus500 machen Verluste, bei eToro ist die Quote mit 51 Prozent ein wenig niedriger. Wir empfehlen deshalb, die Geldanlage und das Trading zu trennen.

Das bedeutet, dass Anleger*innen ein Aktiendepot oder ein Konto bei einer Online-Vermögensverwaltung wie OSKAR (siehe oben) oder quirion eröffnen sollten. Wer beides möchte, findet bei der comdirect bank sowohl ein reguläres Wertpapierdepot als auch das automatisiert verwaltete cominvest depot.

Wer nebenher noch traden möchte, sollte dafür ein eigenes CFD-Konto eröffnen. So sind Geldanlage und Spekulation klar getrennt. Außerdem haben CFDs gegenüber Aktien drei Vorteile:

- Niedrige Kosten

- Handeln mit einem Hebel

- Spekulieren auf fallende Kurse

Die meisten CFD-Broker verlangen keine Gebühren, sondern finanzieren sich aus dem Spread, also der Differenz zwischen Kauf- und Verkaufskursen. Wer ein CFD vom Broker kauft, zahlt immer etwas mehr, als ein anderer Trader*in zum gleichen Zeitpunkt beim Verkauf erhält. Einen Spread gibt es allerdings auch an der regulären Aktienbörse.

Anbieter wie eToro verlangen bei Käufen oft nur die Hinterlegung einer Sicherheitsleistung („Margin“), bei Aktien oft in Höhe von 20 Prozent des Wertes. Wer eine Position im Wert von 1.000 Euro eröffnet, muss also nur 200 Euro als Margin zur Verfügung stellen. Alle Gewinne und Verluste sind trotzdem so hoch wie bei einer Investition von 1.000 Euro.

Theoretisch könnten durch diesen Hebel die Verluste höher werden als das Guthaben, doch die EU-Regelung verbietet eine Nachschusspflicht für Privatanleger*innen. Trader*innen können also maximal das eingezahlte Guthaben verlieren.

Bei CFDs lässt sich gleichermaßen auf fallende wie auf steigende Kurse setzen. Größter Nachteil der Differenzkontrakte ist allerdings die Tatsache, dass eine Übernacht-Gebühr anfällt, wenn sie nicht am gleichen Tag ge- und wieder verkauft werden. Sie lohnen sich daher nur für die kurzfristige Spekulation.

Ein beliebter und etablierter CFD-Broker ist eToro. Das Unternehmen ist vor allem wegen des Social Tradings beliebt. Dabei können Trader*innen einzelne Basiswerte wie Aktien von Alibaba kommentieren und außerdem die Handlungen anderer Händler*innen beobachten oder kopieren, wenn diese zugestimmt haben.

FAQ zu chinesischen Aktien

Wann soll ich chinesische Aktien kaufen?

Die Börse in Hongkong ist von 3.00 Uhr morgens bis 10.00 Uhr morgens geöffnet. Da um 9.00 Uhr der Xetra-Handel beginnt, ist zwischen 9.00 Uhr und 10.00 Uhr die Qualität der Kurse sehr gut.

Wie kann ich chinesische Aktien kaufen?

Nicht alle chinesischen Aktien sind für Ausländer zugänglich. Von einigen Firmen sind zwar keine Aktien, aber aktienähnliche Zertifikate (vor allem ADRs) erhältlich. Diese lassen sich mit Hilfe eines Aktienbrokers an Handelsplätzen in den USA, Deutschland oder Hongkong kaufen.

Wie heißt der chinesische Aktienindex?

Der bekannteste Aktienindex ist der Hang Seng Index, der allerdings nur in Hongkong gehandelte Unternehmen abbildet. Für die Börsen in Shanghai und Shenzhen ist der CSI 300 besonders wichtig.

Was muss ich beim Kauf chinesischer Aktien beachten?

Chinesische Unternehmen unterliegen einer starken Einflussnahme der Regierung. Das gilt in zunehmendem Maße auch für Hongkong.

Wo werden chinesische Aktien gehandelt?

Traditionell ist die Börse in Hongkong ein wichtiger Handelsplatz. Bedeutende chinesische Börsen sind auch Shenzhen und Shanghai. Viele Papiere werden aber auch in Deutschland oder den USA gehandelt.

Wann soll ich chinesische Aktien kaufen?

Aktien aus China kaufen Sie am besten, wenn die Börse in Hongkong geöffnet ist, ab 3:00 Uhr bis 10.00 Uhr MEZ. Für über Xetra gehandelte Aktien aus China sind die Kurse zwischen 9:00 Uhr und 10:00 Uhr meist sehr gut.

Kann man China Aktien kaufen?

Ja, Sie können als deutscher Anleger*in China Aktien kaufen. Zu beachten ist, dass Ausländer*innen nur ausgewählte Aktien aus China kaufen können. Meist handelt es sich um ADR-Aktien (aktienähnliche Zertifikate), beim Online-Broker über verschiedene Handelsplätze (NYSE, Xetra, Hongkong) erhältlich sind.

Was sind die besten chinesischen Aktien?

Privatanleger*innen, die Aktien aus China kaufen, sollten große und bekannte Marken wie Alibaba (WKN: A117ME), Xiaomi (WKN: A2JNY1) oder Tencent (WKN: A1138D) bevorzugen. Über einen China-ETF können Anleger*innen die besten China Aktien kaufen und risikodiversifiziert in den chinesischen Aktienmarkt investieren.

Fazit

Chinesische Aktien und Aktienfonds verfügen über enormes Potenzial. Für westliche Investor*innen bietet es sich besonders an, in die großen Konzerne zu investieren, die auch im Ausland gehandelt werden. Wer bereits an der Börse investiert, aber noch keine chinesischen Aktien in seinem Portfolio hat, sollte ernsthaft in Erwägung ziehen, das Investment in dieser Hinsicht zu erweitern.

Quellenangaben:

Alibaba Group Holding Ltd

Alibaba Group Holding Ltd  Xiaomi Corporation

Xiaomi Corporation  Tencent Holdings Ltd

Tencent Holdings Ltd  JD.com Inc Adr

JD.com Inc Adr

Nio Inc Class A ADR

Nio Inc Class A ADR  Bilibili Inc

Bilibili Inc  iQIYI Inc

iQIYI Inc  Baidu Inc

Baidu Inc

BYD Co Ltd-H

BYD Co Ltd-H