Das Wichtigste in Kürze

- Die Geldanlage für Kinder ist ein wesentlicher Baustein der frühen Vermögensbildung.

- Für kleine und große Geldgeschenke gibt es passende Möglichkeiten zur Geldanlage.

- Aktien und ETFs sind die renditestärksten Finanzinstrumente für langfristig angelegten Vermögensaufbau.

- Wertpapier-Sparpläne eignen sich für ein regelmäßiges Sparen für den Nachwuchs und zum Geld anlegen in chancenreiche Aktien.

- Digitale Vermögensverwaltungen (Robo Advisor) erleichtern die Anlage in ETFs und sind auch als ETF-Sparplan verfügbar.

- Bankeinlagen wie Festgeld und Tagesgeld sind weitere Optionen für die Geldanlage für Kinder.

So gehen Sie vor

- Recherchieren Sie Optionen zur Geldanlage für Kinder. Legen Sie Ihr Risikoprofil fest.

- Wählen Sie ein Anlageprodukt: Aktien, ETFs, Fonds, etc.

- Entscheiden Sie sich für ein Sparmodell – entweder Einmalanlage oder Sparplan-Anlage.

- Aktien- und ETF-Anlagen können Sie auch als Sparplan beim Online-Broker im eigenen Aktiendepot oder Kinder-Depot tätigen.

Geldanlage für Kinder: Das sind die besten Möglichkeiten

- Aktien: Internationale Top-Aktien versprechen hohe Wertsteigerungen bei langfristigem Investieren. In der Vergangenheit gab es Renditen von teilweise 100 Prozent und mehr pro Jahr.

- ETFs: Börsengehandelte Indexfonds (ETFs) bieten die Möglichkeit zum Investieren in den breiten Aktienmarkt. Kleinanleger*innen können bereits ab 25 Euro in einen ETF-Sparplan beim Robo Advisor einsteigen.

- Festgeld / Anleihen: Festgeldanlagen und Staatsanleihen bester Bonität sind sichere und aufgrund niedriger Zinsen aktuell wenig gewinnträchtige Geldanlagen.

Die besten Aktiendepots für Kinder: Die Top 5! | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Inhaltsverzeichnis

- Das Wichtigste in Kürze

- So gehen Sie vor

- Geldanlage für Kinder: Das sind die besten Möglichkeiten

- Die besten Aktiendepots für Kinder: Die Top 5!

- Deshalb lohnen sich ETFs & Aktien bei der Geldanlage für Kinder

- Flexible Geldanlage für Kinder: Junior Depot & Kinder-Depot

- Sparen im Junior Depot: Musterdepot für Langfristanlage

- Geld anlegen für Kinder: Musterdepot ETFs

- Digitale Vermögensverwaltung: Robo Advisor

- Chancen und Risiken der Musterdepots

- Wie können Kinder noch Geld anlegen?

- Geld für Kinder anlegen: Hinweise zu Steuern

- Vorsicht bei der Geldanlage für Kinder

- BAföG-Kürzung bei Vermögen des Kindes

- FAQ: Ihre Fragen und unsere Antworten rund um die Geldanlage für Kinder

- Fazit

Deshalb lohnen sich ETFs & Aktien bei der Geldanlage für Kinder

Sparen von Geburt an hat den Vorteil, dass bis zum Erreichen der Volljährigkeit fast zwei Jahrzehnte Anlagezeitraum zur Verfügung stehen. Eine langfristige Kapitalanlage wächst im Laufe der Zeit dank des Zinseszinses stärker. Wie hoch das Endvermögen ausfällt, hängt wesentlich von den Zinsen bzw. der Wertentwicklung der Geldanlage ab.

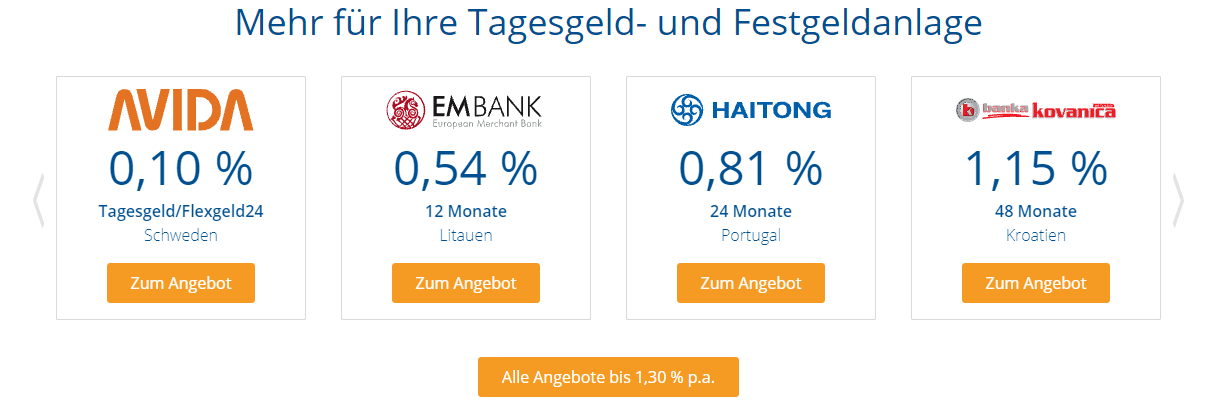

Die gegenwärtig niedrigen Festgeldzinsen von 0,2 Prozent bis maximal 1,3 Prozent pro Jahr sorgen selbst nach jahrelangem Sparen für wenig Rendite. Tagesgeldeinlagen verlieren aufgrund der Inflation mit der Zeit einen Teil ihres Werts.

Eine Banksparanlage mit monatlicher Einzahlung von 200 Euro mit Anlagedauer 18 Jahre und Zinsen von 0,5 Prozent pro Jahr ergibt ein Endkapital von 45.194 Euro (Einzahlungssumme 43.200 Euro + Zinsrendite 1.994 Euro). Wer Vermögen aufbauen möchte, braucht neben Kapital eine ordentliche Rendite.

Beispielrechnung: 100.000 Euro Vermögen bis zum 18. Geburtstag

| Sparbetrag je Monat | Anlagedauer 18 Jahre / Wertentwicklung pro Jahr 7% | Anlagedauer 25 Jahre / Wertentwicklung pro Jahr 7% |

|---|---|---|

| 100€ | 42.091€ | 78.304€ |

| 200€ | 84.183€ | 156.608€ |

| 250€ | 105.229€ | 195.760€ |

Eine durchschnittliche Wertsteigerung von 7 Prozent in den letzten zwei Jahrzehnten bei DAX oder MSCI World Index ist eine gute Orientierung für eine realistische Renditeerwartung. Je nach gewähltem Anlageprodukt kann es Abweichungen nach unten oder oben geben.

| Einmalanlage | Anlagedauer 18 Jahre / Wertentwicklung pro Jahr 7% | Anlagedauer 25 Jahre / Wertentwicklung pro Jahr 7% |

|---|---|---|

| 5.000€ | 17.562€ | 28.627€ |

| 10.000€ | 35.125€ | 57.254€ |

| 20.000€ | 70.250€ | 114.508€ |

| 50.000€ | 175.626€ | 286.270€ |

Pro Kind erhält jede Familie ein Kindergeld in Deutschland ab 219 Euro (2021). Wird das Geld monatlich bis zum 18. Geburtstag investiert, könnte bei 7 Prozent Wertsteigerung ein Vermögen von 94.878 Euro entstehen.

Wird die Wertpapieranlage zusätzlich mit einer Einmalzahlung von 5.000 Euro gestartet, beträgt das mögliche Vermögen nach 18 Jahren Anlagedauer mehr als 112.000 Euro. Inflation und etwaige Steuern bleiben in diesem Beispiel unberücksichtigt. Eine höhere Rendite ist selbstverständlich auch möglich. Top-Aktien wie Microsoft und Visa haben in den vergangenen zehn Jahren jährliche Renditen von mehr als 100 Prozent erzielt. Die Auswirkungen auf das Endkapital sind in solchen Fällen enorm.

Risikohinweis: Bei uns erhalten Sie keine Anlageberatung.

Die Kurse von Wertpapieren wie Aktien und ETFs schwanken. Es können Kursverluste auftreten. In Fremdwährung aufgelegte Wertpapiere sind mit Währungsrisiken verbunden. Ergebnisse der Vergangenheit stellen keine Gewähr für die Zukunft dar. Die genannten Aktien und ETFs wurden rein subjektiv ausgewählt. Sie sind keine Kaufempfehlungen.

Flexible Geldanlage für Kinder: Junior Depot & Kinder-Depot

Ein Depot ist die Grundlage für Aktien, ETFs oder für einen Wertpapiersparplan. Bei Filial-, Fonds- und Direktbanken werden unter Bezeichnungen wie Kinder-Depot, Minderjährigen-Depot oder Junior Depot Aktiendepots für Kinder angeboten.

Diese zeichnen sich vielfach durch Sonderkonditionen aus, die teilweise mit Erreichen der Volljährigkeit des Kontoinhabers bzw. der Kontoinhaberin enden. Ab dann sind reguläre Preise zu zahlen. Die Alternative ist ein Depotwechsel zu einem günstigen Depotanbieter. Ein Depotumzug mit Übertragen der Wertpapiere ist weder mit großem Aufwand noch mit hohen Kosten verbunden.

Wenn Eltern oder Großeltern ihr Geld für ihre Kinder bzw. Enkel anlegen, folgen sie in der Regel ihren eigenen Sicherheitsbedürfnissen. Das gilt besonders für Börsengeschäfte und Wertpapiersparen. Für ein Modell-Portfolio reichen die Strategien von sicherheitsbewusst bis chancenreich.

| Modell-Portfolio | Aktien / ETF | Festgeld |

|---|---|---|

| Strategie "Sicherheit" | 25 Prozent | 75 Prozent |

| Strategie "Ausgewogen" | 50 Prozent | 50 Prozent |

| Strategie "Rendite" | 75 Prozent | 25 Prozent |

| Strategie „Chance“ | 100 Prozent | - |

Im Folgenden möchten wir zwei Depots für börsenaffine Händler*innen und Einsteiger*innen vorstellen. Ein Musterdepot für die Langfristanlage enthält vor allem Aktien und richtet sich an erfahrene Anleger*innen, die eine „Rendite-Strategie“ verfolgen. Im zweiten Musterdepot (konzipiert für alle Neulinge) spielen ETFs die Hauptrolle.

Sparen im Junior Depot: Musterdepot für Langfristanlage

Geldanlage mit Top-Aktien: Mehr als 1.000 Prozent Rendite in zehn Jahren

| Aktie (ETF) / WKN | Dividende je Aktie 2020 in EUR | Rendite 1 Jahr | Rendite 5 Jahre | Rendite 10 Jahre |

|---|---|---|---|---|

| Procter & Gamble / 852062 | 2,76€ | 2% | 50% | 158% |

| Visa / A0NC7B | 1,09€ | 12% | 161% | 1.090% |

| Cisco / 878841 | 1,24€ | 42% | 70% | 303% |

| Siemens / 723610 | 3,61€ | 30% | 37% | 114% |

| 3M / 851745 | 5,01€ | 11% | -2% | 182% |

| Apple / 865985 | 0,73€ | 23% | 377% | 1.052% |

| Microsoft / 870747 | 1,74€ | 46% | 399% | 1.280% |

| Fastenal / 887891 | 0,85€ | 16% | 149% | 257% |

| Berkshire-Hathaway / A0YJQ2 | - | 32% | 83% | 383% |

| Vanguard All World ETF / A1JX52 | - | 32% | 82% | N.A. (214% seit 2012) |

Dem Musterdepot für Langfristanlage liegt die Strategie „Chance“ zugrunde. Es enthält 9 Aktien und einen weltweit anlegenden ETF. Aufgeführte Zahlen beziehen sich auf Stand September 2021.

1. Procter & Gamble

WKN: 852062WKN kopiert / ISIN: US7427181091ISIN kopiert

Aktien-Profil Procter & Gamble ist ein Konsumgüterkonzern. Braun Pampers, Oral-B, Ariel oder Gillette sind bekannte Produktmarken.

Abnehmer der Produkte sind Großverbraucher, Supermärkte und Drogeriegeschäfte. Procter & Gamble schüttet seit 130 Jahren eine Dividende aus.

2. Visa

WKN: A0NC7BWKN kopiert / ISIN: US92826C8394ISIN kopiert

Das Aktien-Profil Visa Inc. ist eine weltweit führende Kreditkartenorganisation und Anbieter digitaler Bezahlungen. Visa Aktien haben auf Zehnjahressicht ihren Wert verzehnfacht.

Der US-Zahlungsanbieter wird in den kommenden Jahren die Digitalisierung der Zahlungsprozesse weiter vorantreiben und von der Blockchain-Technologie profitieren.

3. Cisco

WKN: 878841WKN kopiert / ISIN: US17275R1023ISIN kopiert

Das Aktien-Profil Cisco Systems ist ein amerikanischer Netzwerkausrüster für Unternehmen und weltweit tätiger Anbieter von Online Networking-Lösungen. Ein Großteil des Umsatzes soll künftig aus dem Software-Bereich stammen.

Das Unternehmen wird mit Abomodellen für Software und Cybersicherheitsdienste sowie mit Wachstumsmärkten viel Geld verdienen. Aktionär*innen sollten auch in Zukunft von der investorenfreundlichen Ausschüttungspolitik profitieren.

4. Siemens

WKN: 723610WKN kopiert / ISIN: DE0007236101ISIN kopiert

Das Aktien-Profil Die Siemens AG gehört zu den DAX-Unternehmen und wird außerdem im Stoxx50 geführt. Das Hauptgeschäft bilden die Bereiche Automatisierung, Elektrifizierung und Digitalisierung.

Siemens realisiert größere Bahnprojekte. Mit Ägypten wurde ein milliardenschwerer Auftrag abgeschlossen. Beisteuern wird das Unternehmen u.a. Lokomotiven, Hochgeschwindigkeitszüge, Bahninfrastruktur und Dienstleistungen. In Zukunft soll Software ein Geschäftsschwerpunkt sein.

5. 3M

WKN: 851745WKN kopiert / ISIN: US88579Y1010ISIN kopiert

Das Aktien-Profil 3M (Minnesota Mining and Manufacturing Company) ist ein Technologie-Konzern, der in einer Vielzahl von Bereichen tätig ist. Dazu gehören Elektronik, Medizin, Sicherheit, Telekommunikation, Luftfahrt, Industrie und Handwerk sowie Verbraucher- und Büroartikel.

Die Margen bei den Produkt- und Technologieentwicklungen des Spezialchemiekonzerns im Auftrag von Firmenkunden sind hoch. Sie machen einen Großteil der Konzernerlöse aus.

6. Apple

WKN: 865985WKN kopiert / ISIN: US0378331005ISIN kopiert

Das Aktien-Profil von Apple, einem der weltweit führenden Technologiekonzerne, ist bekannt für iPhones, Notebooks, Desktopcomputer und das iPad. Zum weiteren Geschäft gehören u.a. Software, Apps und TV-Streaming sowie Gerätezubehör.

Apple verzeichnet seit Jahren eine starke Produktnachfrage. Regelmäßig werden neue Produkte eingeführt. Für Gewinne sorgen steigende Umsätze der „Services“-Sparte. Diese Faktoren werden das Umsatz- und Gewinnwachstum weiterhin sichern.

7. Microsoft

WKN: 870747WKN kopiert / ISIN: US5949181045ISIN kopiert

Das Aktien-Profil Microsoft, eines globalen Softwarekonzerns, ist eine Top 5 Aktie im US-Aktienindex S & P 500. Bekannte Marken sind Windows-Betriebssystem, die Spielekonsole Xbox, Cloud-Angebote und LinkedIn.

Das neue Windows 11 soll in der Computerszene für frischen Wind und höhere Umsätze sorgen. In den letzten zehn Jahren hat sich der Wert der Aktien des amerikanischen Technologiekonzerns mehr als verzehnfacht (Rendite mehr als 1.200 Prozent – Stand: 09/2021).

8. Fastenal

WKN: 887891WKN kopiert / ISIN: US3119001044ISIN kopiert

Das Aktien-Profil Fastenal ist ein weltweit tätiger Einzelhandelskonzern von Industrie- und Baumaterialien. Das umfangreiche Produktangebot umfasst u.a. Schraub- und Verbindungselemente, Schlüssel, Batterien, Farben und Drähte. Das Produktsortiment ist in den mehr 3.200 konzerneigenen Läden erhältlich.

Fastenal kann Produkte in seinen eigenen Verkaufsstellen verkaufen. Der Bauboom hält die Nachfrage nach Schraub- und Verbindungselementen hoch.

9. Berkshire-Hathaway

WKN: A0YJQ2WKN kopiert / ISIN: US0846707026ISIN kopiert

Das Aktien-Profil Berkshire Hathaway ist eng mit Warren Buffet verbunden und eine nicht operative Finanzholding aus 80 Unternehmen. Den Schwerpunkt in der Holding machen Versicherungsunternehmen, sonstige herstellende Unternehmen sowie der Großhandel von Lebensmitteln und Drogerieartikeln aus.

Berkshire Aktien konnten in der Vergangenheit ihren Wert im Durchschnitt um 20 Prozent steigern. Für Einsteiger*innen ist Berkshire Hathaway als breit gestreutes und konservatives Investment ideal.

10. Vanguard FTSE All World ETF

WKN: A1JX52WKN kopiert / ISIN: IE00B3RBWM25ISIN kopiert

Das ETF-Profil von Vanguard FTSE All World ETF bildet die Wertentwicklung des FTSE All World Index ab. Der Basisindex besteht aus Aktien von großen und mittelgroßen Unternehmen in Industrie- und Schwellenländern.

Mit einem Fondsvolumen von rund 12,5 Milliarden US-Dollar gehört der ETF zu den großen Indexfonds.

Geld anlegen für Kinder: Musterdepot ETFs

Investmentfonds und Indexfonds (ETFs) gehören zu den häufig von Privatanleger*innen genutzten Anlageinstrumenten. ETFs funktionieren wie Fonds. Der Unterschied ist, dass sie einen bestimmten Index oder eine Branche abbilden und sich die Zusammensetzung nicht durch aktives Zutun von Portfoliomanagern ändert. Auf diese Weise wird eine ähnliche Risikostreuung wie bei gut diversifizierten Portfolios erreichet.

Dafür müssen Anleger*innen jedoch auch Marktbewegungen vollständig durchstehen, was sowohl Vorteile als auch Nachteile hat. Der größte Vorteil gegenüber Fonds: ETFs sind günstiger! Ein ETF Sparplan für Kinder lohnt sich, da er mit zusätzlichen Steuerfreibeträgen belohnt wird.

Gehandelt werden die Indextitel an der US-Technologiebörse NASDAQ.

| ETF / WKN | Rendite 1 Jahr | Rendite 5 Jahre | Rendite (Auflagejahr) | |

|---|---|---|---|---|

| 1 | iShares MSCI USA UCITS ETF / A0YEDU | 35% | 113% | 482% (2010) |

| 2 | Lyxor Core STOXX Europe 600 (DR) UCITS ETF (Acc) / LYX0Q0 | 29% | 56% | 97% (2013) |

| 3 | Amundi MSCI Emerging Markets UCITS ETF (Acc) / A2H58J | 20% | 46% | 16% (2018) |

| 4 | Vanguard S&P 500 UCITS ETF (Dist) / A1JX53 | 35% | 112% | 328% (2006) |

| 5 | iShares NASDAQ-100 UCITS ETF (DE) / DE000A0F5UF5 | 28% | 233% | 885% (2006) |

Der iShares MSCI USA UCITS ETF USD (Acc) ist auf die Wertentwicklung großer und mittelgroßer Unternehmen der USA ausgerichtet. Mit dem MSCI USA werden etwa 85 Prozent des kompletten Börsenmarktes der USA bezogen auf die Marktkapitalisierung abgedeckt. Im ETF sind über 600 Einzeltitel (Informationstechnologie-, Gesundheits- und Nicht-Basiskonsumgüter) enthalten.

ETF2: Lyxor Core STOXX Europe 600 (DR) UCITS ETF (Acc)

Der Lyxor Core STOXX Europe 600 (DR) UCITS ETF (Acc) bildet den STOXX Europe 600 Index nach. Anleger*innen sind an der Wertentwicklung der 600 führenden europäischen Unternehmen (jeweils 2.000 große, mittelgroße und kleine Firmen) aus 18 europäischen Ländern beteiligt.

ETF3: Amundi MSCI Emerging Markets UCITS ETF (Acc)

Mit dem Amundi MSCI Emerging Markets UCITS ETF (Acc) partizipieren Anleger*innen an der Wertentwicklung von Schwellenländerunternehmen. Der ETF enthält 1.300 große und mittelgroße Aktienunternehmen aus 27 Emerging Markets.

ETF 4: Vanguard S&P 500 UCITS ETF (Dist)

Der Vanguard S&P 500 UCITS ETF (Dist) basiert auf dem S&P Index. Anleger*innen partizipieren an der Wertentwicklung der 500 größten Börsenunternehmen der USA. Der S&P 500 Index macht die Entwicklung des US-amerikanischen Aktienmarktes insgesamt sichtbar.

Der iShares NASDAQ-100 UCITS ETF (DE) folgt dem NASDAQ-100 Index. Im Index sind die 100 TOP US-amerikanischen und internationalen Unternehmen abseits der Finanzbranche vertreten.

Die ETFs in unserem Musterdepot haben in den vergangenen Jahren überdurchschnittliche Renditen erzielt. Das ist weit mehr als die für allgemeine Renditekalkulationen meist genannte Wertsteigerung von 7 Prozent.

Es lohnt sich durchaus, die Geldanlage für Kinder mit ETFs voranzutreiben. Wenn Sie 5.000 Euro anlegen möchten, könnten Sie 1.000 Euro pro ETF investieren.

Alle vorgestellten ETFs sind sparplanfähig und beim Online-Broker erhältlich. Wer sich die ETF Anlage nicht zutraut, kann sich Hilfe bei einer digitalen Vermögensverwaltung holen.

Digitale Vermögensverwaltung: Robo Advisor

Das Finden passender Wertpapieranlagen ist nicht schwer, wenn man sich auf breit gestreute und gut kapitalisierte ETFs konzentriert. Für alle, die sich das Auswählen von ETFs nicht zutrauen oder sich nicht ständig mit der Portfoliooptimierung beschäftigen wollen, gibt es die automatisierte Vermögensverwaltung bzw. einen Robo Advisor.

Bei den besten Robo Advisorn können Anleger*innen aus mehreren Anlagestrategien entsprechend ihrer Risikoneigung eine oder mehrere passende auswählen. Auf dieser Grundlage wird automatisiert in Aktien oder in Kombination mit Anleihen investiert. Gute Robo Advisor prüfen regelmäßig die Portfoliozusammensetzung auf Optimierungspotential.

Empfehlenswerte digitale Vermögensverwaltungen sind OSKAR mit ETF-Sparplan für Kinder, Scalable Capital (zahlreiche Strategien) und VisualVest (günstige Gebühren).

Die Mindestanlagen bei den ETFs sind mit 500 Euro bzw. 1.000 Euro nicht besonders hoch. Wer 2.000 Euro zum Investieren hat, könnte Geld auf bis zu vier Strategien aufteilen.

Kleinanleger*innen werden von den digitalen Vermögensverwaltungen besonders angesprochen. Sparplanraten sind niedrig und beginnen ab 25 Euro. Das sind beste Voraussetzungen, um für Kinder Geld anzulegen. Unsere Empfehlung für einen Sparplan für Kinder ist OSKAR.

Servicegebühr Fondskosten Sparplan Min. Einlage Anlegestrategien 0,15 % 0,80 % Ab 25 € 1.000 € 5

Chancen und Risiken der Musterdepots

Unsere beiden Musterdepots sind eine Sammlung von Ideen und stellen keine Anlageempfehlung dar. Internationale Top-Aktien haben in der Vergangenheit mit Ergebnissen gepunktet und überzeugen hinsichtlich ihrer künftigen Gewinnerwartungen. Daher eignen sich die im Langfristdepot aufgeführten Unternehmen für eine Geldanlage für Kinder. Wer wie Apple, Microsoft oder Visa den heutigen Markt bestimmt oder mit einzigartigen Produkten überzeugt, wird auch in Zukunft eine wichtige Rolle spielen.

In der Vergangenheit erfolgreiche ETFs verdanken ihren Wertzuwachs der Wertentwicklung des jeweiligen Referenzindizes. Bei führenden Aktienindizes der Welt wie S&P 500, Dow Jones, NASDAQ-100 oder DAX 40 kann die Indexentwicklung über viele Jahre zurückverfolgt werden.

Die Börse hat schon einige Crashs erlebt. Die nachfolgende Erholung hat Indizes und Kurse der Aktien zu neuen Höchstständen geführt. Ein ETF, der auf entsprechende Börsenindizes aufbaut, sollte auch in Zukunft positiv abschneiden.

Börsenentwicklungen lassen sich nicht eindeutig vorhersagen. Wer an der Börse investiert, sollte für nachhaltige Vermögensbildung zehn oder besser fünfzehn Jahre einplanen.

Unserer Meinung nach sind ETFs für einen Börseneinstieg optimal. Mit ihnen lassen sich kleine Geldbeträge wie 25 Euro oder mittlere Geldsummen wie 10.000 Euro anlegen. Aktiensparpläne sind eine Option, um ein Depotportfolio aus Einzelaktien aufzubauen.

Die Anforderungen an Anleger*innen sind höher als bei ETFs. Aktienanalysen und Depotbewertungen erfordern einen gewissen zeitlichen Tribut. Die bei Top-Aktien im Vergleich zum ETF höheren Renditen dürften ein Ausgleich sein.

Wie können Kinder noch Geld anlegen?

Nicht selten will der Nachwuchs selbst Geld sparen, um sich damit größere Anschaffungen zu finanzieren. Dafür eignen sich vor allem Tagesgeldkonten. Diese werden jedoch nicht von allen Banken für Minderjährige angeboten und werden zudem häufig schlechter verzinst als für Erwachsene.

Ein Kinderkonto ist für viele Minderjährige die bessere Variante und kann die Kinder auch im Umgang mit Geld schulen. Kinder können sie meist selbst nutzen und sie sind besser verzinst als Tagesgeld. Sie lassen sich bei Volljährigkeit zudem unkompliziert in ein Girokonto umwandeln.

Sparbuch

Das Sparbuch ist immer noch der Klassiker unter deutschen Anleger*innen, die Guthaben für ihr Kind einsparen möchten – es ist allerdings aufgrund der niedrigen Zinsen alles andere als empfehlenswert.

Tagesgeld

Tagesgeld ist sicherlich eine bessere Variante als das Sparbuch, die Zinsen sind dennoch zu gering. Zudem nutzen Anleger*innen hier nicht die Möglichkeit, Geld langfristig anlegen zu können und so die Rendite zu erhöhen. Die Flexibilität des Tagesgelds bezahlen sie also mit unnötigen Einbußen bei der Rendite.

Für Festgeld sind bei europäischen Banken bis 1,3 Prozent pro Jahr möglich. (Quelle: Zinspilot)

Festgeld

Festgeld hat den Vorteil, dass es sich auch für Anleger*innen eignet, die sich mit der Geldanlage für ihr Kind nicht umfassend beschäftigen wollen und zudem die Sicherheit schätzen. Die Zinsen sind hier häufig besser als beim Tagesgeld, und da das Geld nicht benötigt wird, können Sie eine langfristigere Laufzeit wählen. Es eignet sich allerdings nur bedingt zum Ansparen eines Guthabens. Häufig verlangen Banken einen vierstelligen Betrag als Mindesteinlage.

Die besten Zinsen für Festgeld im September 2021 erhalten Sparer*innen bei Auslandsbanken bzw. EU-Geldinstituten. Für 10.000 Euro mit zweijähriger Laufzeit beträgt der Zinssatz ab 0,45 bis 0,9 Prozent pro Jahr, bei 40 Monaten bis 1,3 Prozent. Bei deutschen Banken liegen jährliche Zinssätze bei 0 bis 0,2 Prozent.

Banksparplan

- Bei Banksparplänen wird in regelmäßigen Abständen ein fester Betrag eingezahlt.

- Die Laufzeit wird im Voraus bestimmt und beeinflusst den Zinssatz.

- Je länger Anleger*innen halten, umso höher wird der Bonuszins.

- Die Zinsen werden nicht ausgezahlt, sondern reinvestiert, sodass sich zusätzlich ein Zinseszinseffekt einstellt.

Anleger*innen sollten darauf achten, ob es sich um flexible oder variable Zinssätze handelt. Derzeit ist aufgrund des niedrigen Leitzinses eine feste Vereinbarung des Zinses nicht empfehlenswert, da eine spätere Erhöhung wahrscheinlich ist und der Sparplan dann mit anderen Anlagen nicht mithalten kann. Banksparpläne mit variablen Zinsen passen sich hingegen halbjährlich an die Marktlage an.

Es ist in der Regel kein Problem, sich beitragsfrei stellen zu lassen. Der bereits angesparte Betrag kann jedoch erst am Ende der Laufzeit wieder genutzt werden.

Sparbriefe

- Bei Sparbriefen wird eine Summe ab 500 Euro über eine feste Laufzeit zwischen einem und zehn Jahren angelegt.

- Möglich sind eine jährliche Auszahlung der Zinsen oder eine Reinvestition der Zinsen in den Sparbrief.

- Bei Sparbriefen mit Zinseszinseffekt werden die Zinsen entweder gegen Ende auf den Auszahlungsbetrag aufgeschlagen oder die Einlage so konzipiert, dass sie mit Zinsen eine bestimmte Sparsumme aufweist.

Fonds und Fondssparpläne

Fonds ermöglichen die Geldanlage eines einmalig gezahlten Beitrages. Fondssparpläne eignen sich zum Ansparen eines Betrages durch monatliche Zahlung. Beide Varianten eignen sich allerdings für risikofreudigere Anleger*innen, wobei es auch möglich ist, ein Depot für Kinder zu eröffnen.

In Fonds wird das Guthaben von vielen Anleger*innen dazu genutzt, in bestimmte Investitionsgüter wie Immobilien, Renten oder Aktien zu investieren und so eine bessere Risikostreuung zu erzielen. Sie sind durch Verwaltungs- und Anschaffungsgebühren allerdings nicht ganz günstig, dafür werden sie von Finanzprofis gemanagt.

Grundsätzlich sinkt das Verlustrisiko von Fondsanteilen bei einer langen Laufzeit. Problematisch ist jedoch, dass sich der Markt in einer Abwärtsbewegung befinden könnte, wenn das Kind das Vermögen nutzen soll.

Was „Berater“ gerne verkaufen

Es gibt zahlreiche Anlage- und Absicherungsprodukte, die von Berater*innen gern verkauft, aber für die Geldanlage für Kinder ungeeignet sind.

- Ausbildungsversicherungen: Ausbildungsversicherungen schützen das Kind vor finanziellen Folgen im Todesfall der Eltern oder Großeltern und sind eine Geldanlage für den Nachwuchs. Risiken können nur teuer bedarfsgerecht abgesichert werden. Hohe Versicherungskosten belasten die Rendite enorm. Den Todesfall der Eltern kann man über eine Risikolebensversicherung optimal absichern.

- Rentenversicherungen: Vermittler kassieren hohe Provisionen. In den ersten Sparjahren wird weniger Geld angelegt als eingezahlt. Für den Vermögensaufbau sind Produkte wie ETF-Sparpläne preiswerter.

- Goldkonten: Gold kann als Beimischung im Depot für einen Anlagemix sorgen. Zinsen gibt es nicht. Die Wertsteigerungen von Gold seit 2001 sind mit 8,8 Prozent pro Jahr durchaus nennenswert. Es gibt starke Kursschwankungen wie 2013 mit -31 Prozent. Gegen eine Geldanlage in Goldmünze aus Feingold (999er Gold) ist nichts einzuwenden.

Geld für Kinder anlegen: Hinweise zu Steuern

Es ist in Deutschland möglich, Aktiendepots, Tages- und Festgeldkonten sowie Sparpläne unter dem Namen der Kinder zu eröffnen. Das bedeutet, dass Eltern bei und durch die Geldanlage der Kinder Steuer sparen können. Kinder werden vor dem Finanzamt als vollwertige Steuerzahler akzeptiert und können demzufolge auch von Freibeträgen profitieren:

- Sparer-Pauschbetrag von 801 Euro

- Grundfreibetrag 744 Euro (2021)

- Sonderausgaben-Pauschbetrag von 36 Euro

Dies ergibt einen Gesamtfreibetrag von 10.581 Euro. Das bedeutet, dass es prinzipiell möglich ist, dass die Eltern für das Kind einen entsprechend hohen Gewinn erzielen, ohne dafür Steuern zahlen zu müssen. Dies ermöglicht es, sechsstellige Summen anlegen zu können, ohne dass das Kind hierfür Einkommenssteuer zahlen muss.

Wie gewohnt lässt sich für das Depot oder das Konto zudem ein Freistellungsauftrag erteilen. Die Abgeltungsteuer wird dann bis zur Grenze von 801 Euro nicht an das Finanzamt abgeführt. Eine sogenannte Nichtveranlagungsbescheinigung führt zudem dazu, dass die Bank von den Zinserträgen keinerlei Abzüge vornimmt.

Dies ist allerdings nur dann möglich, wenn das Kind im entsprechenden Bezugsjahr voraussichtlich kein Einkommen über den Grundfreibetrag erwirtschaften wird.

Eine Nichtveranlagungsbescheinigung gilt für drei Jahre und kann beim zuständigen Finanzamt beantragt werden. Übersteigt das Einkommen des Kindes den Freibetrag wider Erwarten doch, müssen die nicht gezahlten Steuern nachgezahlt werden.

Die Geldanlage auf dem Namen der Kinder zu führen kann auch dann Vorteile haben, wenn bereits vor dem Ableben aus Steuerspargründen Vermögen auf die Kinder übertragen werden soll. Dies ist bis zu einer Höhe von 400.000 Euro ohne Schenkungsteuer möglich.

Die Schenkung kann zudem nach Ablauf einer 10-Jahres-Frist wiederholt werden, der Betrag wird jedoch auch auf den Freibetrag der Erbschaftsteuer angerechnet.

Für detaillierte steuerliche Beratung wenden Sie sich bitte an einen Steuerberater der ihre individuelle Situation mit Ihnen im Detail besprechen kann. Dies sind allgemeine Aussagen zum Steuerrecht Stand Mitte 2021.

Vorsicht bei der Geldanlage für Kinder

Auch wenn sich bedeutende steuerliche Vorteile ergeben können, ist es nicht immer sinnvoll, große Geldmengen für das Kind anzulegen. Kinder können nicht mehr beitragsfrei bei den Eltern in der gesetzlichen Krankenversicherung mitversichert werden, wenn ihr Einkommen den Betrag von 553 Euro monatlich übersteigt. Hierzu zählen auch Kapitaleinkünfte und Zinsen. Ist dies der Fall, müssen sie sich selbst gegen den Mindestbetrag der Krankenkassen versichern.

Die Eigentumsrechte sind zudem ohne Schenkungsvertrag nicht eindeutig geregelt. Die deutsche Rechtsprechung bewertet diese Frage nicht eindeutig. So konnte ein Mädchen, das vom Vater auf ihren Namen angelegte Festgeld erfolgreich einklagen, in einem anderen Fall konnten die Eltern frei über den Anlagebetrag verfügen.

Wer in jedem Fall steuerliche Vorteile geltend machen möchte, sollte das Vermögen im Rahmen einer Schenkung auf die Kinder übertragen.

BAföG-Kürzung bei Vermögen des Kindes

Vermögen auf den Namen des Kindes anzulegen, kann auch ein zweischneidiges Schwert bei der Finanzierung der Ausbildung sein. Nicht selten können Familien nur mit Mühe Geld zurücklegen, um damit ihrem Kind den Start ins Berufsleben so leicht wie möglich zu machen.

Ist das Einkommen der Eltern während der Ausbildung des Kindes so gering, dass diese BAföG beziehen könnten, kann es dann sein, dass das Vermögen des Kindes dem im Weg steht.

Da BAföG nur zur Hälfte zurückgezahlt werden muss und zudem bei der Darlehensrückzahlung Rabatte für Einmalzahlung möglich sind, kann es für das Kind wesentlich sinnvoller sein, das angesparte Geld erst nach dem Abschluss der Ausbildung zu erhalten. Auch Sparbücher, Versicherungen oder Pläne dürfen nicht auf den Namen des Kindes laufen.

Für das BAföG gelten folgende Regeln:

- Bei einem Single ohne Kind sind 8.200 Euro (seit 2020) anrechnungsfrei.

- Es kann nur das eigene Vermögen angerechnet werden.

- Ein Kfz kann ebenfalls als Vermögen gewertet werden.

- Verbindlichkeiten mindern das Vermögen.

- Schenkungen schützen nicht vor Anrechnung.

FAQ: Ihre Fragen und unsere Antworten rund um die Geldanlage für Kinder

Wann ist der beste Zeitpunkt, um mit der Geldanlage für Kinder zu beginnen?

Der beste Zeitpunkt für den Beginn der Geldanlage ist die Geburt. Zu diesem Zeitpunkt wollen sich Verwandte am ehesten beteiligen und zudem kann das Kind am längsten vom Zinseszins profitieren.

Auf diese Weise ist es möglich, mit fortgeschrittenem Alter des Kindes weniger zusätzliches Geld anzulegen und trotzdem das gleiche Guthaben zu erhalten, als hätte die Geldanlage im Schulalter begonnen.

Wie spare ich für meine Kinder?

Eltern haben eine Vielzahl von Anlageoptionen zur Auswahl. Wenn sie langfristig Geld für Kinder anlegen möchten, empfehlen sich Wertpapieranlagen. ETFs auf die führenden Börsenindizes haben sich in der Vergangenheit als profitabel erwiesen. Top-Aktienunternehmen werden dafür sorgen, dass die Wertentwicklung auch in Zukunft positiv ausfällt.

Welche Geldanlage für Enkelkinder?

Viele Großmütter und Großväter schenken Enkeln Bargeld zu Geburtstagen. Andere möchten langjährig für die Enkel sparen. Zu den Sparoptionen gehören Sparbuch (zu empfehlen als Vertrag zugunsten Dritter), Festgeld (Laufzeit 18 Jahre möglich) und ETFs.

Wo Depot für Kind eröffnen?

Kinder-Depots werden von zahlreichen Filialbanken und Onlinebrokern angeboten. Günstige Depot- und Handelskonditionen gibt es beim ING Direkt-Depot Junior, Consorsbank Junior-Depot und Maxblue Wertpapier-Sparplan.

Wie viel Geld sparen für Kind?

In Deutschland wird 2021 ein Kindergeld von 219 Euro (erstes Kind) gezahlt. Wird das Geld ab der Kindesgeburt über 18 Jahre investiert und mit rund 7 Prozent verzinst, könnte ein Vermögen von fast 100.000 Euro entstehen. Es kommt immer auf die persönlichen finanziellen Verhältnisse in der Familie an. In einen ETF-Sparplan kann man auch 25 Euro oder 50 Euro monatlich einzahlen.

Fazit

Es gibt verschiedene Möglichkeiten, Geld für Kinder anzulegen. Häufig müssen sich Anleger*innen zwischen Flexibilität und Rendite entscheiden. Auch ein erhöhtes Risiko kann je nach Anlageziel sinnvoll sein.

Mit ETFs können Anleger*innen bei der Geldanlage für Kinder von den Chancen des Aktienmarktes bei überschaubarem Risiko profitieren. Die breite Streuung auf viele Aktien eines Indizes sorgt für eine gute Risikostreuung. Eine längerer Anlagezeitraum schützt vor Marktschwankungen.

Eltern werden zudem mit einer Steuerersparnis belohnt. Im Rahmen der Krankenversicherung, des Bafögs und der Eigentumsrechte kann es allerdings zu Komplikationen kommen.