Warum Sie Aktien.net vertrauen können

Wir achten auf strenge redaktionelle Integrität – dieser Beitrag kann jedoch Hinweise auf Produkte unserer Partner enthalten. Hier finden Sie eine Erklärung, wie wir Geld verdienen.

Unsere Arbeitsweise

Investments

investiert

recherchiert

Analysen

Auslandsaktien – Das Wichtigste in Kürze

- Ausländische Aktien bieten viele Vorteile und gehören in jedes Depot.

- Anleger*innen müssen in vielen Fällen eine Quellensteuer auf Dividendeneinkünfte zahlen.

- Ausländische Erträge unterliegen ebenfalls der deutschen Kapitalertragsteuer, Quellensteuern sind aber (teilweise) anrechenbar.

- In der Regel kaufen Sie Aktien am einfachsten in Deutschland.

- Viele Broker haben mittlerweile günstige Konditionen für Auslandsbörsen, teilweise zu ähnlichen Kosten wie beim Kauf über eine deutsche Börse. Mit unserer Hilfe finden Sie den richtigen Broker für Auslandsaktien.

- Fonds, ETFs oder ein Robo Advisor sind gute Alternativen zu Einzelaktien im Ausland.

- Auslandsaktien sind mehr als nur US-Aktien (zu diesen haben wir einen eigenen Beitrag erstellt).

So gehen Sie vor

- Überlegen Sie, ob Sie in Einzelaktien oder in Länder-ETFs investieren wollen.

- Identifizieren Sie attraktive Länder, die Ihrer Meinung nach Chancen bieten.

- In welche Regionen wollen Sie aus Gründen der Risikostreuung investieren?

- Suchen Sie attraktive Aktien oder ETFs aus.

- Wählen Sie einen günstigen Broker, bei dem sich die Aktien handeln lassen.

- Kaufen Sie die Aktien und ETFs.

Inhaltsverzeichnis

- Unsere Arbeitsweise

- Auslandsaktien – Das Wichtigste in Kürze

- So gehen Sie vor

- Die besten Auslandsaktien

- Die besten ETFs mit Auslandsaktien

- WisdomTree Cloud Computing UCITS ETF - USD Acc

- WisdomTree Global Quality Dividend Growth UCITS ETF - USD Acc

- HSBC MSCI EM Far East UCITS ETF

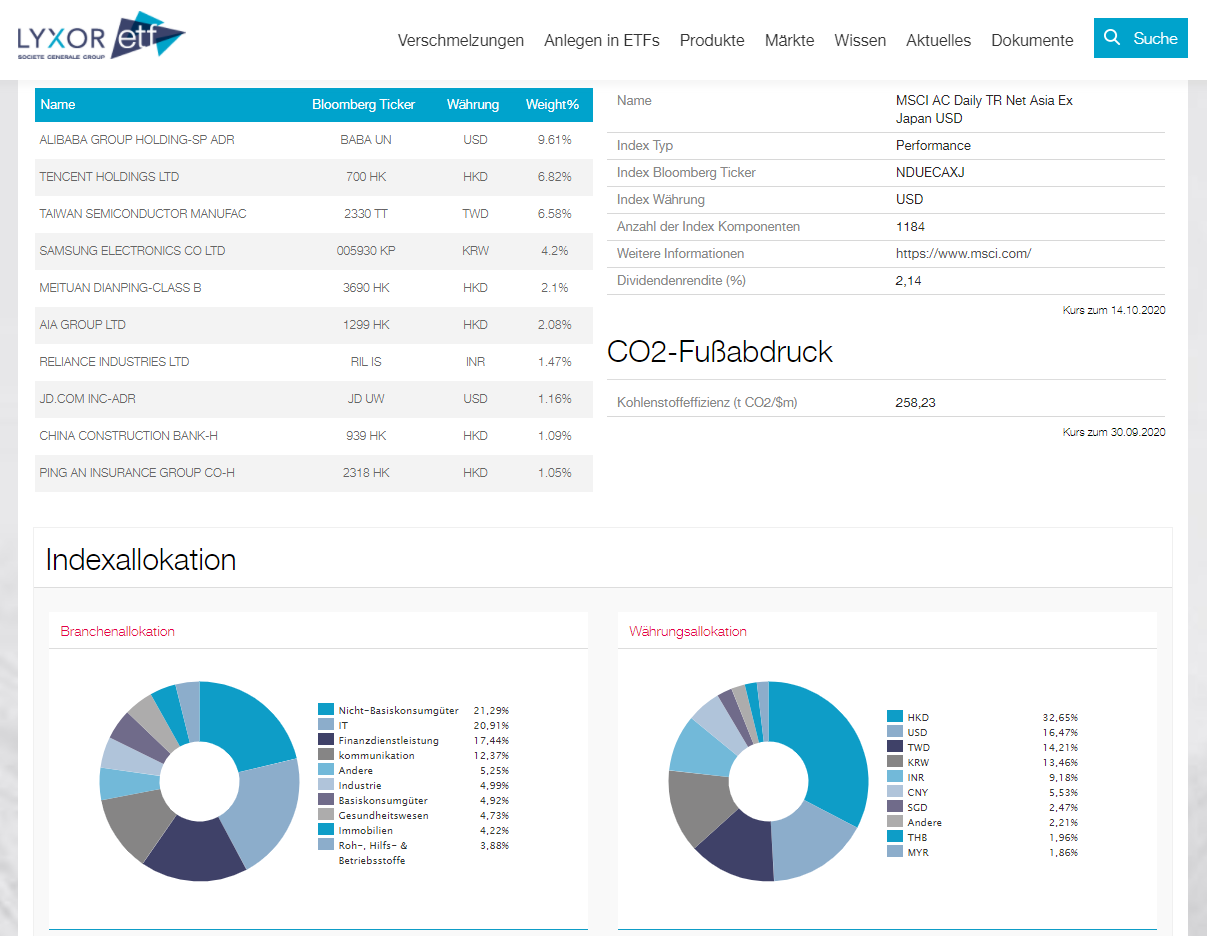

- Lyxor MSCI AC Asia Ex Japan UCITS ETF - Acc

- Lyxor MSCI All Country World UCITS ETF - Acc (EUR)

- Amundi Nasdaq-100 UCITS ETF - EUR (C)

- Xtrackers MSCI World UCITS ETF 1C

- Deka STOXX Europe Strong Growth 20 UCITS ETF

- Warum Auslandsaktien in jedes Depot gehören

- Interessante Auslandsaktien

- Interessante US-Aktien

- Diese chinesischen Aktien gefallen uns besonders

- Japanische Aktien 2022 – 5 interessante Unternehmen in der Analyse

- ETFs und Fonds: Mehr Streuung als mit Einzelaktien

- Weltweit investieren: Xtrackers MSCI AC World UCITS ETF 1C

- Interessanter ETF mit Auslandsaktien: LYXOR MSCI AC ASIA EX JAPAN UCITS ETF ACC

- 6 Tipps für den Kauf von Auslandsaktien

- Tipp 1: Den richtigen Broker für Auslandsaktien finden

- Tipp 2: Auslandsaktien am richtigen Handelsplatz kaufen

- Tipp 3: Auslandsaktien während der Öffnungszeit der Heimatbörse handeln

- Tipp 4: Wechselkurs beachten

- Tipp 5: Über Fonds und ETFs nachdenken

- Tipp 6: Auslandsaktien richtig versteuern

- Quellensteuer auf ausländische Dividenden

- Doppelbesteuerungsabkommen

- Quellensteuer in den wichtigsten Ländern

- Quellensteuer in den USA

- Großbritannien ohne Quellensteuer

- China: keine Quellensteuer in Hongkong

- Spanien: Steuer voll anrechenbar

- Norwegen: Komplizierte Lage

- Frankreich: Quellensteuer wurde reduziert

- Italien: Langsames Erstattungsverfahren

- Japan: kein Mehraufwand für deutsche Anleger*innen

- Schweiz: hohe Quellensteuer, aber schnelle Erstattung

- Fonds mit Auslandsaktien ersparen Steuerärger

- Kapitalertragsteuern auf ausländische Aktien richtig in der Steuererklärung aufnehmen

- Auslandsaktien kaufen? Die SWOT-Analyse

- Alternativen zu Auslandsaktien

-

Fragen und Antworten zu Auslandsaktien

- Was muss ich bei ausländischen Aktien beachten?

- Welches Depot ist für ausländische Aktien das beste?

- Wie werden ausländische Aktiengewinne versteuert?

- Sind die Kosten für ausländische Aktien höher?

- Wie kauft man ausländische Aktien?

- Wie lässt sich bei US Aktien Steuer reduzieren?

- Wie werden amerikanische Aktien versteuert?

- Fazit

Die besten Auslandsaktien

Alphabet Inc Class A

WKN: A14Y6F KGV: 1,14 ISIN: US02079K3059 DIV/R: 0 Amazon.com Inc

WKN: 906866 KGV: 4,43 ISIN: US0231351067 DIV/R: 0 Apple Inc

WKN: 865985 KGV: 2,91 ISIN: US0378331005 DIV/R: 0.0066 Panasonic Corp

WKN: 853666 KGV: 1,32 ISIN: JP3866800000 DIV/R: 0.0239 Tesla Inc

WKN: A1CX3T KGV: 1,76 ISIN: US88160R1014 DIV/R: 0 Meta Platforms Inc.

WKN: A1JWVX KGV: 2,05 ISIN: US30303M1027 DIV/R: 0 PayPal Holdings Inc

WKN: A14R7U KGV: 1,37 ISIN: US70450Y1038 DIV/R: 0 Zoom Video Communications Inc

WKN: A2PGJ2 KGV: 11,07 ISIN: US98980L1017 DIV/R: 0 Xiaomi Corporation

WKN: A2JNY1 KGV: 0,72 ISIN: KYG9830T1067 DIV/R: 0 Alibaba Group Holding Ltd

WKN: A117ME KGV: 3,40 ISIN: US01609W1027 DIV/R: 0 Johnson & Johnson

WKN: 853260 KGV: 3,82 ISIN: US4781601046 DIV/R: 0.0264 Amgen Inc

WKN: 867900 KGV: 1,60 ISIN: US0311621009 DIV/R: 0.0288 Vertex Pharmaceuticals Inc

WKN: 882807 KGV: 0,42 ISIN: US92532F1003 DIV/R: 0 AstraZeneca PLC

WKN: 886455 KGV: 1,29 ISIN: GB0009895292 DIV/R: 0.0234 BioNTech SE

WKN: A2PSR2 KGV: 0,04 ISIN: US09075V1026 DIV/R: 0.0133 Ballard Power Systems Inc

WKN: A0RENB KGV: -3.426,67 ISIN: CA0585861085 DIV/R: 0 Nel ASA

WKN: A0B733 KGV: 0,00 ISIN: NO0010081235 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A14Y6F | US02079K3059 |

1,14 |

1.121.332 |

0.2375%

|

0 | |||

906866 | US0231351067 |

4,43 |

928.151 |

0.0226%

|

0 | |||

865985 | US0378331005 |

2,91 |

2.201.363 |

0.2531%

|

0.0066 | |||

853666 | JP3866800000 |

1,32 |

20.596 |

0%

|

0.0239 | |||

A1CX3T | US88160R1014 |

1,76 |

655.138 |

0.1495%

|

0 | |||

A1JWVX | US30303M1027 |

2,05 |

240.734 |

0.2441%

|

0 | |||

A14R7U | US70450Y1038 |

1,37 |

86.944 |

0.085%

|

0 | |||

A2PGJ2 | US98980L1017 |

11,07 |

23.056 |

0.2306%

|

0 | |||

A2JNY1 | KYG9830T1067 |

0,72 |

31.203 |

0.0133%

|

0 | |||

A117ME | US01609W1027 |

3,40 |

188.599 |

0.0467%

|

0 | |||

853260 | US4781601046 |

3,82 |

448.331 |

0.1995%

|

0.0264 | |||

867900 | US0311621009 |

1,60 |

143.918 |

0.2596%

|

0.0288 | |||

882807 | US92532F1003 |

0,42 |

79.271 |

0.3762%

|

0 | |||

886455 | GB0009895292 |

1,29 |

188.427 |

-0.0285%

|

0.0234 | |||

A2PSR2 | US09075V1026 |

0,04 |

37.449 |

0.5544%

|

0.0133 | |||

A0RENB | CA0585861085 |

-3.426,67 |

1.602 |

-1.6445%

|

0 | |||

A0B733 | NO0010081235 |

0,00 |

1.985 |

-0.9217%

|

0 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Die besten ETFs mit Auslandsaktien

WisdomTree Cloud Computing UCITS ETF - USD Acc

WKN: A2PQVE TER: 0.40% ISIN: IE00BJGWQN72 AUM: 308 WisdomTree Global Quality Dividend Growth UCITS ETF - USD Acc

WKN: A2AG1E TER: 0.38% ISIN: IE00BZ56SW52 AUM: 370 HSBC MSCI EM Far East UCITS ETF

WKN: A1C22J TER: 0.60% ISIN: IE00B5LP3W10 AUM: 21 Lyxor MSCI AC Asia Ex Japan UCITS ETF - Acc

WKN: LYX014 TER: 0.50% ISIN: LU1900068161 AUM: 283 Lyxor MSCI All Country World UCITS ETF - Acc (EUR)

WKN: LYX00C TER: 0.45% ISIN: LU1829220216 AUM: 845 Amundi Nasdaq-100 UCITS ETF - EUR (C)

WKN: A2H577 TER: 0.23% ISIN: LU1681038243 AUM: 1.234 Xtrackers MSCI World UCITS ETF 1C

WKN: A1XB5U TER: 0.19% ISIN: IE00BJ0KDQ92 AUM: 9.418 Deka STOXX Europe Strong Growth 20 UCITS ETF

WKN: ETFL03 TER: 0.65% ISIN: DE000ETFL037 AUM: 301

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A2PQVE | IE00BJGWQN72 | 0.40% |

308 |

🔄

|

0.71% | |||

A2AG1E | IE00BZ56SW52 | 0.38% |

370 |

🔄

|

0.32% | |||

A1C22J | IE00B5LP3W10 | 0.60% |

21 |

☑️ 1.45%

|

0.42% | |||

LYX014 | LU1900068161 | 0.50% |

283 |

🔄

|

- | |||

LYX00C | LU1829220216 | 0.45% |

845 |

🔄

|

0.18% | |||

A2H577 | LU1681038243 | 0.23% |

1.234 |

🔄

|

0.54% | |||

A1XB5U | IE00BJ0KDQ92 | 0.19% |

9.418 |

🔄

|

-0.06% | |||

ETFL03 | DE000ETFL037 | 0.65% |

301 |

☑️ 4.25%

|

0.62% | |||

Warum Auslandsaktien in jedes Depot gehören

Auslandsaktien haben zwei große Vorteile: Zum einen gibt es im Ausland viele lukrative Unternehmen, die nicht übersehen werden sollten. Der andere Vorteil ist die Risikostreuung. Es wäre ein Fehler, Auslandsaktien nur auf die USA zu beschränken. Gerade unter dem Gesichtspunkt der Diversifikation gehören auch Papiere aus Schwellenländern ins Depot, bei größerem Depotvolumen sogar solche aus Frontier Markets, also Entwicklungsländern, die bald ein Schwellenland werden könnten.

Interessante Auslandsaktien

Interessante US-Auslandsaktien

Viele interessante Aktien sind in den USA notiert. Ein Blick auf diese Papiere lohnt sich.

Interessante US-Aktien

Amazon.com Inc

WKN: 906866 KGV: 4,43 ISIN: US0231351067 DIV/R: 0 Microsoft Corporation

WKN: 870747 KGV: 1,89 ISIN: US5949181045 DIV/R: 0.0127 Coca-Cola Co

WKN: 850663 KGV: 3,36 ISIN: US1912161007 DIV/R: 0.0297 Meta Platforms Inc.

WKN: A1JWVX KGV: 2,05 ISIN: US30303M1027 DIV/R: 0 The Travelers Companies Inc

WKN: A0MLX4 KGV: 1,47 ISIN: US89417E1091 DIV/R: 0.0203

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

906866 | US0231351067 |

4,43 |

928.151 |

0.0226%

|

0 | |||

870747 | US5949181045 |

1,89 |

1.650.345 |

0.3437%

|

0.0127 | |||

850663 | US1912161007 |

3,36 |

256.270 |

0.2344%

|

0.0297 | |||

A1JWVX | US30303M1027 |

2,05 |

240.734 |

0.2441%

|

0 | |||

A0MLX4 | US89417E1091 |

1,47 |

42.900 |

0.0926%

|

0.0203 | |||

Genauere Informationen zu diesen Aktien haben wir in unserem Beitrag zu US-Aktien zusammengestellt. Dort stellen wir auch einige ETFs vor.

Chinesische Aktien mit Potenzial

Die Wirtschaft der Volksrepublik China hat in den vergangenen Jahrzehnten einen sagenhaften Aufstieg erlebt. Obwohl Investitionen von Ausländer*innen in den chinesischen Markt noch immer eingeschränkt sind, lassen sich mehrere interessante Aktien auch von Europa aus kaufen.

Diese chinesischen Aktien gefallen uns besonders

Alibaba Group Holding Ltd

WKN: A117ME KGV: 3,40 ISIN: US01609W1027 DIV/R: 0 Xiaomi Corporation

WKN: A2JNY1 KGV: 0,72 ISIN: KYG9830T1067 DIV/R: 0 Tencent Holdings Ltd

WKN: A1138D KGV: 0,78 ISIN: KYG875721634 DIV/R: 0.0064 JD.com Inc Adr

WKN: A112ST KGV: 0,53 ISIN: US47215P1066 DIV/R: 0 BYD Electronic International Co Ltd

WKN: A0M0HG KGV: 0,00 ISIN: HK0285041858 DIV/R: 0.005 Geely Automobile Holdings Ltd

WKN: A0CACX KGV: 0,40 ISIN: KYG3777B1032 DIV/R: 0.0229

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A117ME | US01609W1027 |

3,40 |

188.599 |

0.0467%

|

0 | |||

A2JNY1 | KYG9830T1067 |

0,72 |

31.203 |

0.0133%

|

0 | |||

A1138D | KYG875721634 |

0,78 |

314.514 |

0.3174%

|

0.0064 | |||

A112ST | US47215P1066 |

0,53 |

69.299 |

-0.0066%

|

0 | |||

A0M0HG | HK0285041858 |

0,00 |

54.753 |

0.0147%

|

0.005 | |||

A0CACX | KYG3777B1032 |

0,40 |

13.577 |

0.035%

|

0.0229 | |||

Eine genauere Analyse dieser Aktien ist in unserem Beitrag zu chinesischen Aktien erschienen.

Japanische Aktien nicht vergessen

Seit der Wirtschaftskrise in Japan in den 1990er-Jahren und dem Aufstieg Chinas ist es um Japan still geworden. Doch das Land hat nach wie vor Potenzial. Gerade in Zukunftsfeldern wie der Batterietechnologie hat das Land einiges zu bieten.

Japanische Aktien 2022 – 5 interessante Unternehmen in der Analyse

Shimano Inc

WKN: 865682 KGV: 4,13 ISIN: JP3358000002 DIV/R: 0.0112 Chugai Pharmaceutical Co Ltd ADR

WKN: 857216 KGV: 15,94 ISIN: JP3519400000 DIV/R: 0.0285 Nintendo Co ADR

WKN: 864009 KGV: 4,18 ISIN: JP3756600007 DIV/R: 0.0388 Keyence

WKN: 874827 KGV: 3,41 ISIN: JP3236200006 DIV/R: 0.0061 Daikin Industries Ltd ADR

WKN: 857771 KGV: 5,99 ISIN: JP3481800005 DIV/R: 0.0104

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

865682 | JP3358000002 |

4,13 |

13.930 |

0.2317%

|

0.0112 | |||

857216 | JP3519400000 |

15,94 |

37.523 |

0.3242%

|

0.0285 | |||

864009 | JP3756600007 |

4,18 |

47.407 |

0.2999%

|

0.0388 | |||

874827 | JP3236200006 |

3,41 |

93.360 |

0.4055%

|

0.0061 | |||

857771 | JP3481800005 |

5,99 |

45.308 |

0.064%

|

0.0104 | |||

Weitere Informationen enthält unser Beitrag zu japanischen Aktien.

ETFs und Fonds: Mehr Streuung als mit Einzelaktien

ETF steht für Exchange Traded Fund, also für börsengehandelten Fonds. Streng genommen ist der ETF also auch ein Fonds. Das bedeutet, dass die Wertpapiere ein Sondervermögen sind. Die Anteilsscheine sind durch Wertpapiere abgesichert und gehen im Fall einer Insolvenz des Emittenten nicht in die Konkursmasse mit ein. Das macht sie sicherer als Zertifikate. Meistens (aber nicht immer) sind ETFs Indexfonds, sie bilden also einen bestimmten Index wie den MSCI World nach.

Mit ETFs können Anleger*innen entweder weltweit oder aber auch in bestimmte Regionen investieren. Einige ETFs bilden Aktien aus bestimmten Länderklassen ab, beispielsweise aus Schwellenländern. Andere investieren in einzelne Regionen, beispielsweise Ostasien. Der große Vorteil gegenüber Einzelaktien ist die Risikostreuung.

Weltweit investieren: Xtrackers MSCI AC World UCITS ETF 1C

Xtrackers MSCI AC World ESG Screened UCITS ETF 1C

WKN: A1W8SB TER: 0.25% ISIN: IE00BGHQ0G80 AUM: 1.736

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A1W8SB | IE00BGHQ0G80 | 0.25% |

1.736 |

🔄

|

0.29% | |||

Ein ETF auf den MSCI All Countries World Index (MSCI ACWI) ist die einfachste Form, sein Vermögen weltweit zu investieren. Denn der Index enthält die Aktien der wichtigsten börsennotierten Unternehmen aller Industrie- und Schwellenländer.

| Durchschnittlicher Wertzuwachs p.a. letzte 3 J. | 13,1 % |

| Entwicklung Referenzindex p.a. letzte 3 J. | 13,1 % |

| Replikationsmethode | Physisch (optimiertes Sampling) |

| Gewinnverwendung | Thesaurierend |

| Ausgabeaufschlag | - |

| Gesamtkostenquote (TER) | 0,25% |

Beim bekannteren Bruder, dem MSCI World, bleiben die Schwellenländer dagegen außen vor. Allerdings ist deren Anteil auch beim MSCI ACWI mit rund 13 gering. Schwergewicht sind die Vereinigten Staaten, deren Aktien rund 56 Prozent des Fondsvermögens ausmachen (Stand: 08/2021). Allein Amazon, Alphabet, Apple, Microsoft und Facebook haben ein ähnliches Gewicht wie die Papiere aller Schwellenländer zusammen.

Trotzdem ist der Fonds eine gute Möglichkeit, international zu investieren. Zumal der hohe Anteil an US-Unternehmen schlicht deren Bedeutung für die Weltwirtschaft abbildet. Die Fondsgebühren sind mit 0,25 Prozent ausgesprochen niedrig. Pluspunkte gibt es auch dafür, dass der ETF die im Basisindex enthaltenen Aktien überwiegend tatsächlich hält. Für die meisten Anlegerinnen und Anleger dürfte auch die Tatsache positiv sein, dass Dividenden gleich wieder angelegt, also thesauriert werden.

Hintergrund: Wichtigstes Schwellenland im Index ist Südkorea mit einem Anteil von rund 1,7 Prozent. Deutsche Aktien stehen für etwa 2,4 Prozent des ETFs.

Bewertung:

- Weltweit investieren

- Auch Unternehmen aus Schwellenländern enthalten

- Schwerpunkt liegt aber auch hier auf den USA

Interessanter ETF mit Auslandsaktien: LYXOR MSCI AC ASIA EX JAPAN UCITS ETF ACC

Lyxor MSCI AC Asia Ex Japan UCITS ETF - Acc

WKN: LYX014 TER: 0.50% ISIN: LU1900068161 AUM: 283

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX014 | LU1900068161 | 0.50% |

283 |

🔄

|

- | |||

Ostasien wird als die Wachstumsregion schlechthin bezeichnet. Aber bedenken Sie auch hier: Was für die letzten 20 Jahre galt, muss nicht für die nächsten 20 gelten. Zumal viele Länder fast zu den “alten” Industrienationen aufgeschlossen oder sie sogar überholt haben.

Japan ist traditionell ein Industriestaat und wird deshalb im Fonds nicht berücksichtigt. Aber auch andere Länder wie Südkorea (offizieller Name: Republik Korea) und Taiwan (offizieller Name: Republik China) haben zu Europa aufgeschlossen oder es sogar überholt, auch wenn sie in vielen Emerging Markets Fonds noch immer vertreten sind. Der Wohlstand im Stadtstaat Singapur hat den in Deutschland sogar schon übertroffen.

Trotzdem glauben viele Beobachter*innen, dass der Aufschwung noch eine ganze Weile andauert. Dafür sorgen nicht nur die großen Konzerne, auch der neue Wohlstand führt zu mehr Konsum. Statt der Exportindustrie könnten Konsumgüterhersteller, Einzelhändler und Reiseveranstalter bald das große Geschäft machen.

Der LYXOR MSCI AC ASIA EX JAPAN UCITS ETF ACC kann über Xetra gehandelt werden und damit über praktisch alle deutschen Broker ohne Auslandsgebühren. In den vergangenen fünf Jahren hat er rund 60 Prozent zugelegt, von April 2018 bis April 2019 rund 7,1 Prozent. Die Gesamtkostenquote beträgt moderate 0,50 Prozent, Dividenden werden reinvestiert (Thesaurierung).

Allerdings erfolgt die Replikation synthetisch. Der Fonds hält also nicht zwangsläufig die im Index vertretenen Aktien, sondern zu mehr als einem Drittel US-Aktien. Deren Gewinne werden mit einem Swap-Partner getauscht, sodass die Wertentwicklung der des Index folgt (hier zu einer genaueren Erläuterung des Unterschieds zwischen synthetisch und physisch replizierenden Fonds).

Hintergrund: Im Gegensatz zu Pazifik ex Japan ETFs sind hier keine australischen, neuseeländischen oder westasiatische Firmen vertreten. Russland und die Türkei werden üblicherweise Europa zugeschlagen, auch wenn sie geographisch größtenteils in Asien liegen.

Bewertung:

- Region mit hohen Wachstumsraten

- Viele innovative Unternehmen

- Aber: die beste Zeit könnte in der Region schon vorbei sein

6 Tipps für den Kauf von Auslandsaktien

Tipp 1: Den richtigen Broker für Auslandsaktien finden

Wer vor allem in die Aktien bekannter Unternehmen wie Amazon, Apple oder Microsoft investiert, braucht keinen speziellen Broker dafür. Denn die Aktien lassen sich auch in Deutschland handeln – oft sogar über Neobroker.

Wer aber auch an ausländischen Börsen kaufen und verkaufen will, muss darauf achten, dass der Broker die entsprechenden Handelsplätze auch anbietet. Vor allem die günstigen Neobroker tun dies meistens nicht.

| Logo | Gebühren |

|---|---|

| ab 0 € gettex, ab 1 € Lang & Schwarz |

| ab 1 € LS Exchange |

| ab 0 € LS Exchange & Quotrix |

| ab 4,90 € gettex, LS Exchange, Quotrix, Tradegate, Xetra |

| ab 9,95 € XETRA, Stuttgart, Tradegate |

| ab 2,00 € Xetra, ab 0,50 USD US-Börsen, ab 4 € Schweiz |

| ab 5,80 € Xetra, Tradegate, ab 5 USD USA, CNH 50,00 Shanghai |

| ab 5,90 € deutsche Börsenplätze |

| ab 8,99 € Inlandsbörsen, Auslandsbörsen zzgl. 14,50 € |

| ab 10,00 € Inlandsbörsen, ab 20,00 € Auslandsbörsen |

Günstig, aber ohne Auslandsbörsen: Trade Republic

Trade Republic bietet keine Auslandsbörsen, sondern ausschließlich den Handel über die Lang & Schwarz Exchange an der Börse Hamburg. Wer vor allem die Papiere großer Unternehmen wie Amazon, Samsung Electronics, Tencent oder Panasonic kaufen will, kann das aber auch über Trade Republic tun. Dann kostet jeder Kauf oder Verkauf nur 1 Euro – bei großen Direktbanken hingegen bis zu 10 Euro.

Die Postbank bietet praktisch alle wichtigen Bankdienstleistungen. Im Gegensatz dazu ist das Berliner Startup Trade Republic nahezu unschlagbar günstig, bietet aber keine weiteren Dienste neben dem Wertpapierhandel. Und auch dort begrenzt man sich auf wenige Wertpapiere, die nur über die App gehandelt werden können. (Quelle: Trade Republic)

Daneben bietet Trade Republic in Zusammenarbeit mit sogenannten Premium-Partnern 1.500 ETFs ganz ohne Gebühren an. Fast alle ETFs können auch als Sparplan bespart werden, zusätzlich gibt es 2.500 Aktien-Sparpläne.

Wer sich nicht für Sparpläne interessiert, sollte auch justTRADE in die engere Auswahl nehmen. Die Brokerage-Tochter der Hamburger Sutor Bank bietet nämlich nicht nur den Handel über die Lang & Schwarz Exchange, sondern auch über Quotrix und vor allem die Tradegate Exchange, den nach Xetra zweitgrößten elektronischen Handelsplatz in Deutschland. Außerdem ist der Handel dort kostenlos, der Broker unterbietet also selbst Trade Republic noch.

Allerdings bietet justTRADE keine Sparpläne, was vor allem für Kleinanleger*innen ein echter Nachteil ist. Wer sich nicht für Sparpläne interessiert, findet mehr Informationen zu dem Broker in unseren justTRADE Erfahrungen.

Smartbroker: kostenlos über gettex oder kostenpflichtig über Xetra und Co.

Wem der Zugang zu Auslandsbörsen wichtig ist, der findet diese Option bei Smartbroker. Anleger*innen können dort gebührenfrei über gettex handeln, für 1 Euro über die Lang & Schwarz Exchange oder für 4 Euro (plus Fremdgebühren) über alle anderen deutschen Börsen.

Zudem kann über Auslandsbörsen in mehr als 20 Ländern ge- und verkauft werden. Die Gebühren liegen dann allerdings deutlich höher, nämlich bei 9 Euro plus Börsengebühren und weiteren Fremdkosten. In den USA betragen die Fremdkosten beispielsweise mindestens 25 US-Dollar.

Smartbroker ist ein Online-Broker und eine Handelsmarke der wallstreet:online capital AG. Insgesamt umfasst das Handelsportfolio mehr als 200.000 Wertpapiere. Die Abwicklung erfolgt über die zur BNP Paribas Gruppe gehörende DAB Bank in München. Allerdings standen Smartbroker und DAB BNP Paribas zuletzt immer wieder wegen langer Bearbeitungszeiten bei Depoteröffnungen in der Kritik.

Broker mit exotischen Handelsplätzen: S Broker

Der Sparkassen Broker liegt preislich nur im Mittelfeld. Ein großer Vorteil ist aber, dass viele Sparkassenkunden ihr Girokonto als Verrechnungskonto nutzen können. Mit dem Sparkassen Musterdepot lässt sich risikofrei in den Aktienhandel hineinschnuppern. Außerdem bietet das auch als S Broker bezeichnete Unternehmen den Zugang zu vielen ausländischen Handelsplätzen.

So gehört S Broker zu den wenigen Anbietern, bei denen Sie über die Börse in Johannesburg in Südafrika oder Jakarta in Indonesien handeln können.

Hinweis: Viele Top-Aktien vom afrikanischem Kontinent finden Sie in unserem Artikel „Top Afrika Aktien zum Investieren„.

Broker mit günstigen Gebühren im Ausland: LYNX

Wenn Sie direkt an einer ausländischen Börse handeln wollen, dann finden Sie attraktive Konditionen bei dem niederländischen Broker LYNX.

Das Unternehmen lässt den gesamten Handel über die britische Tochter der US-Firma Interactive Brokers abwickeln. Dadurch bietet es Zugang zu allen wichtigen nordamerikanischen Handelsplätzen, neben NASDAQ und New York Stock Exchange (NYSE) auch zur NYSE America (ehemals AMEX) oder zu den Börsen in Kanada und Mexiko. LYNX ist auch einer der wenigen Broker, die Zugang zum Handelsplatz Pink Sheets bieten.

Vorteilhaft sind die niedrigen Gebühren für Auslandsorder. Während andere Online Broker im Vergleich zu einer Inlandsorder teilweise mehr als das Doppelte für einen Kauf oder Verkauf an einer Auslandsbörse verlangen, können US-Aktien bei LYNX sogar günstiger gekauft werden.

Weil das Depot im Ausland (Niederlande) geführt wird, wird keine Abgeltungssteuer einbehalten. Die Kapitalerträge müssen Sie zwar versteuern, aber erst mit der Steuererklärung im kommenden Jahr.

Broker für Auslandsbörsen in der Übersicht

Die Tabelle gibt an, ob sich beim jeweiligen Broker Aktien an einer Börse des jeweiligen Landes handeln lassen. Andere Möglichkeiten wie der Handel mit Optionen oder CFDs wurden nicht untersucht, ebenso wenig die Frage, ob Papiere aus dem jeweiligen Land in Deutschland handelbar sind.

Beispielsweise bietet der Broker LYNX den Handel mit Optionen und Futures über südkoreanische Handelsplätze, nicht aber den mit Aktien. Daher wurde in die Tabelle ein „Nein“ eingetragen. Unbeachtet blieben auch Angebote, die nur für Einheimische gelten. So bietet LYNX den Handel mit indischen Aktien ausschließlich für in Indien lebende Personen.

Von den Top 5 Aktien Brokern haben sich justTRADE und Trade Republic aus Kostengründen gegen den direkten Auslandsaktienhandel an einer Auslandsbörse entschieden.

Während Trade Republic den Aktienhandel allein über das elektronische Handelssystem Lang & Schwarz Exchange an der Börse Hamburg abwickelt, können justTRADE Kunden Aktien, ETFs und ETCs zusätzlich über Quotrix, das elektronische Handelssystem der Düsseldorfer Börse, handeln. Seit 2021 bietet justTRADE auch den Handel über die Tradegate Exchange in Berlin an.

| Auslandsbörse Aktien | Lynx | Smartbroker | S Broker | comdirekt | Consorsbank |

|---|---|---|---|---|---|

| Australien | Ja | Ja | Ja | Ja | Ja |

| Frankreich | Ja | Ja | Ja | Ja | Ja |

| Großbritannien | Ja | Ja | Ja | Ja | Ja |

| Hongkong | Ja | Ja | Ja | Nein | Ja |

| Indien | Nein | Nein | Ja | Nein | Nein |

| Indonesien | Nein | Nein | Ja | Nein | Nein |

| Schweiz | Ja | Ja | Ja | Ja | Ja |

| Singapur | Ja | Ja | Ja | Nein | Ja |

| Südafrika | Nein | Nein | Ja | Nein | Nein |

| USA | Ja | Ja | Ja | Ja | Ja |

(Stand: 08/2021)

Lohnt sich ein Depot im Ausland?

Ob sich ein Wertpapierdepot im Ausland lohnt, hängt von verschiedenen Faktoren ab. Die Preisstruktur deutscher Broker ist inzwischen sehr günstig und die Online-Broker bieten zudem einen umfangreichen Zugang zu den wichtigsten weltweiten Börsen und sogar dem außerbörslichen Handel. Wer Auslandsaktien handeln möchte, kann dies also auch im Rahmen des Depots in Deutschland tun.

Mittlerweile können Broker aus anderen EU-Ländern aber problemlos in Deutschland um Kunden werben. Mitunter ist Anleger*innen nicht klar, dass sie gerade ein Depot im Ausland eröffnet haben: So haben LYNX und DEGIRO ihren Sitz in den Niederlanden, die Consorsbank und die DAB Bank sind Marken der BNP Paribas mit Sitz in Paris.

Hauptunterschied zu deutschen Brokern ist in allen vier Fällen, dass die Einlagen nicht über die deutsche, sondern die niederländische beziehungsweise französische Einlagensicherung geschützt ist. Das gilt auch für Smartbroker, da die Guthaben von DAB BNP Paribas verwaltet werden.

DEGIRO und LYNX unterliegen außerdem niederländischem Recht und führen keine Kapitalertragsteuer (Abgeltungssteuer auf Kapitalerträge) ab, wohingegen die Consorsbank und DAB BNP Paribas laut AGB nach deutschem Recht handeln und die Abgeltungssteuer abführen.

Tipp 2: Auslandsaktien am richtigen Handelsplatz kaufen

Ausländische Aktien müssen nicht unbedingt an einem Handelsplatz im Ausland gehandelt werden. Oft ist der Kauf von Auslandsaktien in Deutschland die bessere Wahl. Das gilt vor allem, wenn der Broker bei Auslandsordern eine erhöhte Gebühr verlangt. Das ist bei fast allen deutschen Brokern der Fall. Besonders hoch ist der Zuschlag bei der Consorsbank.

Doch selbst bei kostengünstigen Brokern lauern oft hohe Zuschläge in Form von Börsen- und Maklergebühren, die von den Brokern an die Kund*innen weitergereicht werden.

Tradegate Exchange

Die Tradegate Exchange ist preislich die attraktivste deutsche Börse für Auslandsaktien. Die Börsengebühren entfallen hier weitgehend. Auch wenn Tradegate oft als „außerbörslicher Handelsplatz“ geführt wird, ist es seit 2009 eine reguläre Börse.

Die Umsätze sind dort im Regelfall etwas geringer als bei Xetra, was aber nur bei selten gehandelten Aktien ein Nachteil ist. Die meisten Broker zeigen den Umsatz und den aktuellen Kurs an, sodass man vor der Entscheidung einen guten Eindruck von den größeren Börsen bekommt.

gettex – günstige Börse für den Live Handel

Die Handelsplattform ist ein Angebot der Bayerischen Börse AG und wirbt vor allem mit niedrigen Kosten um Aufträge.

Die Händler der Plattform zahlen keine Börsenentgelte, Ordergebühren oder Makler-Courtagen. Hinzu kommen lange Handelszeiten von 8.00 Uhr bis 22.00 Uhr. Bei gettex stehen rund 20.000 Werte (Aktien, Anleihen, Fonds und ETPs) und rund 220.000 Zertifikate für Anlagen zur Verfügung. Anleger*innen profitieren von schneller Ausführung beziehungsweise dem Live (real time) Handel mit der Baader Bank, dem führenden Market Maker in Deutschland.

Xetra und Frankfurter Börse

Nach wie vor ist Frankfurt der größte Börsenplatz Deutschlands, wobei der Großteil des Handels mittlerweile über den zur Frankfurter Wertpapierbörse gehörenden Handelsplatz Xetra abgewickelt wird. Dessen Marktanteil am gesamten Aktienhandel liegt bei rund 90 Prozent.

Allerdings liegen die Gebühren hier deutlich höher als bei der Tradegate Exchange.

Börse Berlin

Die Börse Berlin hat sich seit Jahren auf Aktien aus dem Ausland spezialisiert. Deshalb finden Aktionär*innen hier nicht nur die Standardwerte, sondern auch Wertpapiere von kleineren und mittleren Unternehmen, also Small und Mid Caps.

Derzeit bietet der Handelsplatz der Hauptstadt rund 10.000 Auslandswerte aus 120 Ländern. Dabei sind die Ordergebühren zwar teurer als bei einem Kauf über Xetra, allerdings günstiger als beim Kauf der jeweiligen Handelsplätze. Es empfiehlt sich dennoch, die Kurse mit denen der Heimatbörse zu vergleichen und zur Sicherheit eine limitierte Order aufzugeben.

Ausländische Börsen

Vor allem bei wenig gehandelten Papieren kann aber auch der Kauf an einem ausländischen Handelsplatz sinnvoll sein. Einige Aktien kleiner Unternehmen werden auch nur an ihrer Heimatbörse gehandelt. Allerdings müssen sich Anleger*innen gut überlegen, ob sie diese Papiere wirklich kaufen wollen. Dafür benötigt man gute Kenntnisse des jeweiligen Marktes.

Beliebt ist vor allem der Handel über Pink Sheets. Dabei handelt es sich um einen außerbörslichen Handelsplatz der Pink Sheets LLC für nahezu wertlose Aktien, sogenannte Pennystocks. Diese Geschäfte sind sehr riskant, bieten aber auch große Gewinnmöglichkeiten. Wir raten Einsteiger*innen von diesen Aktien ausdrücklich ab.

Teilweise kann der Kauf an einer Auslandsbörse aber auch bei mittelgroßen Unternehmen sinnvoll sein, wenn die Kurse dort deutlich günstiger sind.

Ein Sonderfall sind aktuell Schweizer Aktien. Sie dürfen zurzeit nicht in der Europäischen Union gehandelt werden. Allerdings lassen sich an deutschen Börsen teilweise ADRs auf große Aktien wie Nestlé kaufen.

Tipp 3: Auslandsaktien während der Öffnungszeit der Heimatbörse handeln

Aufgrund der höheren Liquidität empfiehlt es sich immer, Auslandswerte möglichst dann zu handeln, wenn ihre Heimatbörse geöffnet hat. Die Liquidität ist dann deutlich höher, was wiederum zu engeren Spreads führt.

Tipp 4: Wechselkurs beachten

Auslandsaktien sorgen nicht nur für eine breitere Risikostreuung: Wenn Sie Aktien in einer Fremdwährung kaufen, bietet sich Ihnen auch eine Chance auf Währungsgewinne. Wertet etwa der US-Dollar gegenüber dem Euro auf, steigt damit auch der Wert eines Aktienpaketes in US-Dollar, auch wenn sich die Kurse nicht verändert haben.

Gleichzeitig entsteht damit aber auch ein Wechselkursrisiko. Sinkt der US-Dollar, sinkt der Wert des Guthaben in US-Dollar.

Das betrifft Aktionär*innen meist weniger als Anleihenbesitzer*innen. Denn viele große Unternehmen sind international tätig, sie erzielen einen Teil ihrer Gewinne auch in anderen Währungen wie zum Beispiel dem Euro.

Unternehmen in Ländern mit höherer Inflation steigern außerdem ihre (nominalen) Gewinne oft besonders stark, das gleicht den Währungsverlust aus. Die türkische Lira hat beispielsweise in den vergangenen 15 Jahren fast drei Viertel ihres Wertes gegenüber dem Euro verloren.

Dafür stiegen türkische Aktien (in Landeswährung gerechnet) deutlich stärker als deutsche. Umgekehrt führen Währungsgewinne – wie sie Käufer*innen von Schweizer Aktien bei der Franken-Aufwertung 2018 erlebt haben – dazu, dass die Unternehmen dort international weniger konkurrenzfähig werden. Denn oft produzieren sie nach wie vor einen großen Teil ihrer Produkte im Heimatland; und das wird durch die Währungsaufwertung teurer.

Der Währungseffekt ist deshalb bei Weitem nicht so groß wie bei Festgeldern oder Anleihen, sollte Anleger*innen aber bewusst sein.

Tipp 5: Über Fonds und ETFs nachdenken

Einzelaktien oder Fonds?

Die Vorteile von Fonds, also auch von ETFS, liegen bei den Auslandsaktien. ETFs können Sie an der Börse (und nicht nur über die Fondsgesellschaft) kaufen und verkaufen. Hier müssen Anleger*innen keine Kenntnisse der jeweiligen Märkte mitbringen. Außerdem hat ein Fonds, egal ob in der klassischen Variante oder als ETF ausgestaltet, einige Steuervorteile.

Fonds und ETFs steuerlich bequemer

Bei Fonds werden die zu viel gezahlten Quellensteuern üblicherweise von der Fondsgesellschaft zurückgefordert. Die übrigen Beträge, meist 15 Prozent, können seit der Investmentsteuerreform jedoch nicht mehr auf die Abgeltungssteuer angerechnet werden. Außerdem müssen die Fonds 15 Prozent Steuern auf deutsche Dividenden und Mieteinkünfte zahlen.

Im Gegenzug erhalten Anleger*innen eine pauschale Steuerfreistellung. Liegt der Aktienanteil über 50 Prozent, werden 30 Prozent der Erträge von der Steuer befreit. Wenn Sie also 100 Euro ausgeschüttet bekommen, zahlen Sie nur auf 70 Euro Steuern. Bei Mischfonds mit höchstens 50 Prozent und mehr als 25 Prozent Aktienanteil sinkt die Freistellung auf 15 Prozent, darunter entfällt sie ganz.

Aufpassen müssen Anleger*innen bei Sonderfällen wie synthetisch replizierenden ETFs. Diese bauen die Wertentwicklung über sogenannte SWAPs nach, also über Finanzderivate. Im Einzelfall kann das Aktienvermögen dadurch unter die 50 Prozent-Grenze fallen. Das ist allerdings die Ausnahme, überwiegend investieren auch sie mehr als 50 Prozent der Finanzanlagen in Aktien, allerdings nicht unbedingt in die Aktien des abgebildeten Index. Die Gewinne dieses Portfolios werden dann mit einem Partner gegen die des Index getauscht (engl. swap = Tausch).

Diese Regelung gilt für Erträge aus deutschen und aus ausländischen Investmentfonds gleichermaßen.

Tipp 6: Auslandsaktien richtig versteuern

Aus Sicht des deutschen Finanzamtes spielt es keine Rolle, ob ein Kapitalertrag in Deutschland oder im Ausland erwirtschaftet wurde: 25 Prozent Kapitalertragsteuer plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer werden in jedem Fall einbehalten. Bei ausländischen Papieren kann die Steuerbelastung allerdings höher liegen, da noch eine zusätzliche Quellensteuer fällig werden kann.

Quellensteuer auf ausländische Dividenden

Viele Länder erheben auf Dividenden eine Steuer, auch wenn die Aktionäre im Ausland wohnen. Weil sie im Herkunftsland, sozusagen an der Quelle, erhoben wird, wird sie auch als Quellensteuer bezeichnet. Sie beträgt in der Schweiz 35 Prozent und in den USA 30 Prozent.

Steuern auf Auslandsaktien können auf die deutsche Kapitalertragsteuer angerechnet werden, allerdings maximal 15 Prozent der Zahlung – und natürlich nicht mehr als die eigentliche Zahlung. Wenn 35 Prozent Schweizer Quellensteuer gezahlt wurden, reduziert sich die deutsche Kapitalertragssteuer also nur um 15 Prozentpunkte.

Doppelbesteuerungsabkommen

Mit mehr als 80 Ländern hat Deutschland ein Doppelbesteuerungsabkommen geschlossen. Darin ist festgelegt, wie hoch die Quellensteuer für in Deutschland steuerpflichtige Personen maximal sein darf. Üblicherweise liegt der Wert bei maximal 15 Prozent. Allerdings reduziert sich der Steuerabzug oft nicht automatisch, sondern Anleger*innen müssen den über 15 Prozent hinaus gehenden Betrag in dem Staat zurückfordern, in dem die Steuer einhalten wurde.

Viele Broker bieten an, diesen Service zu übernehmen. Allerdings ist das oft kostenpflichtig, Smartbroker berechnet beispielsweise 10 Euro je Forderung. Wer sich selbst um die Rückforderung kümmern will, findet beim Bundeszentralamt für Steuern die entsprechenden Formulare.

Liegt die Quellensteuer bei maximal 15 Prozent, muss meistens kein Geld zurückgefordert werden. Für türkische Aktien werden beispielsweise 15 Prozent der Dividende als Quellensteuer einbehalten. Die lassen sich voll auf die deutsche Abgeltungssteuer anrechnen.

Quellensteuer in den wichtigsten Ländern

Die Regelungen für die Steuererstattung sind von Staat zu Staat verschieden. Nur wenige wichtige Wirtschaftsstandorte wie Großbritannien, Brasilien, Hongkong oder Singapur verzichten ganz auf eine Quellensteuer.

| Land | Quellensteuer in % | maximale Quellensteuer nach DBA | Maximale Zusatzbelastung nach DBA |

|---|---|---|---|

| Argentinien | 7-20 | 20 | - |

| Australien | 0-30 | 15 | 15 |

| Belgien | 5-30 | 15 | 15 |

| Brasilien | keine | - | - |

| China, Volksrepublik (ohne Hongkong und Macau) | 0-20 | 10 | 10 |

| China, Republik (Taiwan) | 21 | 10 | 11 |

| Dänemark | 15-27 | 15 | 12 |

| Finnland | 30 | 15 | 15 |

| Frankreich | 12,8 | 12,8 | - |

| Hongkong | 0 | - | - |

| Indien | 0-10 | 10 | - |

| Irland | 0 | - | - |

| Italien | 26 | 15 | 11 |

| Japan | 15-20 | 15 | 5 |

| Kanada | 25 | 15 | 10 |

| Kroatien | 12 | 12 | - |

| Liechtenstein | 0 | 0 | - |

| Luxemburg | 0-15 | 15 | - |

| Malta | 0 | 0 | - |

| Niederlande | 15 | 15 | - |

| Portugal | 0-28 | 15 | 13 |

| Russland | 15 | 15 | - |

| Schweden | 30 | 15 | 15 |

| Schweiz | 35 | 15 | 20 |

| Serbien | 15 | 0 | 15 |

| Singapur | 0 | - | - |

| Spanien | 19 | 15 | 4 |

| Südafrika | 0-20 | 15 | 5 |

| Tschechische Republik | 15 | 15 | - |

| Türkei | 15 | 15 | - |

| Ungarn | 15 | 15 | - |

| Vereinigtes Königreich | 0 | - | - |

| Vereinigte Staaten von Amerika | 0-30 | 15 | 15 |

| Zypern | 0 | - | - |

| Stand 1.1.2019 | Quelle Bundeszentralamt für Steuern |

Quellensteuer im Überblick (Quelle: Bundeszentralamt für Steuern)

Die Tabelle beschreibt jeweils den häufigsten Fall. Weil es oft Sonderregeln gibt, gehen wir auf einige Länder besonders ein.

Quellensteuer in den USA

Die Quellensteuer für US Aktien beträgt 30 Prozent. 15 Prozent können auf die deutsche Abgeltungsteuer 25 Prozent angerechnet werden. Deutsche Anleger*innen müssen gegenüber der Depotbank nachweisen, dass sie deutscher Staatsbürger sind. Da in den USA 15 Prozent Steuern gezahlt wurden, müssen Anleger*innen nur 10 Prozent Steuern zahlen. Die Erstattung der anderen 15 Prozent ist möglich.

Die anderen 15 Prozent können auf zwei Wegen erstattet werden:

- Anleger*innen reichen eine US-Steuererklärung ein.

- Depotbanken können von den amerikanischen Steuerbehörden mit dem Status eines Qualified Intermediary ausgezeichnet sein. Ist dies der Fall, wird nur der ermäßigte Satz von 15 Prozent einbehalten, der voll auf die Abgeltungssteuer angerechnet wird. Einen solchen Status haben viele Broker, beispielsweise Smarttrader oder der DKB Broker. Anders als bei der vom Kunden angeforderten Quellensteuererstattung ist diese meistens kostenlos und Anleger*innen können bei US-Aktien Steuern sparen.

Somit haben US-Aktien den großen Vorteil, dass für viele Anleger*innen keine Quellensteuer anfällt, ohne dass sie selbst eine Befreiung beantragen oder Gebühren bezahlen müssen.

Großbritannien ohne Quellensteuer

Großbritannien besteuert seit 1973 keine Dividendenzahlungen für ausländische Aktionär*innen mehr.

China: keine Quellensteuer in Hongkong

Die Quellensteuer für chinesische Aktien beträgt 20 Prozent. Laut Doppelbesteuerungsabkommen reduziert sie sich aber für deutsche Steuerpflichtige auf 10 Prozent. Diese können voll auf die Abgeltungssteuer angerechnet werden. Leider reduziert sich die Anrechenbarkeit auch dann, wenn die Quellensteuer nicht zurückerstattet wird.

Die Regelung gilt aber nicht für die chinesischen Sonderverwaltungszonen Hongkong und Macao, die keine Quellensteuer erheben.

Das offiziell als Republik China bezeichnete Taiwan behält 21 Prozent Quellensteuer ein. Auch hier ist die Höhe laut Doppelbesteuerungsabkommen auf 10 Prozent begrenzt, die voll angerechnet werden können.

Spanien: Steuer voll anrechenbar

Die Quellensteuer in Spanien beträgt 19 Prozent. Durch das Doppelbesteuerungsabkommen reduziert sie sich auf 15 Prozent. Seit dem 01.01.2015 können Banken in Deutschland diese unbegrenzt auf die deutsche Abgeltungsteuer anrechnen lassen.

Norwegen: Komplizierte Lage

In Norwegen beträgt die übliche Quellensteuer 25 Prozent. Durch das Doppelbesteuerungsabkommen ist sie für Deutsche auf 15 Prozent begrenzt.

Allerdings geht Norwegen noch einen Schritt weiter und erlässt Bürger*innen aus Staaten des Europäischen Wirtschaftsraumes (EWR – im Wesentlichen sind das die Mitglieder der EU und der EFTA) die Steuer bei Dividendeneinnahmen gleich ganz. Das hat allerdings nicht nur Vorteile, denn weil Bürger*innen die Steuer vom norwegischen Finanzamt zurückfordern können, dürfen diese sie nicht auf die Kapitalertragsteuer anrechnen. Sie müssen sich also an die Finanzbehörde in Norwegen wenden.

Allerdings ist das Erstattungsverfahren vorbildlich. Ein formloser Brief an die Steuerbehörde für ausländische Steuerangelegenheiten genügt und kann sogar auf Deutsch eingereicht werden. Allerdings muss eine Ansässigkeitsbescheinigung des zuständigen Finanzamtes in Deutschland und eine Kopie der Dividendenabrechnung beigefügt werden.

Frankreich: Quellensteuer wurde reduziert

Frankreich erhebt eine Quellensteuer von 12,8 Prozent. Diese kann vollständig auf die deutsche Kapitalertragsteuer angerechnet werden. Vorbei die Zeiten, als die Steuer bei 21 Prozent lag und Anleger*innen die Differenz zu den laut Doppelbesteuerungsabkommen maximal zu entrichteten 15 Prozent mühsam zurückholen mussten. Seit der Änderung sind französische Aktien unter steuerlichen Aspekten endlich attraktiv.

Italien: Langsames Erstattungsverfahren

Die italienischen Finanzbehörden verlangen von jeder Dividendenzahlung 26 Prozent Quellensteuer. Die deutschen Depotbanken können davon 15 Prozent anrechnen, die übrigen 11 Prozent müssen Anleger*innen mit einer Frist von vier Jahren nach der Dividendenzahlung zurückfordern. Allerdings ist hier vor allem die Wartezeit ein großes Ärgernis. Bis zu zehn Jahre sind nicht unüblich.

Japan: kein Mehraufwand für deutsche Anleger*innen

Dividenden in Japan können sich auch für Deutsche lohnen. Das dortige Finanzamt behält 15 Prozent Quellensteuer ein, die direkt auf die Abgeltungsteuer angerechnet werden.

Schweiz: hohe Quellensteuer, aber schnelle Erstattung

Die Schweizer Finanzämter verlangen 35 Prozent Verrechnungssteuer. 15 Prozent davon können auf die Abgeltungsteuer angerechnet werden.

Laut Doppelbesteuerungsabkommen beträgt die Quellensteuer für in Deutschland steuerpflichtige Aktionär*innen allerdings nur 15 Prozent, die übrigen 20 Prozent können deshalb mit einem Formular vom Schweizer Fiskus zurückverlangt werden. Dazu müssen Anleger*innen beim Broker einen Steuerbeleg anfordern, einen sogenannten Tax Voucher. Allerdings darf der Broker dafür Gebühren verlangen.

Die Schweizer gelten dabei als außergewöhnlich schnell und zahlen zu viel gezahlte Steuern innerhalb weniger Wochen.

Fonds mit Auslandsaktien ersparen Steuerärger

Wer zu viel gezahlte Steuern nicht mühsam im Ausland zurückfordern will, sollte sich überlegen, ob die etwas höheren Kosten eines Fonds die Arbeit wert sind. Denn dann kümmert sich meistens die Fondsgesellschaft um die Rückforderung der Steuern. Außerdem sind Erträge aus Fonds seit 2018 teilweise von der Kapitalertragsteuer freigestellt.

Wichtig ist aber, dass der Fonds gut wirtschaftet und Erträge erzielt (genauer Informationen zum Thema Steuern bei Fonds haben wir in Tipp 4 zusammengestellt).

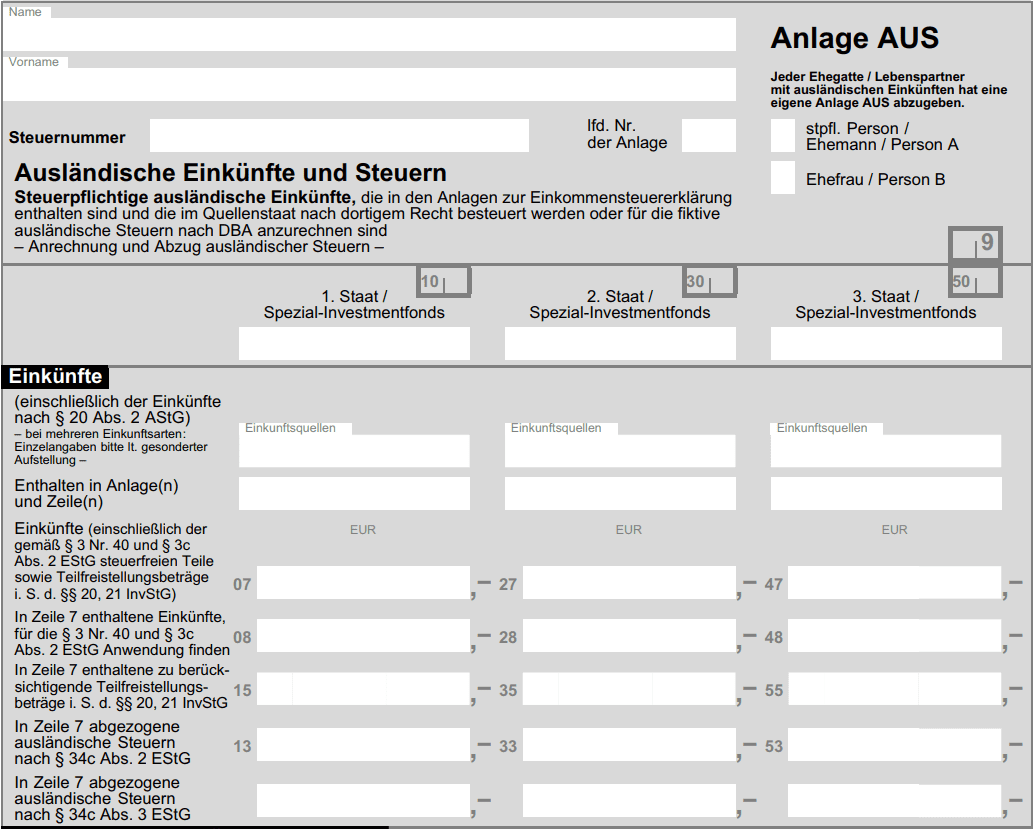

Kapitalertragsteuern auf ausländische Aktien richtig in der Steuererklärung aufnehmen

Wie bereits erwähnt, müssen ausländische Kapitalerträge in Deutschland versteuert werden. Die Steuerlast kann aber um 15 Prozentpunkte reduziert werden, wenn ausländische Quellensteuern gezahlt wurden.

In der Steuererklärung müssen die Kapitalertragsteuern auf ausländische Aktien in der Anlage AUS angegeben werden.

Der wichtigste Unterschied zu Einkünften aus deutschen Unternehmen ist, dass die Erträge zusätzlich in die Anlage AUS eingetragen werden. Sie werden also zunächst ganz normal in der Anlage KAP als Kapitalertrag erfasst und dann zusätzlich in der Anlage AUS.

Oft wurde die Quellensteuer schon direkt vom Broker auf die Abgeltungssteuer angerechnet.

Weiterführende Informationen finden Sie in unserem Ratgeber zur Besteuerung von Aktien.

Zusammengefasst:

- Ein Teil der ausländischen Quellensteuer wird auf die Abgeltungssteuer angerechnet.

- Es handelt sich hierbei maximal um 15 Prozent der Dividende, bei Zinsen für Anleihen oder andere Zahlungen sogar nur 10 Prozent.

- Das Finanzamt schlägt dann den Differenzbetrag bis zu 25 Prozent Abgeltungssteuer auf.

- Liegt die Besteuerung über 15 Prozent, ist der Anteil, der darüber hinaus geht, unter Umständen erstattungsfähig, aber nicht mehr anrechenbar. Aktionär*innen müssen sich die Quellensteuer also selbst aus dem Ausland zurückholen.

- Der Erstattungsantrag muss an die Steuerbehörde des Landes gestellt werden, in dem das Unternehmen seinen Hauptsitz hat.

Auslandsaktien kaufen? Die SWOT-Analyse

Stärken: Streuung ist wichtig

Je breiter ein Depot gestreut ist, desto geringer das Risiko, dass Probleme in einem Land das ganze Vermögen in Gefahr bringen. Zwar sind die weltweiten Finanzmärkte heute in hohem Maße vernetzt und Probleme in einem Land ziehen meistens Schwierigkeiten in anderen nach sich, doch darüber hinaus gibt es auch heute noch länderspezifische Probleme. Eine weltweite Streuung sorgt dafür, dass schlechte Entwicklungen in einem anderen Land teilweise ausgeglichen werden.

Schwächen: Auswahl eingeschränkt und Quellensteuer

Wer in ausländische Aktien investieren will, dem bleibt meistens vor allem die Investition in Großunternehmen. Kleinere Aktien sind hierzulande oft unbekannt, was die Aktienauswahl schwierig macht. Doch selbst wenn Sie eine aussichtsreiche Aktie eines kleinen oder mittleren Unternehmens finden, werden diese oft nicht an einer deutschen Börse gehandelt. Ein Kauf und späterer Verkauf im Heimatmarkt kann teuer werden.

Ein weiterer Nachteil sind die Quellensteuern. Durch sie kann die Steuerbelastung deutlich höher liegen als bei einem deutschen Wertpapier. Doppelbesteuerungsabkommen sollen das zwar verhindern, doch das Zurückfordern zu viel gezahlter Beiträge ist oft so aufwändig, dass es sich für Privatanleger*innen nicht lohnt.

Chancen: ausländische Werte werden stärker wachsen

Nikkei 225, Dow Jones, NASDAQ100, FTSE China A50, sie alle haben sich in den vergangenen fünf Jahren deutlich besser entwickelt als der DAX-Kursindex. Gelitten hat der deutsche Index nicht zuletzt unter der schwachen Entwicklung der Autoaktien, die ein großes Gewicht im DAX haben. Es fehlen dagegen dynamisch wachsende Technologieaktien wie Amazon oder Tencent. Die findet man aktuell vor allem in China und den USA.

Deshalb ist es nicht unwahrscheinlich, dass Deutschland auch in den vergangenen Jahren vom Ausland abgehängt wird. Hierzulande gibt es wenig Wachstumsphantasie, was zum großen Teil auch für andere EU-Staaten gilt. Das Potential ist weitgehend ausgeschöpft und im Gegensatz zu den USA oder Großbritannien ist Deutschland auch kein Magnet für Fachkräfte aus der ganzen Welt. Sensationelles Wachstum darf man hier nicht erwarten, in einigen ausländischen Märkten hingegen schon.

Risiken: andere Gesetze und Regeln

Unsere Welt ist hochgradig vernetzt und wirtschaftlich offen. Problemlos lassen sich Aktien aus den USA kaufen, teilweise sogar aus China. Aber das kann sich jederzeit ändern. Denkbar ist, dass nationalistische Fraktionen die Oberhand gewinnen und ausländische Anleger*innen schröpfen. Dann könnten beispielsweise Sondersteuern fällig oder der Handel eingeschränkt werden.

SWOT-Fazit: Auslandsaktien bieten viele Vorteile

Auslandsaktien gehören in jedes Depot. Sie bieten häufig besonders interessante Renditechancen. In vielen Ländern herrscht eine ausgeprägtere Dividendenkultur als in Deutschland, sodass sich vor allem bei den Gewinnausschüttungen interessante Möglichkeiten ergeben. Auch ähnlich dynamische Unternehmen wie Amazon oder Tencent finden Aktionärinnen und Aktionäre in Deutschland kaum.

Vor allem spricht aber die Streuung für Auslandsaktien. Niemand kann eine Garantie geben, dass die USA nicht an ihren inneren Spannungen zerbrechen, die Volksrepublik China nicht einen Krieg mit der Republik China auf Taiwan beginnt oder Japan von der Überschuldung gelähmt wird. Aber auch Deutschland steht vor großen Herausforderungen wie beispielsweise hohen Produktionskosten und dem Verlust des technologischen Vorsprungs der Automobilindustrie.

Wer sein Vermögen streut, reduziert damit die Gefahr eines Vermögensverlustes deutlich. Verluste in Deutschland können dann durch Gewinne in China ausgeglichen werden oder umgekehrt.

Alternativen zu Auslandsaktien

Nicht für jede*n sind Auslandsaktien das richtige Instrument. Auf ETFs und Fonds als Alternative haben wir bereits hingewiesen. Es gibt aber noch weitere Möglichkeiten.

Automatisierte Vermögensverwaltung

Alternativ können Kund*innen einen Teil ihres Geldes auch einer automatisierten Vermögensverwaltung anvertrauen, einem Robo Advisor. Diese investieren praktisch immer auch im Ausland. So kann man eine hohe Streuung erreichen.

Eine automatisierte Vermögensverwaltung oder ein ETF-Depot sind sinnvoll, aber mitunter auch langweilig. Wer sich für den Aktienhandel nicht interessiert, wird das vielleicht sogar gut finden. Er oder sie zahlt einfach regelmäßig Geld ein, beispielsweise über einen ETF-Sparplan, und nach zehn Jahren wird das Vermögen mit großer Wahrscheinlichkeit deutlich gewachsen sein.

Robo-Advisor wie OSKAR oder quirion bieten schon für niedrige Beträge eine teilautomatisierte Vermögensverwaltung. Wer gleichzeitig auch noch selbst Aktien kaufen will, findet beide Möglichkeiten bei der comdirect bank, wo Kund*innen neben einem klassischen Wertpapierdepot auch das automatisiert verwaltete cominvest Depot zur Verfügung steht. Dort kann ein anderer Teil des Geldes gezielt in Aktien investiert werden, denen man großes Potential zutraut – oder in Wachstumsmärkte wie Biotechnologie oder Wasserstoff.

CFD-Konto für Trader*innen meist die erste Wahl beim Day-Trading

Einziger Nachteil dieser durchaus vernünftigen Strategie ist, dass die Freude am Wertpapierhandel zu kurz kommt.

Wer „zocken“ möchte, der sollte die Spekulation klar von der Investition trennen. Das geht sehr einfach mit einem Konto bei einem CFD-Broker.

Die Vorteile sind:

- Trennung von Spekulation und Investition

- niedrige Kosten auch bei geringen Beträgen

- Handeln mit einem Hebel

- Spekulieren auch auf fallende Kurse

Eines gleich vorweg: Die meisten CFD-Konten machen Verluste, bei guten Brokern sind es oft 75 Prozent, bei einigen anderen noch mehr. Deshalb ist es sinnvoll, CFDs nicht bei einem regulären Aktienbroker zu handeln, obwohl flatex oder die Consorsbank diese Möglichkeit bieten.

Dann aber ist die Versuchung zu groß, Verluste beim Spekulieren mit Mitteln für die langfristige Geldanlage zu „stopfen“. Oder, wenn es gerade gut läuft, die eigenen Fähigkeiten zu überschätzen und Geld zu riskant anzulegen.

Besser ist ein eigenes CFD-Konto bei einem spezialisierten Anbieter.

Statt direkt in ausländische Aktien zu investieren, können Trader*innen auch CFDs auf Auslandsaktien kaufen. Das ist aber nur sinnvoll, wenn die Papiere überwiegend am selben Tag ge- und wieder verkauft werden. (Bild: eToro)

Dafür lässt sich dort mit wenig Geld traden. Wer 10.000 Euro anlegt, sollte maximal 500 Euro für Finanzwetten aufwenden. Damit lässt sich aber bei vielen Brokern nur eine einzige Position eröffnen. Anders sieht es bei CFDs aus.

Weitere Vorteile von CFDs:

Aus zwei Gründen können Trader*innen mit 500 Euro beim Handel mit CFDs schon einiges bewegen. Zum einen sind die Kosten niedrig. Die Aktie wird nicht direkt gekauft, sondern nur ein Derivat darauf. Dieser Basiswert kann neben einer Aktie auch ein Rohstoff, eine Währung oder ein Index sein. Dieses Vorgehen spart Kosten, deshalb fallen meistens keine Ordergebühren an. Der Broker finanziert sich nur aus der kleinen Spanne zwischen Kauf- und Verkaufskursen („Spread“).

Außerdem muss immer nur ein Teil des investierten Betrags wirklich hinterlegt werden („Margin“). Der renommierte Broker eToro verlangt für Aktien beispielsweise eine Hinterlegung von 20 Prozent des Wertes einer Position, bei den großen Indizes wie dem Dow Jones oder dem Hang Seng sogar nur 5 Prozent. Das bedeutet, dass sich mit 500 Euro beim Kauf von CFDs auf Indizes Auslandsaktien im Wert von 10.000 Euro handeln lassen. Mehr als die Einlage können Privatanleger*innen trotzdem nicht verlieren, denn das verbietet die Europäische Union. Nur für professionelle Trader*innen gibt es noch eine sogenannte „Nachschusspflicht“.

Größter Nachteil ist die Tatsache, dass eine Gebühr berechnet wird, wenn ein CFD nicht am selben Tag ge- und wieder verkauft wird. Die Instrumente eignen sich daher nur für Day-Trader*innen.

Broker eToro

Ein beliebter und guter Broker für CFDs ist eToro. Bekannt ist er vor allem für das Social Trading. Das bedeutet, dass Trader*innen ihre aktuellen Einschätzungen posten, einzelne Basiswerte kommentieren oder gar die Aktionen anderer verfolgen und kopieren können. Natürlich müssen sich Trader*innen nicht kopieren lassen. Viele tun das allerdings gerne, zumal sie Geld erhalten, wenn viele andere Marktteilnehmer*innen ihnen folgen. Bei eToro lassen sich auch Aktien kaufen und verkaufen, dann allerdings ohne Hebel.

Welches Depot für ausländische Aktien?

Die Aktien großer ausländischer Unternehmen wie Amazon oder General Motors lassen sich auch in Deutschland kaufen. Neobroker bieten hier die günstigsten Konditionen. Wer dagegen direkt im Ausland handeln will, sollte einen Broker wie LYNX wählen, der auch im Ausland niedrigere Gebühren berechnet.

Fragen und Antworten zu Auslandsaktien

Was muss ich bei ausländischen Aktien beachten?

Neben lokalen politischen und wirtschaftlichen Besonderheiten sollten Sie die Quellensteuer beachten. Das sind Steuern, die im jeweiligen Heimatland direkt von den Dividenden und anderen Erträgen abgezogen werden.

Welches Depot ist für ausländische Aktien das beste?

Viele Auslandsaktien lassen sich über deutsche Handelsplätze wie Xetra kaufen und verkaufen. Smartbroker ist hier z.B. eine gute Anlaufstelle. Allerdings bieten einige Discount-Broker nur den Handel über einen Handelsplatz, weshalb sie nicht unbedingt die erste Wahl sind.

Wie werden ausländische Aktiengewinne versteuert?

Gewinne mit Auslandsaktien unterliegen der Steuer. Sie werden vom deutschen Finanzamt wie inländische Gewinne besteuert. Allerdings können zusätzlich noch Quellensteuern durch ausländische Finanzbehörden anfallen. Diese können auf die deutsche Steuer angerechnet werden, maximal aber 15 Prozentpunkte.

Sind die Kosten für ausländische Aktien höher?

Werden ausländische Aktien über Xetra oder einen anderen deutschen Börsenplatz gehandelt, liegen die Orderkosten nicht höher als in Deutschland. Abgerechnet werden Trades wie eine Inlandsorder. Der Kauf über eine Auslandsbörse kann aber teurer sein. Allerdings gibt es Anbieter wie LYNX mit sehr niedrigen Orderkosten im Ausland.

Wie kauft man ausländische Aktien?

An einfachsten ist der Kauf eines ETFs mit Auslandsaktien. Aber natürlich lassen sich über praktisch jeden Broker auch Einzelaktien kaufen.

Wie lässt sich bei US Aktien Steuer reduzieren?

Ein Weg bei US Aktien die Steuer zu reduzieren besteht darin, als Anleger*in eine US-Steuererklärung einzureichen. Eine andere Möglichkeit ist der Handel mit US Aktien beim Broker, die von den amerikanischen Steuerbehörden als „Qualified Intermediary“ zertifiziert sind. Einbehalten wird der ermäßigte Satz von 15 Prozent, der komplett auf die Abgeltungssteuer angerechnet wird.

Wie werden amerikanische Aktien versteuert?

Erträge aus amerikanischen Aktien unterliegen der Quellensteuer in Höhe von 30 Prozent. Durch das Doppelbesteuerungsabkommen zwischen Deutschland und den USA zahlen deutsche Privatanleger:innen höchstens 15 Prozent US Aktien Steuer. Von 100 Euro Dividende auf gehaltene US-Aktien verbleiben 85 Euro.

Fazit

Auslandsaktien gehören in jedes Depot, denn sie dienen der Risikostreuung. Allerdings dürfen Anleger*innen dabei die Quellensteuer nicht aus dem Auge verlieren. Zwar gibt es mit vielen Ländern Doppelbesteuerungsabkommen, aber das Zurückfordern ist oft schwierig. Bei US-Aktien ist es vorteilhaft, wenn der Broker einen Vertrag mit der US-Steuerbehörde geschlossen hat.

Die meisten Auslandsaktien können Sie in Deutschland handeln. Wegen der höheren Umsätze sollten Sie das aber tun, wenn die Börse im Heimatland geöffnet hat. Wenn Sie direkt im Ausland handeln wollen, müssen Sie einen Broker mit günstigen Gebühren für Auslandsbörsen wählen.

Quellenangabe:

Leseempfehlung: alles zum Thema Kosten beim Aktienkauf.

Alphabet Inc Class A

Alphabet Inc Class A  Amazon.com Inc

Amazon.com Inc  Apple Inc

Apple Inc  Tesla Inc

Tesla Inc  Meta Platforms Inc.

Meta Platforms Inc.  PayPal Holdings Inc

PayPal Holdings Inc  Zoom Video Communications Inc

Zoom Video Communications Inc  Xiaomi Corporation

Xiaomi Corporation  Alibaba Group Holding Ltd

Alibaba Group Holding Ltd  Johnson & Johnson

Johnson & Johnson  Amgen Inc

Amgen Inc  Vertex Pharmaceuticals Inc

Vertex Pharmaceuticals Inc  AstraZeneca PLC

AstraZeneca PLC  BioNTech SE

BioNTech SE  Ballard Power Systems Inc

Ballard Power Systems Inc  Nel ASA

Nel ASA

Microsoft Corporation

Microsoft Corporation  Coca-Cola Co

Coca-Cola Co  The Travelers Companies Inc

The Travelers Companies Inc  Tencent Holdings Ltd

Tencent Holdings Ltd  JD.com Inc Adr

JD.com Inc Adr  Shimano Inc

Shimano Inc  Chugai Pharmaceutical Co Ltd ADR

Chugai Pharmaceutical Co Ltd ADR  Nintendo Co ADR

Nintendo Co ADR  Keyence

Keyence  Daikin Industries Ltd ADR

Daikin Industries Ltd ADR