Weitere Sportaktien mit Potential 2022

-

PUMA SE

WKN: 696960 KGV: 1,42 ISIN: DE0006969603 DIV/R: 0.0161 -

Manchester United Ltd

WKN: A1J2MK KGV: 0,00 ISIN: KYG5784H1065 DIV/R: 0.0132 -

Deckers Outdoor Corporation

WKN: 894298 KGV: 3,71 ISIN: US2435371073 DIV/R: 0 -

WKN: KGV: 0,00 ISIN: DIV/R: -

Lululemon Athletica Inc

WKN: A0MXBY KGV: 1,40 ISIN: US5500211090 DIV/R: 0 -

Under Armour Inc A

WKN: A0HL4V KGV: 1,37 ISIN: US9043111072 DIV/R: 0 -

Bike24 Holding AG

WKN: A3CQ7F KGV: 0,00 ISIN: DE000A3CQ7F4 DIV/R: 0 -

WKN: KGV: 0,00 ISIN: DIV/R: -

Asics Corp ADR

WKN: 860398 KGV: 0,00 ISIN: JP3118000003 DIV/R: 0.013 -

Nike Inc

WKN: 866993 KGV: 2,95 ISIN: US6541061031 DIV/R: 0.0135

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

696960 |

DE0006969603 |

1,42 |

6.943 |

0.0471%

|

0.0161 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

A1J2MK |

KYG5784H1065 |

0,00 |

2.128 |

-0.1981%

|

0.0132 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

894298 |

US2435371073 |

3,71 |

9.450 |

0.1313%

|

0 |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| WKN: | 866993 | KGV: | 2,95 |

|---|---|---|---|

| ISIN: | US6541061031 | DIV/R: | 0.0135 |

adidas AG

| WKN: | A1EWWW | KGV: | 2,94 |

|---|---|---|---|

| ISIN: | DE000A1EWWW0 | DIV/R: | 0.0341 |

Borussia Dortmund GmbH & Co KGaA

| WKN: | 549309 | KGV: | 0,00 |

|---|---|---|---|

| ISIN: | DE0005493092 | DIV/R: | 0 |

Madison Square Garden Sports Corp

| WKN: | A140F0 | KGV: | 0,00 |

|---|---|---|---|

| ISIN: | US55825T1034 | DIV/R: | 0 |

Comcast Corp

| WKN: | 157484 | KGV: | 0,65 |

|---|---|---|---|

| ISIN: | US20030N1019 | DIV/R: | 0.0348 |

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

866993 | US6541061031 |

2,95 |

149.872 |

0.1196%

|

0.0135 | |||

A1EWWW | DE000A1EWWW0 |

2,94 |

25.267 |

0.0889%

|

0.0341 | |||

549309 | DE0005493092 |

0,00 |

408 |

-0.0848%

|

0 | |||

A140F0 | US55825T1034 |

0,00 |

3.644 |

0.0601%

|

0 | |||

157484 | US20030N1019 |

0,65 |

134.026 |

0.0446%

|

0.0348 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Die besten Sport & Freizeit ETFs mit Potenzial 2022

VanEck Vector Video Gaming and eSports UCITS ETF

WKN: A2PLDF TER: 0.55% ISIN: IE00BYWQWR46 AUM: 457 Amundi MSCI Emerging Markets UCITS ETF - EUR (C)

WKN: A2H58J TER: 0.20% ISIN: LU1681045370 AUM: 2.788 WKN: A0MW0M TER: 0.65% ISIN: IE00B1XNHC34 AUM: 5.284

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A2PLDF | IE00BYWQWR46 | 0.55% |

457 |

🔄

|

0.8% | |||

A2H58J | LU1681045370 | 0.20% |

2.788 |

🔄

|

0.55% | |||

A0MW0M | IE00B1XNHC34 | 0.65% |

5.284 |

☑️ 0.58%

|

-0.33% | |||

Die besten Sport-Aktien 2025

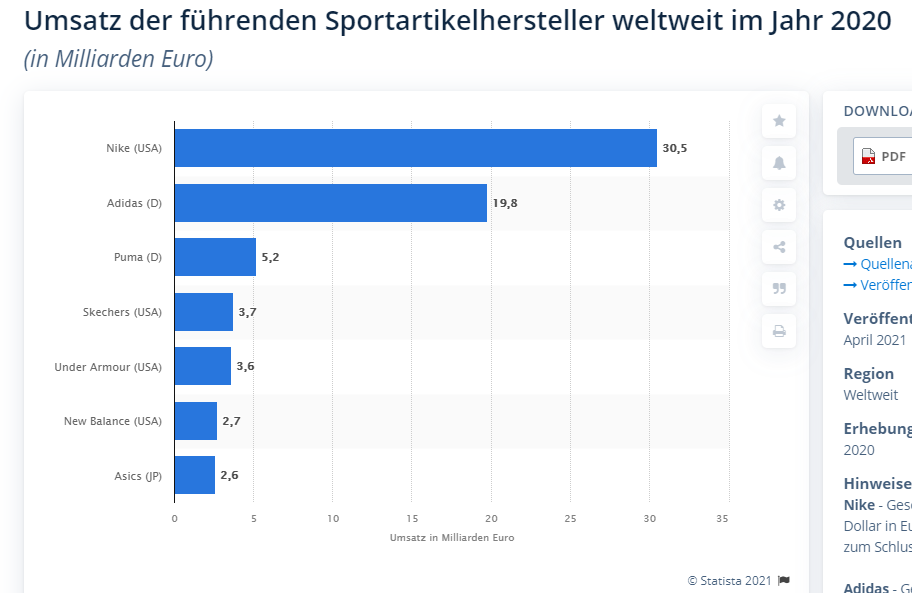

Im Sport (wie bei vielen anderen Märkten auch) lohnt es sich, auf Marktführer zu setzen, da Ihr finanzielles Risiko sich hier durch Rücklagen und erfahrenes Management in Grenzen hält. Einige internationale Sportartikelhersteller zählen zu den wertvollsten Marken der Welt – wahre Größen der Weltwirtschaft. In der Vergangenheit haben viele Sport-Aktien sehr hohe Rendite erzielt. Unternehmen aus dem Bereich Sportswear werden beste Chancen auf künftiges Wachstum eingeräumt. Der Sport- und Outdoormarkt soll in den kommenden Jahren um 8 bis 9 Prozent pro Jahr steigen.

Sportgröße Nr. 1: Nike

Nike Inc

WKN: 866993 KGV: 2,95 ISIN: US6541061031 DIV/R: 0.0135

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

866993 | US6541061031 |

2,95 |

149.872 |

0.1196%

|

0.0135 | |||

Als global bekannte Marke bedarf Nike keiner weiteren Erklärung. Der größte Sportartikelhersteller der Welt hat 2020 trotz Corona 37,2 Milliarden US-Dollar Umsatz gemacht und generiert regelmäßig höhere Summen Profit als die direkte Konkurrenz.

Zwar wirkt die Größe eines Unternehmens wie Nike oft wie eine Bremse für hohe Aktiengewinne, aber die Kurse der letzten 20 Jahre zeigen, dass die Aktie konstant hohe Rendite geliefert hat.

Seit 2008 hat Nike die deutschen Konkurrenten Puma und Adidas weit hinter sich gelassen. Fast über jeden Zeitraum schneiden die US-Amerikaner besser ab. Das könnte auch in Zukunft so bleiben.Gewinne und Umsätze wachsen

Dass sich die Kurse von Nike besser entwickelt haben als die der Konkurrenz, lässt sich mit den Geschäftszahlen der vergangenen Jahre begründen. Der Umsatz von Nike hat, anders als bei Adidas, in den vergangenen Jahren zugenommen. Er stieg von 36,4 Milliarden US-Dollar im Geschäftsjahr 2017/2018 (das Geschäftsjahr endet bei Nike am 31. Mai) auf 44,5 Milliarden im Geschäftsjahr 2020/2021. Auch der Gewinn je Aktie legte zu, von umgerechnet 1,09 auf 3,32 Euro. Für die nächsten Jahre sind weitere deutliche Steigerungen geplant. Auch eine Dividende zahlt Nike, die Dividendenrendite liegt allerdings deutlich unter 1,0 Prozent. Für das am 31. Mai 2022 zu Ende gegangene Geschäftsjahr wird ein Gewinn von umgerechnet etwa 4,20 Euro erwartet. Damit läge das Kurs-Gewinn-Verhältnis bei etwa 26, also im oberen Durchschnittsbereich.Kann Nike weiter wachsen?

Einiges spricht dafür, dass Nike auch in Zukunft die Konkurrenz hinter sich lassen kann. Es mag unfair sein – aber als US-Unternehmen hat Nike in einer globalisierten und von den USA dominierten Kultur deutliche Vorteile gegenüber deutschen Konkurrenten wie Adidas, Puma oder japanischen Firmen wie Asics. Weltweite Trends entstehen heute oft an der Westküste der USA und US-Sport wird weltweit konsumiert. Jugendliche in China, Deutschland oder Saudi-Arabien sehen Spiele der US-Basketballligen, allen voran der NBA. Auch ausländische Unternehmen wollen dort Fuß fassen. Doch auch im 21. Jahrhundert haben US-Firmen einen Heimvorteil. Hinzu kommt, Nike stärker als andere Firmen für ein Lebensgefühl steht. Das könnte beim Verkauf immer wichtiger werden.Risiken

Wie alle Bekleidungshersteller steht auch Nike unter Beobachtung. Die Firma soll Retouren im großen Stil vernichten und die Bezahlung der Arbeitskräfte bleibt ein Diskussionsthema. Allerdings hat Nike das Problem erkannt. Auch die Arbeitsbedingungen könnten bald kaum ein Thema mehr sein, wenn die Produktion von Schuhen und Kleidung zunehmend automatisiert wird. Nicht auszuschließen ist natürlich, dass die seit fast 50 Jahren andauernde Begeisterung für Sportartikel als Modeartikel einmal nachlässt. Würde Nike seine Produkte tatsächlich nur noch an Sportler*innen verkaufen, würde der Umsatz drastisch einbrechen.Die Meinung in den Analysen

In 31 von uns betrachteten Analysen wird Nike in 21 positiv gesehen, nur eine rät zum Verkauf, die übrigen sieben setzen die Aktie auf „halten“. Hintergrund: 1964 gründeten Bill Bowerman und Philip Knight ein Unternehmen zum Import von Sportschuhen der heutigen Marke Asics. Als ab 1971 auch eigene Schuhe hergestellt wurden, nannte sich die Firma nach der griechischen Göttin des Sieges Nike. Ein wesentlicher Schritt zum Erfolg war in den 1980er-Jahren die Verpflichtung des damals noch unbekannten Basketballspielers Michael Jordan. Seit 1989 ist Nike der größte Hersteller von Sportartikeln weltweit. Sportartikel bleiben nicht nur für den Sport gefragt, sondern auch als Modeartikel. Davon profitiert kaum jemand so wie Nike. Erstellt: 14.06.2022 | Autor: Tilman WeigelDie deutsche Marke: adidas

adidas AG

WKN: A1EWWW KGV: 2,94 ISIN: DE000A1EWWW0 DIV/R: 0.0341

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1EWWW | DE000A1EWWW0 |

2,94 |

25.267 |

0.0889%

|

0.0341 | |||

Vorsichtige Prognosen

Adidas hat die Erwartungen für das Jahr 2022 nach einem Einbruch im ersten Quartal gesenkt, da das deutsche Sportbekleidungsunternehmen weiterhin unter den erneuten COVID-19-bedingten Sperrungen im Großraum China leidet. Der Umsatz schrumpfte im ersten Quartal weltweit um 3 Prozent auf 5,3 Milliarden Euro (5,58 Milliarden US-Dollar), während der Gewinn um 38 Prozent auf 310 Millionen Euro sank. Für das vergangene Jahr hat Adidas Dividenden in Höhe von 3,55 USD pro Aktie ausgeschüttet, was in etwa einer Dividendenrendite von 1,92 Prozent entspricht. Adidas verfügt jedoch über eine starke Marke, für deren Betrieb sehr wenig Kapital benötigt wird. Das Unternehmen verfügt zudem über ein gutes Wachstumspotenzial und eine gute Cashflow-Vorhersagbarkeit.Harter Wettkampf und sinkende Margen als Risiko

Adidas sieht sich, um es einfach auszudrücken, mit einigen Trends konfrontiert, mit denen auch viele andere Unternehmen zu kämpfen haben. Während Umsatz und Absatz stark ansteigen, sinken die Margen und die Rentabilität aufgrund der Kosten für die Beschaffungskette und die Materialien. Adidas wird in den kommenden Quartalen zusätzliche Maßnahmen ergreifen müssen, um dieses Problem anzugehen. Hintergrund: Die Adidas AG ist ein deutsches multinationales Unternehmen, welches Kleidung, Schuhe und Accessoires herstellt und entwirft. Adidas ist der marktführende Sportartikelhersteller in Europa und weltweit nach Nike der zweitgrößte. Das Unternehmen hat seinen Hauptsitz in Herzogenaurach, Bayern, Deutschland. Adidas ist zudem die Holdinggesellschaft der Adidas-Gruppe, die zu 8,33 Prozent an dem Fußballverein Bayern München beteiligt ist, sowie von Runtastic, einem österreichischen Unternehmen für Fitness-Technologie. Adidas hat sich bisher offensichtlich schlechter entwickelt als die breiteren Indizes. Es ist unmöglich zu sagen, wann genau sich das Blatt wenden wird. Kurzfristig könnten die Erträge niedriger ausfallen – aber mit einer deutlichen längerfristigen Normalisierung der Bewertung, aufgrund starker Erträge und Trends, sollte diese Herausforderungen bald verschwinden und zu einer deutlichen Outperformance des Marktes führen. Erstellt: 20.06.2022 | Autor: Victor Jove RocaDirektinvestition in die Bundesliga: BVB

Borussia Dortmund GmbH & Co KGaA

WKN: 549309 KGV: 0,00 ISIN: DE0005493092 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

549309 | DE0005493092 |

0,00 |

408 |

-0.0848%

|

0 | |||

Ein wichtiger Grund gegen Fußball-Aktien

Es gibt ein zwar nur theoretisch begründetes, aber doch überzeugendes Argument gegen den Kauf von Aktien beliebter Fußballmannschaften. Die Nachfrage der Fans führt demnach zu überhöhten Preisen. Denn nicht nur privat Anlegende greifen zu, auch Profis könnten aus Sympathie die Ertragskraft überschätzen. Die Theorie ist umstritten. Teilweise wird argumentiert, dass andere Anleger*innen auf die überhöhten Preise reagieren und verkaufen würden, bis der realistische Wert wieder erreicht ist. Trotzdem sollten Interessierte diese Theorie im Hinterkopf haben, wenn sie über den Kauf der Aktie nachdenken.Einige Daten sprechen für die Theorie …

Zumal die Daten für die Theorie sprechen. Denn am 31. Oktober 2000 war die Aktie zum Preis von 11 Euro ausgegeben worden, rund 22 Jahre später betrug ihr Wert nur ein Drittel davon.…andere gegen die Theorie

Aus Sicht heutiger Interessierte ist diese historische Betrachtung aber zweitrangig. Ist die Aktie stark genug gefallen, kann sie trotzdem attraktiv sein. Tatsächlich hatte das Papier zwischen 2009 und 2019 seinen Kurs mehr als verzehnfacht, ehe das Papier wieder deutlich im Kurs fiel. Corona hat den Fußballvereinen stark zugesetzt, auch Borussia Dortmund hat drei Geschäftsjahre mit Verlusten hinter sich.Vor- und Nachteile abwägen

Für das Geschäftsjahr 2022/2023 sind wieder Gewinne geplant, allerdings kostete die Aktie im Juni 2022 rund das 50-fache dessen, was an Gewinnen geplant ist. Allerdings sind einige Konkurrenten überschuldet, das könnte den Höhenflug bei den Gehältern der Superstars bremsen. Umgekehrt ist es möglich, dass der Wettbewerb der Streaming-Anbieter für Sport die Einnahmen weiter steigert. Insgesamt scheint es aber unwahrscheinlich, dass hier noch viel mehr Geld ausgegeben wird. Schon jetzt sind die hohen Ausgaben für Fußball ein häufiger Kritikpunkt. Es entstehen neue Sportarten und neue Wettkämpfe wie E-Sport, die um Aufmerksamkeit buhlen. Kurzfristige Chancen könnte eine mögliche Wiederaufnahme in den SDAX bieten, den die Firma 2021 verlassen müsste.Die Aktie in den Analysen

Wir haben nur eine einzige Analyse gefunden, die sich mit der Aktie befasst. Diese bewertet das Papier mit „kaufen“. Hintergrund: 1909 gegründet, war Borussia Dortmund in den vergangenen Jahrzehnten eine der erfolgreichsten Fußballmannschaften in Deutschland. Größter Erfolg war der Gewinn des Weltpokals 1997. 1999 wurde die Profimannschaft aus dem Verein ausgegliedert und 2000 an die Börse gebracht. 2017 wurde auf den Mannschaftsbus ein Anschlag verübt. Grund dafür waren Leerverkäufe der Aktie. Wer die Aktie kaufen will, braucht gute Nerven, das Papier ist volatil. Insgesamt ist es fraglich, ob die Aktie langfristig hohe Gewinne machen kann. Erstellt: 17.06.2022 | Autor: Tilman WeigelUS-Sport nach dem Lockdown: Madison Square Garden Sports

Madison Square Garden Sports Corp

WKN: A140F0 KGV: 0,00 ISIN: US55825T1034 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A140F0 | US55825T1034 |

0,00 |

3.644 |

0.0601%

|

0 | |||

Riesige Verluste 2020

Schon vor 2020 ließen die Gewinne von Madison Square Garden Sports zu wünschen übrig. Das Kurs-Gewinn-Verhältnis lag 2018 bei 93,0, im Folgejahr sogar bei 632,8. Dann kam Corona und aus einem schmalen Gewinn von umgerechnet 0,32 Euro je Aktie wurde 2020 ein Verlust von 7,26 Euro. Die Gewinne von umgerechnet 2,01 Euro je Aktie im Jahr 2018 sollen auch 2022, 2023 und 2024 nicht wieder erreicht werden. Was das Papier attraktiv machen könnte, ist lediglich der Kursverlust um mehr als Drittel direkt nach Ausbruch der Pandemie.Aktie immer noch teuer

Doch der Kursverlust ist nicht stark genug, um aus der teuren Aktie des Jahres 2018 einen attraktiven Titel werden zu lassen. Zumal die Situation beim Cashflow 2021 noch viel schlechter aussah als bei den Gewinnen. Für 2022 ist nur ein kleiner Gewinn geplant, doch selbst der für 2023 angepeilte Überschuss würde in Relation zum Kurs der Aktie Mitte 2022 immer noch einem Kurs-Gewinn-Verhältnis von fast 120 entsprechen.Wo soll das Wachstum herkommen?

Es ist schwer sich vorzustellen, wo das Wachstum herkommen soll, damit Madison Square Garden Sports einen in Relation zum Kurs attraktiven Gewinn aufweist. US-Sport ist zwar attraktiv, da in einer globalisierten Welt immer mehr Menschen lieber die US-Basketballliga verfolgen als ihr deutsches, brasilianisches oder indonesisches Pendant. Davon profitiert die Firma als Besitzerin der New York Knicks und der Westchester Knicks, doch mit den Einnahmen steigen auch die Kosten. Wie beim europäischen Fußball schwindet außerdem die Bereitschaft der Fans und der Öffentlichkeit, immer höhere Gehälter zu dulden. Zurückhaltung bei den Zahlungen könnten Madison Square Garden Sports nützen, rückläufiges Interesse dagegen schaden.Die Aktie in den Analysen

Die Analysen fallen positiver aus als unsere Einschätzung, fünf sehen die Aktie als Kauf, nur eine bewertet sie mit „halten“. Hintergrund: Die Madison Square Garden Company entstand 2010, als der Kabelanbieter Cabelvision die New Yorker Sportarena Madison Square Garden, seine Profisportmannschaften und das Medienunternehmen MSG Networks vom Kerngeschäft abspaltete. 2020 kam es zu einer weiteren Trennung, als die Verwaltung der Sportarena und das Mediengeschäft in die Madison Square Garden Entertainment ausgegliedert und die Betreiberin der Sportteams in Madison Square Garden Sports umbenannt wurde. Die Gewinne sind in Relation zum Unternehmenswert niedrig. Auch nach dem Ende der Corona-Pandemie ist unklar, wo ein ausreichend starkes Wachstum herkommen soll, um das zu ändern. Erstellt: 17.06.2022 | Autor: Tilman WeigelSportübertragungen in ganz Europa: Comcast

Comcast Corp

WKN: 157484 KGV: 0,65 ISIN: US20030N1019 DIV/R: 0.0348

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

157484 | US20030N1019 |

0,65 |

134.026 |

0.0446%

|

0.0348 | |||

Nur scheinbar günstig

Ein Kurs-Gewinn-Verhältnis von 16,5 im abgelaufenen Geschäftsjahr 2021 erscheint auf den ersten Blick nicht besonders hoch. Doch Comcast ist ein klassischer Medienkonzern, zum Konzern gehören mit den Universal Studios, dem US-TV-Network NBC und dem Pay-TV-Sender Sky mehrere Teilunternehmen, die noch beweisen müssen, dass sie auch in Zukunft Geld verdienen. Konkurrent Paramount Global, zu dem neben den Paramount Studios und den Streamingdiensten Pluto TV und Paramount+ noch das Network CBS gehört, hatte im gleichen Geschäftsjahr ein Kurs-Gewinn-Verhältnis von 4,9.Macht Sky den Unterschied?

Viel Hoffnung ruht bei Comcast auf dem Pay-TV-Sender Sky. Die Grenzen zwischen Pay-TV und Streaming sind in den vergangenen Jahren durchlässiger geworden, im Prinzip ist der Pay-TV-Sender längst ein Streaming-Anbieter. Ein wichtiges Zugpferd von Sky ist der Sport, in Deutschland etwa die Spiele der Bundesliga.Es gibt Fragezeigen

Allerdings wollen immer mehr Akteure am Sport verdienen. Mit DAZN ist ein rein auf Sport ausgerichteter Streaming-Anbieter entstanden, klassische Fernsehsender wollen weiterhin Fußball übertragen und auch Online-Portale wie BILD.de steigen in das Geschäft ein. Das treibt die Preise und macht es schwer, hier viel Geld zu verdienen. Mit den Universal Studios besitzt Comcast zwar ein großes Studio, doch auch hier könnte es schwerer werden. Denn viele Streaming-Anbieter haben eigene Studios, so hat Amazon Metro-Goldwyn-Mayer gekauft und Disney+ ist, wie der Name schon verrät, ein Tochterunternehmen von Disney. Als zweitgrößter Internetanbieter der USA hat das Unternehmen zwar stabile Einnahmen in diesem Bereich, doch besonders hohe Renditen sind hier keine zu erwarten. Unter Umständen könnte eine Zerschlagung des Konzerns in einen Netzanbieter und einen Medienkonzern den Wert erhöhen.Die Aktie in den Analysen

23 Analysen sehen die Aktie positiv, zwölf neutral. In nur einer Untersuchung wird der Verkauf empfohlen. Hintergrund: Comcast wurde 1963 als American Cable Systems gegründet. Aufgabe war der Aufbau eines lokalen Netzes für Kabelfernsehen. Später kamen Internetdienste dazu, ähnlich wie beim von Vodafone übernommenen Anbieter Kabel Deutschland. In den 1980er-Jahren wurde auch ein Mobilfunknetz aufgebaut. Die Entwicklung eines zweiten Standbeins als Anbieter von Medieninhalten startete in den 1990er-Jahren mit der Übernahme des Shopping-Sender QVC. 2009 wurde die Mehrheit am Fernsehsender NBC von General Electrics übernommen, 2018 kam Sky dazu, das wiederum zuvor den deutschen Pay-TV-Anbieter Premiere übernommen hatte. Was den Ausblick schwer macht, sind die beiden unterschiedlichen Geschäftsfelder Netze und Medieninhalte. Der erste Bereich sollte zuverlässige Renditen liefern, aber ohne viel Wachstum, beim zweiten sind viele Fragen offen. Erstellt: 17.06.2022 | Autor: Tilman WeigelStärken und Risiken: Sport Aktien in der SWOT-Analyse

Investoren suchen in dieser unsicheren Zeit nach stabilen Anlagemöglichkeiten. Sportunternehmen sehen auf den ersten Blick nach einer soliden Anlagemöglichkeit aus, da viele auch in einer Rezession Sport machen wollen oder Unterhaltung in Form von Live-Sport suchen.

Allerdings ist die Sportbranche eine Ausnahme von dieser Regel, da der Profisport mit hohem Risiko behaftet ist. Auch große Investoren beteiligen sich oft nicht nur mit Blick auf mögliche Gewinne, sondern wollen vor allem vom Imagegewinn profitieren, die eine Assoziation mit bestimmten Teams und Sportarten bringt.

Stärken: Hohe Wiederkaufs- und Kundenbindungsraten

Sowohl Sportartikelhersteller als auch Profisport-Teams haben außerordentlich hohe Kundenloyalitätsraten. Es gibt nicht viele Unternehmen, die so viel Engagement für ihre Marke beanspruchen können. Das liegt unter anderem daran, dass Fankultur und Sponsoring hohe Wiederkaufs- und Kundenbindungsraten generieren.

Bei Sportartikeln führt der weiter voranschreitende Streetwear-Trend außerdem dazu, dass mehr Leute Sportprodukte als Alltagskleidung benutzen. Davon profitieren Nike, adidas, Puma, Asics, Reebok und andere multinationale Unternehmen enorm und beschleunigen diese Entwicklungen durch Kollaborationen und Verpflichtungen von Top-Designern weiter.

Schwächen: Trend- und Ticketabhängig

Profisport-Teams können in einer Saison besonders schlecht abschneiden und sind oft in Skandale oder andere PR-Disaster verwickelt. Die Nachfrage nach Live-Sport hängt außerdem teilweise extrem von der Gesamtwirtschaft ab. Kund*innen kaufen weniger Tickets oder Sportprodukte, wenn sie sich diese nicht leisten können.

Im Falle der Coronavirus-Pandemie blieben Einnahmen aus Übertragungen und Ticketverkäufen monatelang aus. Ökonomen gehen davon aus, dass Unterhaltungsprodukte wie Sport-Tickets als Erstes darunter leiden, wenn Konsumenten weniger verfügbares Einkommen besitzen.

Im Falle von Sportartikelherstellern hat die weitere Modeindustrie außerdem einen großen Einfluss darauf, wie sich die Umsätze entwickeln. Im letzten Jahrzehnt haben sich bei Marken wie Nike und der adidas-Sportschuh Sneaker zu den größten Verkaufsschlagern entwickelt.

Einzelne Produktreihen können allerdings von Influencern und Medien zum „Hype“-Produkt gekürt werden, worunter Konkurrenzprodukte direkt leiden. Lediglich Sport-Firmen, die die Innovationskraft für aufregende Produkte mit Hype-Status besitzen, profitieren hiervon.

Chancen: Gemeinsame Momente und mobiles Streaming

Die Lockdowns rund um die Welt haben den Appetit auf Sportübertragungen angeheizt, weil sich viele Menschen nach unterschiedlichen Formen von Unterhaltung und gemeinsamen Erfahrungen sehnen. Live-Sport bietet gemeinsame Glücksmomente auch zuhause vor dem Fernseher.

Viele Sportartikelunternehmen haben weltweit bekannte Marken. Während für viele Länder keine Daten verfügbar sind, hat Nike in den USA eine Markenbekanntheit von 98,8 Prozent. Man kann davon ausgehen, dass die Bekanntheit in anderen Ländern ähnlich hoch ist und sich die Nachfrage in vielen Entwicklungsländern in den nächsten Jahrzehnten mit steigendem Einkommen vervielfachen wird.

Für Sportübertragungsfirmen sind viele Märkte noch nicht erschlossen. So befindet sich das Sport-Streaming auf mobilen Endgeräten erst im Anfangsstadium und ist seit Jahren ein Wachstumsmarkt. Wenn Fans ihr Team von jedem Ort verfolgen wollen, sind Sport-Abonnements für viele Kund*innen deutlich attraktiver. Das ist eine große Chance für Comcast, aber auch für neue Streaming-Angebote wie DAZN.

Risiken: Konkurrenz und vorsichtiger Konsum

Die Corona-Krise ist noch nicht ausgestanden. Die Erholung der Wirtschaft könnte länger dauern als erwartet. Der Profisport muss damit rechnen, dass aufgrund neuer Virusvarianten die Fans weitgehend aus den Stadien verbannt werden. Fehlen kalkulierte Umsätze aus Ticketverkäufen, können die Verluste alle weiteren Einnahmen übersteigen.

Mit steigender Nachfrage nach sportlichen Klamotten in der Modewelt werden sich langfristig auch mehr Wettbewerber in den Markt drängen. Traditionelle Haute-Couture-Häuser wie Prada und Gucci machen den Sportswear-Marken jetzt schon im oberen Preissegment mit Sneakers Konkurrenz. Auch klassische High-Street-Modelabel wie H&M und Zara stellen seit Jahren eigene Sneakers und „Athleisure“-Artikel her.

Ergebnis der SWOT Analyse

International tätige Unternehmen mit Sportbezug bieten Anleger*innen die Möglichkeit, sich ein breites Portfolio an Sport Aktien aufzubauen und von attraktiven Dividenden zu profitieren.

Sport Aktien enthalten große Vielfalt. Anleger*innen können nicht nur in Sportvereine investieren. Sie können Geld in Medien- und Mobilunternehmen wie Telecom oder Comcast oder in Aktien der Sportartikelhersteller anlegen.

Einzelwerte sollten vor dem Kauf umfassend geprüft werden. Die großen Sportmarken werden auch in Krisenzeiten nichts von ihrer Zugkraft verlieren. Das macht sie auch für Kleinanleger*innen interessant.

Wer risikobewusst ist und breiter streuen möchte, investiert in passende ETFs mit Fokus auf die Sportbranche.

Alternativen zu Sport Aktien

Für Sport-Fans gibt es allerdings nicht nur die Option, in Aktien und ETFs zu investieren. Bei eSports geht es darum, Videospielturniere und -wettbewerbe zu gewinnen; darunter auch die virtuellen Pendants zu Sportarten aus der echten Welt – Fußball, Tennis, Basketball und mehr.

Mit stark steigenden Umsätzen und hohen Investments von etablierten Unternehmen ist diese Branche längst kein Nischenmarkt mehr. Besonders während der Corona-Krise konnten eSports dank fehlender Sportübertragungen zahlreiche neue Fans gewinnen.

Beobachter des Markts gehen schon länger von hohen Wachstumsraten aus. eSports- und Gaming-Videocontent hat schon seit einiger Zeit ein großes Publikum und mit steigender Mainstream-Berichterstattung wird das Interesse der breiten Öffentlichkeit mit hoher Wahrscheinlichkeit steigen.

Auch der Markt für Nahrungsergänzungsmittel ist eine interessante Alternative zu Profisport- oder Sportartikel-Investments. Der Markt für diese Produkte wächst stetig. Obwohl jeder vierte Deutsche regelmäßig Nahrungsergänzungsmittel einnimmt, ist der Markt für Functional Food noch nicht gesättigt.

Wer sich für diesen Bereich interessiert, hat zwei verschiedene Arten von Unternehmen zur Auswahl. Zum einen gibt es einige interessante Startups, die sich durch besondere Geschäftskonzepte auszeichnen. Zum anderen ist allerdings auch ein Investment über Blue Chips wie BASF oder Bayer möglich. Viele Konzerne, die im medizinischen und chemischen Bereich forschen, sind auch bei Nahrungsergänzungsmitteln aktiv.

Sport & Freizeit ETFs – Alternative zu Sport Aktien

Global X Health & Wellness Thematic ETF – Factsheet

(ISIN: US37954Y7985ISIN kopiert)

Der Global X Health & Wellness Thematic ETF strebt an, die Anlageergebnisse des Basisindex zu erzielen. Anleger*innen erhalten Zugang zu Aktien aus dem Global Health & Wellness Thematic Index. Im ETF sind insgesamt 66 Positionen enthalten.

Zu den Top-Positionen gehören Li Ning Co Ltd (4,63 Prozent), Anta Sports Products Ltd (3,67 Prozent) und Lululemon Athletica Inc (3,13 Prozent). Die Jahresperformance des an der NASDAQ handelbaren ETFs liegt bei 58 Prozent. Die Gesamtkostenquote beträgt 0,50 Prozent (Stand: 07/2021).

Roundhill Sports Betting & iGaming ETF – Factsheet

(ISIN: US53656F7895ISIN kopiert)

Der Basisindex des Roundhill Sports Betting & iGaming ETF ist der Roundhill Sports Betting & iGaming Index. Über den ETF erhalten Anleger*innen Zugang zu Sportwetten- und iGaming-Unternehmen weltweit. Darunter sind bekannte europäische Online-Glücksspielunternehmen wie Evolution AB und Flutter Entertainment.

Die drei Top-Beteiligungen im ETF sind POINTSBET HOLDINGS / Australien (4,36 Prozent), ENTAIN SPS / Großbritannien (4,32 Prozent) und KAMBI GFK-SPS / Malta (4,28 Prozent). Die Jahresperformance des ETFs beträgt rund 100 Prozent. Die Gesamtkostenquote beträgt 0,75 Prozent (Stand: 07/2021).

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A0H08S | DE000A0H08S0 | 0.46% |

182 |

☑️ 0.94%

|

0.42% | |||

iShares STOXX Europe 600 Travel & Leisure UCITS ETF (DE) setzt sich aus 13 Positionen zusammen, die der Zusammensetzung im Vergleichsindex STOXX Europe 600 Travel entsprechen.

Die Top-Positionen nehmen EVOLUTION AB (19,40 Prozent), FLUTTER ENTERTAINMENT PLC (15,32 Prozent) und ENTAIN PLC (9,94 Prozent) ein. Es handelt sich um einen ausschüttenden ETF mit physischer Replikation. Die Jahresrendite des ETFs liegt bei 52 Prozent. Die Gesamtkostenquote beträgt 0,46 Prozent (Stand: 07/2021).

CFD-Trading von Sport Aktien als Alternative zum Investieren

Anleger*innen verfolgen unterschiedliche Anlagestrategien. Während die einen langfristig anlegen, spekulieren andere kurzfristig auf die Preise bestimmter Assets. Ihr Ziel ist es, von steigenden und fallenden Kursen zu profitieren.

Gehandelt werden CFDs auf unterschiedliche Basiswerte wie Aktien, Indizes, Rohstoffe oder ETFs. CFDs auf Sport Aktien hat beispielsweise der CFD- & Social-Trading Broker eToro im Angebot.

Dabei verdienen Sie Geld auch bei fallenden Kursen, wenn der Trade aufgeht.

Bei Aktienbrokern wie flatex oder S Broker können Sie gleichfalls CFDs traden. Wir raten zu einem Depot bei einem spezialisierten Anbieter wie eToro, um den CFD-Handel vom Aktiendepot getrennt zu halten.

FAQ: Typische Fragen und unsere Antworten zur Investition in den Sport

Welche Sportaktien gibt es?

Zum Investieren stehen unterschiedliche Sport Aktien zur Verfügung. Möglichkeiten bieten u.a. der Erwerb von Anteilen von Fußballvereinen, Sportartikel-/Sportgeräteherstellern und bekannten Sportsponsoren (Volkswagen, Deutsche Telekom, Coca Cola).

Warum Sport-Aktien kaufen?

Der Markt für Sportprodukte und -übertragungen wächst weltweit und viele Unternehmen haben in der Vergangenheit hohe Renditen erzielt.

Was sind die besten Sport-Aktien?

Das lässt sich immer erst im Rückblick sagen. Aktien.net stellt fünf Sport-Aktien mit Potenzial vor. Anleger*innen sollten aber auch eine Risikostreuung mit Hilfe eines Sport-ETFs in Betracht ziehen.

Was ist ein Sport-ETF?

Ein Sport-ETF investiert in Unternehmen, die sich mit einem bestimmten Aspekt des Sportmarkts beschäftigen. Einige konzentrieren sich auf Sportwetten, andere auf Sportswear-Hersteller und Wellness-Firmen.

Wie entwickeln sich Sport-Aktien?

Profisport-Aktien steigen vor allem, wenn Teams gut abschneiden und gute PR erhalten. Sportartikel-Aktien orientieren sich am Konsumverhalten der Kundenbasis des jeweiligen Unternehmens.

Fazit

Sport-Unternehmen können eine lohnenswerte Anlage sein. Während Investments in Profisport-Teams wegen des hohen Risikos und der geringen Stabilität vor allem für Fans interessant sind, haben die Aktien der großen Sportprodukthersteller wie Nike und adidas in der Vergangenheit hohe Profite erzielt.

Auch in der Zukunft erwarten wir hier weiteres Wachstum. Gute Profite versprechen hierzulande unbekannte Titel aus dem Sportbereich wie Deckers Outdoor, Skechers, Dover Motorsport Inc., Asics oder New Balance.

Wer in Nischenmärkte wie Sportwetten investieren und sein Risiko streuen möchte, dem empfehlen wir einen der vorgestellten ETFs.

PUMA SE

PUMA SE  Manchester United Ltd

Manchester United Ltd  Deckers Outdoor Corporation

Deckers Outdoor Corporation

Nike Inc

Nike Inc  adidas AG

adidas AG  Borussia Dortmund GmbH & Co KGaA

Borussia Dortmund GmbH & Co KGaA  Madison Square Garden Sports Corp

Madison Square Garden Sports Corp  Comcast Corp

Comcast Corp