DoFinance Erfahrungen und Testbericht

Unser Dienst wird Ihnen kostenlos zur Verfügung gestellt. Um ihn zu finanzieren, gehen wir Partnerschaften mit Unternehmen ein (siehe Kapitel: Unsere Finanzierung und Partnerschaften). Dabei setzen wir aber nicht auf klassische Anzeigen. Diese bergen immer die Gefahr, sich im Zweifelsfall zwischen dem Wunsch eines großen Kunden und der redaktionellen Unabhängigkeit entscheiden zu müssen.

Stattdessen erhalten wir bei vielen Produkten eine Provision, wenn Sie einen Vertrag über unseren Vergleichsrechner oder einen Link von unserer Seite abschließen. Das hat für uns den Vorteil, dass wir offen sagen können, welches Unternehmen uns besser gefällt. Denn ob Sie einen Vertrag mit diesem oder einem anderen Anbieter aus unserem Vergleichsrechner schließen, hat für uns oft nur geringe Bedeutung.

Grundsätzlich haben unsere Partner keinen Anspruch auf eine positive Berichterstattung. Allerdings behalten wir uns das Recht vor, in unsere Vergleichsrechner und Tabellen nur Partner aufzunehmen. Somit können Konkurrenzanbieter mit vergleichbaren Angeboten unberücksichtigt bleiben, sofern sie nicht an unserem Partnerprogramm teilnehmen.

Wichtig ist uns dabei Transparenz. Schaltflächen mit Beschriftungen wie „Jetzt direkt zum Broker“ enthalten sogenannte Affiliate-Links, bei denen wir eine Vergütung den dem Unternehmen bekommen. Dagegen sind reguläre Links im Text, sofern nicht besonders darauf hingewiesen wird, nicht gesponsert. Diese erkennen sie an dem ().

Durch diese Art der Finanzierung bleibt die Seite mit ihren Dienstleistungen für Sie kostenfrei.

Hier erfahren Sie mehr über uns.

Aktien.net ist seit 2016 am Markt und hat eine lange Erfolgsgeschichte darin, über 3 Millionen Menschen dabei zu helfen, kluge finanzielle Entscheidungen zu treffen. Wir haben diesen Ruf über Jahre hinweg bewahrt, indem wir den finanziellen Entscheidungsprozess entmystifiziert und den Menschen Vertrauen in die nächsten Entscheidungen gegeben haben.

Aktien.net folgt einer strengen redaktionellen Richtlinie, sodass Sie darauf vertrauen können, dass Ihre Interessen an erster Stelle stehen. Alle unsere Inhalte werden von hochqualifizierten Fachleuten verfasst und von Fachexperten bearbeitet, die sicherstellen, dass alles, was wir veröffentlichen, objektiv, genau und vertrauenswürdig ist.

Unsere Reporter und Redakteure konzentrieren sich auf die Punkte, die den Verbrauchern am wichtigsten sind – die verschiedenen Arten von Anlage- und Investmentoptionen, die besten Banken und Broker, das notwendige Wissen für eigene kluge Entscheidungen und mehr – damit Sie sich bei der Anlage Ihres Geldes sicher fühlen können.

| Durchschnittliche Rendite | Min. Anlage | Kreditvolummen | Rückkauf Garantie |

|---|---|---|---|

| 7,00% | 10€ | 100 Mio. | Ab 1. Tag |

DoFinance ist ein Tochterunternehmen der Alfa Finance Group, die 2015 in Riga, Lettland, gegründet wurde. Auf DoFinance können Anleger in P2P Kredite ab einer Summe von 10 Euro investieren. Die Renditen liegen dabei zwischen 6 und 12 Prozent p.a. Die Laufzeiten der Darlehen reichen von einem bis hin zu 60 Monaten. Die durchschnittliche Laufzeit beträgt jedoch rund einen Monat. Unsere DoFinance Erfahrungen sind in der Gesamtbetrachtung positiv. Denn der Anbieter offeriert eine Rückkaufgarantie ab dem ersten Tag. Außerdem können P2P Kredite auch vorzeitig zurückgegeben werden, teilweise sogar inklusive der aufgelaufenen Zinsen. In unserem DoFinance Test beschreiben wir den Anbieter detailliert.

Über DoFinance

Wie bereits erwähnt, ist der P2P Anbieter eine Tochtergesellschaft der in Lettland beheimateten Alfa Finance Group. Die Plattform ging erst 2017 an den Start. Damit handelt es sich noch um einen recht jungen Anbieter. Das Unternehmen ist außerdem noch in Polen, Georgien und Indonesien aktiv. Der Eintritt in weitere asiatische und europäische Länder ist ebenfalls in den nächsten Jahren geplant. Bisher haben sich über 150.000 Kunden registriert und über 16 Millionen Euro wurden an Darlehen vergeben.

Anleger profitieren hier von einer DoFinance Rückkaufgarantie. Das heißt, dass Unternehmen spricht eine Garantie aus, dass der Investor selbst im Falle eines Zahlungsausfalls durch den Kreditnehmer, auf jeden Fall seine Investition und die vereinbarten Zinsen erhält. Die Rückkaufgarantie gilt ab dem ersten Tag des Zahlungsverzugs. Das ist deutlich besser als andere Anbieter. Wie unsere Mintos Erfahrungen zeigen, gilt die Buyback Garantie dort erst nach 60 Tagen Zahlungsverzug.

Inhaltsverzeichnis

- Über DoFinance

- Stärken und Schwächen von DoFinance

- Unsere DoFinance Erfahrungen im Detail

- Häufige Fragen zu DoFinance

- Welche DoFinance Gebühren fallen für Anleger an?

- Um was für Kredite handelt es sich auf der Plattform?

- Welche Möglichkeiten zur DoFinance Ein- und Auszahlungen gibt es?

- Gibt es eine DoFinance App?

- Kann ich einen DoFinance Bonus nutzen?

- Gibt DoFinance für jeden Kredit eine Rückkaufgarantie?

- Wie hoch ist die DoFinance Mindestinvestition?

- Fazit: DoFinance mit ausgezeichneter Rückkaufgarantie-Funktion

Stärken und Schwächen von DoFinance

- DoFinance Konto in wenigen Minuten eröffnen (Dokumente einscannen und per Upload zur Verfügung stellen)

- Investitionen bereits ab 10 Euro je Kredit

- Geldanlage mit DoFinance Portfolio Manager automatisieren

- Es werden keine Steuern abgeführt; voller Zinseszinseffekt

- Rückkaufgarantie ab dem ersten Tag des Zahlungsverzugs

- Kredite können vorzeitig zurückgegeben werden

- Die Renditen sind vergleichsweise gering

- Kein Sekundärmarkt vorhanden

Unsere DoFinance Erfahrungen im Detail

Wie funktioniert DoFinance?

DoFinance ist ein P2P Marktplatz. Das heißt, das Unternehmen vergibt Kredite in verschiedenen Ländern, wie Polen, Georgien oder Indonesien. Dabei prüft DoFinance die Bonität und Solvenz der Darlehensnehmer. Im Schnitt beträgt die Kreditlaufzeit rund einen Monat und die Darlehenshöhe circa 350 Euro. Damit wird deutlich, dass es sich vor allem um kurzfristige Kredite zur Überbrückung eines Liquiditätsengpasses handelt. Diese Kredite werden anschließend auf der Plattform den Anlegern zum Kauf angeboten. Das heißt, Investoren kaufen den Kredit quasi von DoFinance ab. Im Gegenzug erhalten sie das Anrecht auf Zins und Tilgung. Der Kreditnehmer zahlt natürlich weiterhin an DoFinance. Das Unternehmen leitet die Zahlungen im Anschluss an den Anleger weiter.

Ein Unterschied zu anderen P2P Anbietern besteht jedoch im Zeitpunkt der Zinszahlung. Auf der Plattform werden ausschließlich endfällige Darlehen angeboten. Das bedeutet, dass der Anleger den kompletten Betrag aus Zins und Tilgung erst am Ende der Laufzeit in einer Summe erhält! Bei Laufzeiten von einem Monat sollte das keine Herausforderung darstellen. Allerding sollten es sich Anleger gut überlegen, ob sie dann auch in lang laufende Darlehen investieren möchten.

Die Funktionsweise von DoFinance ist rech simpel. Allerdings sollten Anleger beachten, dass die Zinsen erst endfällig ausgezahlt werden!

Investoren können bei ihrer Anlage entscheiden, ob sie einen Portfolio Manager nutzen oder manuelle Investitionen tätigen. Beide Möglichkeiten haben Vor- und Nachteile, wie wir später noch detaillierter beleuchten werden. Eine Risikogruppierung wie bei Bondora gibt es allerdings nicht.

Renditen im DoFinance Test

In unserem DoFinance Test haben wir uns natürlich intensiv die möglichen Renditen angeschaut. Schließlich ist das Ziel jeden Anlegers Gewinne zu erwirtschaften. Grundsätzlich sind die DoFinance Zinsen attraktiv. Sie reichen dabei von 6 bis 12 Prozent p.a. Bei der Investition muss sich der Anleger entscheiden, ob er sein Geld manuell oder automatisiert über die Auto Invest Funktion anlegen möchte. Die Höhe der Rendite richtet sich bei DoFinance grundsätzlich nur nach der Laufzeit. Für Darlehen mit einer Laufzeit von einem Monat erhalten Anleger 6 Prozent p.a. Für länger laufende Kredite dann bis zu 12 Prozent p.a.

Sicherheitsfaktor Rückkaufgarantie

Es gibt eine ganze Reihe von P2P Plattformen, die mit einer Rückkaufgarantie werben. So verspricht zum Beispiel Mintos, dass Darlehen, die mit mehr als 60 Tagen im Zahlungsrückstand sind, automatisch zurückgekauft werden. Der Anleger erhält dabei den vollen Investitions- und Zinsbetrag. Für Nutzer der Rückkaufgarantie verringert sich das Ausfallrisiko dadurch drastisch. So lange der Anbieter seinen Versprechen nachkommen kann, hat der Anleger quasi kein Risiko.

Eine solche DoFinance Rückkaufgarantie gibt es auch. Doch im Gegensatz zu anderen Anbietern, verspricht DoFinance, dass das Unternehmen den Kredit sofort zurückkauft, sobald die Darlehenszahlungen nur einen Tag in Verzug sind. Diese Konditionen sind deutlich besser als bei Mintos und selbst besser als bei Twino, wo die Buyback Garantie nach 30 Tagen greift. Wir vermuten, dass DoFinance bewusst die Garantie ab dem ersten Tag bietet, um sich gegen starke Mitbewerber durchsetzen zu können. Schließlich ist das Unternehmen ja noch recht neu am Markt. Die DoFinance Buyback Garantie gilt für jedes Darlehen, egal welche Laufzeit und ob der Anleger per Auto Invest oder manuell investiert.

DoFinance Auto Invest – Geldanlage automatisieren

Wer sich ein passives Einkommen aufbauen möchte, sollte darauf achten, dass die Investitionen bzw. Geldanlage so automatisiert wie möglich ist. Außerdem kann es sehr mühsam sein, sich jeden Tag ins DoFinance Konto einzuloggen um zu schauen, ob Zahlungen eingegangen sind, die nun wieder angelegt werden müssen. Zudem beträgt die Mindestanlage bei DoFinance 10 Euro je Kredit. Wer beispielsweise 1.000 Euro einzahlt, könnte eine Diversifizierung von 100 Krediten erreichen. Es wäre mit sehr viel Arbeit verbunden, das Geld einzeln in jeden Kredit anzulegen – möglich wäre es aber.

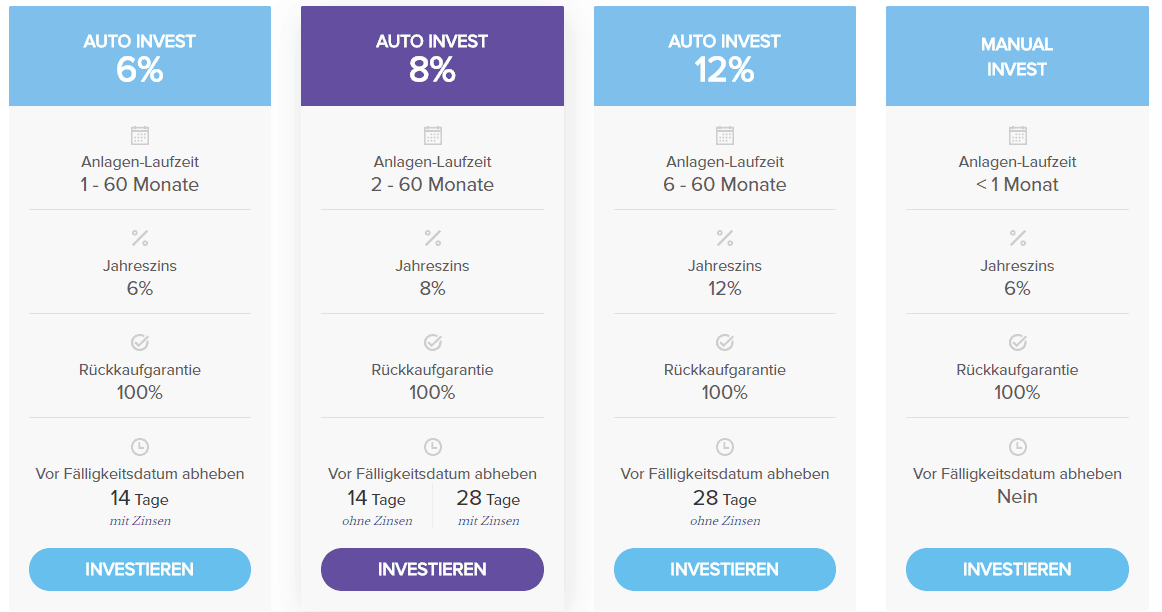

Um den Anforderungen der Anleger hier gerecht zu werden, gibt es die Funktion DoFinance Auto Invest. Aktuell existieren 3 verschiedene Varianten. Jede hat ihre Vor- und Nachteile. Im Einzelnen sehen diese wie folgt aus:

- 6% Auto Invest: Laufzeiten zwischen 1 und 60 Monaten

- 8% Auto Invest: Laufzeiten zwischen 2 und 60 Monaten

- 12% Auto Invest: Laufzeiten zwischen 6 und 60 Monaten

Abgesehen von den unterschiedlichen Laufzeiten, können Anleger die investierten Kredite auch vorzeitig zurückgeben. Ob und zu welchen Bedingungen das möglich ist, richtet sich nach dem gewählten Auto Invest Programm. Mehr dazu im nächsten Abschnitt.

Jetzt direkt zum Anbieter und DoFinance Konto eröffnenDoFinance Kredite vorzeitig zurückgeben – So funktioniert’s

Wie bereits angesprochen, können Anleger ihre Investitionen auch vorzeitig zurückverkaufen oder zurückgeben. Da es keinen DoFinance Sekundärmarkt gibt, empfinden wir das als äußerst nützliches Tool. Die Investition kann damit vor der eigentlichen Fälligkeit abgehoben werden. Generell gilt dieses Feature allerdings nur für automatisierte Geldanlagen. Sprich, wer manuell investiert, profitiert nicht davon. Die Bedingungen sehen dabei wie folgt aus:

- 6% Auto Invest: 14 Tage Kündigungsfrist, Auszahlung des kompletten Zinsertrags

- 8% Auto Invest: 14 Tage Kündigungsfrist ohne Auszahlung von Zinsen; 28 Tage Kündigungsfrist mit Zinsauszahlung

- 12% Auto Invest: 28 Tage Kündigungsfrist ohne Auszahlung von Zinsen

Beim 8% Auto Invest gibt es zwei Möglichkeiten. Benötigt der Kunde sehr schnell Liquidität, so kann er den Kredit mit einer Kündigungsfrist von 14 Tagen an den Anbieter zurückverkaufen. In diesem Fall erhält er jedoch keine Zinsen, sondern nur den Investitionsbetrag. Die andere Variante ist, dass er die 28-tägige Kündigungsfrist nutzt und dann auch den Zinsertrag erhält. Manuell getätigte Investitionen können nicht vorzeitig zurückgegeben werden. Unsere DoFinance Erfahrungen hat dieses Feature grundsätzlich positiv beeinflusst. Denn so erhalten Anleger die Möglichkeit, ihre Investitionen im Bedarfsfall schnell zu liquidieren.

Eine detaillierte Übersicht von Vor- und Nachteilen der Investitionsarten.

DoFinance Steuern: Darum kümmert sich der Anleger selbst

Noch ist die Rechtslage so, dass DoFinance (und auch andere P2P Kredit Plattformen in Lettland) keine Steuern abführen und keine Zinsen einbehalten. Der Anleger muss sich daher selbst um die korrekte Versteuerung von Zinserträgen kümmern. Im DoFinance Test bewerten wir das positiv, denn so hat der Investor die Möglichkeit, den gesamten Ertrag unterjährig wieder anzulegen. Dadurch profitiert er maximal vom Zinseszinseffekt.

Aktuell werden Zinseinkünfte in Deutschland mit der Abgeltungssteuer besteuert. Die Höhe der Steuer beträgt pauschal 25 Prozent zzgl. Solidaritätszuschlag und ggf. Kirchensteuer. Nur wenn der persönliche Steuersatz unter 25 Prozent liegt, sind auch geringere Steuern möglich.

- Anleger kümmert sich selbst um die korrekte Versteuerung von Zinserträgen aus P2P Krediten

- Erst im Folgejahr werden ggf. Steuern im Rahmen der Steuererklärung fällig

- Dadurch kann der Investor den vollen Zinseszinseffekt unterjährig nutzen

Welche DoFinance Regulierung besteht aktuell?

P2P Kredite sind eine noch recht junge Form der Geldanlage. In solchen Fällen dauert es meist mehrere Jahre, bis eine vollständige Regulierung vorgenommen wird. So ist das auch hier der Fall. Die meisten Anbieter haben ihren Sitz bewusst nach Lettland verlegt, so ja auch DoFinance. Dort können Unternehmen Kredite selbst ausgeben und diese dann an Investoren weiterverkaufen. In anderen Ländern ist das teilweise nicht so ohne Weiteres möglich. Vermutlich wird die Art und der Umfang der DoFinance Regulierung in Zukunft auch noch zunehmen. Selbstverständlich muss sich das Unternehmen an geltende Gesetze halten. Ein Erfordernis ist zum Beispiel, dass Anleger bei Registrierung ihre Identität bestätigen. Dies erfolgt mittels Upload einer Kopie des Ausweises sowie einem Wohnsitznachweis.

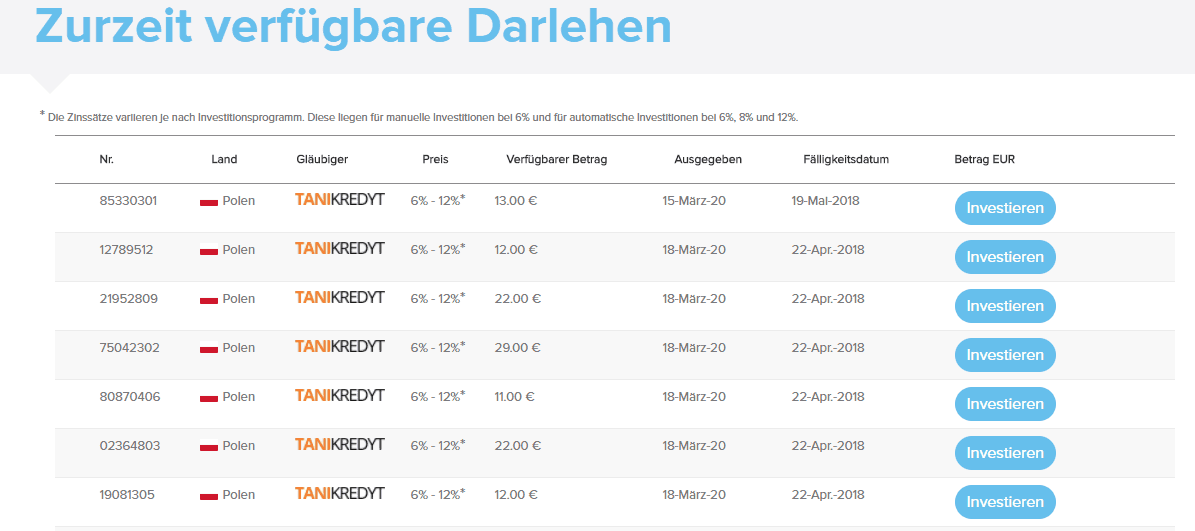

Ausschnitt der DoFinance P2P Plattform.

Häufige Fragen zu DoFinance

Welche DoFinance Gebühren fallen für Anleger an?

Es gibt keine DoFinance Gebühren. Weder die Kontoführung noch für die Rückkaufgarantie werden irgendwelche Gebühren fällig. Das Unternehmen verdient an der Zinsdifferenz zwischen dem Zins, den der Darlehensnehmer zahlt und dem Zins, den der Anleger erhält. Auch für Ein- und Auszahlungen fallen keine Kosten an.

Um was für Kredite handelt es sich auf der Plattform?

DoFinance vergibt die Darlehen zu verschiedenen Zwecken. In erster Linie handelt es sich um kurzfristige Kredite zur Überbrückung von Liquiditätsengpässen. Die Verwendungszwecke sind dabei recht vielfältig, von der Renovierung über Geschäftsausstattung bis hin zur Hochzeit. Zwar konzentriert sich DoFinance auf die Vergabe von kurz laufenden Krediten. Die maximale Laufzeit kann dennoch 60 Monate betragen.

Welche Möglichkeiten zur DoFinance Ein- und Auszahlungen gibt es?

DoFinance bietet derzeit nur die Möglichkeit an, per Banküberweisung Geld einzuzahlen. Kunden sollte dabei beachten, dass sie den richtigen Verwendungszweck angeben. Nur dann kann das Geld auch dem richtigen Anlegerkonto zugeordnet werden. Gebühren fallen keine an. Auch Auszahlungen sind per Überweisung möglich. Im Schnitt dauern die Transaktionen zwischen einem und drei Werktagen.

Gibt es eine DoFinance App?

Nein, derzeit gibt es keine DoFinance App, weder für Android noch für iOS. In unserem DoFinance Test stellten wir fest, dass Anleger trotzdem ganz einfach mit ihrem Smartphone bzw. iPhone auf das Konto zugreifen können. Die Website ist im responsive Design kreiert, was bedeutet, dass es eine mobile Webansicht gibt. Eine mobile App ist unserer Erfahrung nach auch nicht zwingend erforderlich.

Kann ich einen DoFinance Bonus nutzen?

Gelegentlich werben P2P Anbieter neue Kunden mit einer Prämie oder einem Bonus für neue Einzahlungen bzw. Investitionen. Einen solchen DoFinance Gutschein gibt es aktuell nicht, was jedoch nicht heißt, dass es das in Zukunft auch nicht geben wird.

Gibt DoFinance für jeden Kredit eine Rückkaufgarantie?

Ja. Die DoFinance Rückkaufgarantie gilt für jedes Darlehen, unabhängig ob der Nutzer manuell oder via Auto Invest Geld anlegt.

Wie hoch ist die DoFinance Mindestinvestition?

Die DoFinance Mindestanlagesumme je Kredit beträgt 10 Euro. Maximal können 100.000 Euro investiert werden.

Mit dem Rechner können Anleger ein wenig testen und sehen dadurch, welche Renditen möglich sind.

Fazit: DoFinance mit ausgezeichneter Rückkaufgarantie-Funktion

DoFinance ist ein noch recht junges Unternehmen auf dem P2P Kredit Markt. Daher überrascht es nicht, dass es einige Features bietet, die es so bei anderen P2P Plattformen nicht gibt. Ein Aspekt ist zum Beispiel, dass die Rückkaufgarantie für jedes Darlehen gilt. Doch das beste dabei ist, dass die Garantie bereits ab dem ersten Tag des Zahlungsverzugs greift. Andere Plattformen setzen hier eine Zeitspanne von 30 oder sogar 60 Tagen voraus. Die Renditen reichen von 6 bis 12 Prozent p.a. Es gibt zwar Plattformen mit noch höheren Zinsen. Für uns ist das aboslut akzeptabl und hat unsere DoFinance Erfahrungen positiv beeinflusst.

Es gibt zwar keinen Sekundärmarkt. Doch dafür hat DoFinance Abhilfe geschaffen. Anleger können unter bestimmten Umständen ihre Kredite vorzeitig zurückverkaufen. Abhängig von der Art der Investition erhalten sie zudem die Zinsen ebenfalls ausgezahlt. Damit können Investoren angelegte Gelder auch kurzfristig liquide machen. Diese Funktion gilt jedoch nicht für manuell getätigte Anlagen.

Mit DoFinance P2P Krediten erhalten Anleger die Möglichkeit, eine neue Assetklasse für sich zu nutzen, die bis vor einigen Jahren nur den Banken vorbehalten war. Das Investieren in Kredite ermöglicht nicht nur eine Diversifizierung im eigenen Portfolio, sondern bietet auch eine attraktive Rendite bei kalkulierbaren Risiken.

Jetzt direkt zum Anbieter und DoFinance Konto eröffnenTipp: Zahlreiche weitere P2P Kreditmarktplätze haben wir uns näher angeschaut, darunter sind interessante Anbieter wie Investly, TWINO und Mintos.

Leserbewertung

Schreiben Sie einen Kommentar

-

Uwe MüllerPosted: 6. April 2022

DoFinance ist nicht wirklich schlecht, aber es gibt einfach bessere Anbieter. Mintos funktioniert ähnlich, ist aber in mehr Ländern aktiv und auch auf Deutsch verfügbar.

Zinsen höher als bei der BankNur englischer Support Wenig Märkte