Das Wichtigste in Kürze

- Wir zeigen die wichtigsten Unterschiede zwischen Aktien und Anleihen und wie diese gekauft werden können.

- Bei den Anleihen werfen wir einen Blick auf Ausstattungsmerkmale, erklären alles rund um Zinsen und Rendite, Vor- und Nachteile von Anleihen sowie die Emittenten und weitere Merkmale.

- Wir liefern einen umfassenden Überblick über Aktien, die im Verhältnis ein größeres Risiko, aber auch größere Chancen bieten.

- Im Rahmen einer SWOT-Analyse beleuchten wir Stärken und Schwächen von Anleihen und Aktien und beantworten häufige Fragen zum Handel mit Anleihen.

- In unseren FAQ klären wir Ihre wichtigsten Fragen rund um das Thema „Aktien oder Anleihen kaufen“ kurz und präzise.

Top 5 Aktien Depots | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Inhaltsverzeichnis

- Das Wichtigste in Kürze

- Top 5 Aktien Depots

- Aktien oder Anleihen: Darin liegen die Unterschiede

- Günstig investieren: Was sind die wichtigsten Tipps zum Erwerb von Anleihen?

- Die Top 5 Depots für Anleihen und Aktien

- Was ist bei der Bewertung von Anleihen relevant?

- Anleihen und Aktien im Fokus: unsere SWOT-Analyse

- FAQ: Die wichtigsten Fragen zu Anleihen und Aktien im Überblick

- FAQ

- Fazit

Anleihen und Aktien ist gemein, dass sie Wertpapiere sind, die Anleger*innen an der Börse oder im außerbörslichen Handel kaufen und verkaufen können. Das Anlagerisiko ist ein wesentlicher Unterschied zwischen Anleihe und Aktie. Während es bei Anleihen eine feste Rendite gibt, ist die Aktienrendite dem Angebot-Nachfrage-Verhältnis unterworfen und nicht garantiert.

Aktien oder Anleihen: Darin liegen die Unterschiede

Als Privatanleger können Sie in Aktien oder Anleihen investieren. Aber was ist besser? Eine pauschale Antwort darauf gibt es nicht. Das Potenzial von Anleiheinvestments hängt maßgeblich von der Zinspolitik ab.

Dieser Beitrag erläutert die wichtigsten Eigenschaften von Anleihen. Dabei vergleichen wir die Eigenschaften von Anleihen jeweils mit denen von Aktien. Am Ende können Sie als Privatanleger eine Entscheidung über den Aktien- und Anleiheanteil in Ihrem Portfolio treffen.

Was sind Anleihen?

Eine Anleihe (auch als Schuldverschreibung, Obligation oder Bond bezeichnet) verbrieft den Anspruch des Inhabers auf die Rückzahlung eines bestimmten Betrags sowie Zinszahlungen. Im Grunde leihen Sie bei dieser Form der Investition, meist einem Unternehmen, Geld.

Anleihen werden genau wie andere Wertpapiere an der Börse gehandelt. Als Anleihegläubiger besitzen Sie aber weder ein Stimmrecht noch einen Anspruch auf eine Beteiligung an den Unternehmensgewinnen. Dafür müssen Sie sich auch weniger um die Geschäftsentwicklung eines Unternehmens sorgen.

Das Unternehmen muss Zins und Tilgung unabhängig davon leisten, ob bestimmte Gewinnziele erreicht werden oder nicht. Sind Zins und Tilgungszahlung gefährdet, muss das Unternehmen zunächst Sparmaßnahmen durchführen, um die Forderung der Gläubiger zu bedienen.

Bilanziell gehören Anleihen aus der Sicht eines Emittenten (Herausgebers der Anleihe) zum Fremdkapital. Das mit einer Aktienemission eingenommene Kapital gilt dagegen als Eigenkapital.

Übrigens sind es nicht nur Unternehmen, die Anleihen herausgeben können. Als Anleger können Sie auch Staatsanleihen erwerben. Sie funktionieren genauso wie Anleihen von Unternehmen.

Anleihen in der Praxis

Auf welche Kennzahlen sollten Sie als Anleger bei Anleihen achten? Die wichtigsten Merkmale einer Anleihe sind

- Nennbetrag

- Laufzeit

- Zinskupon

- Rating des Emittenten.

Daneben können noch weitere Punkte vertraglich vereinbart werden, wie zum Beispiel ein Inflationsschutz. Dieser versucht, einen Wertverlust der festgesetzten Beträge durch Inflation künstlich aufzufangen.

Wie klassische Aktien werden Anleihen an der Börse gehandelt. Sie können also über Depots Ihr Portfolio mit Anleihen ergänzen. Eine Möglichkeit sind auch Anleihen-ETFs, die mehrere Anleihen in einem Indexfonds zusammenfassen.

Bei Smartbroker finden Sie für beide Investitionsformen derzeit besonders günstige Konditionen.

Jetzt bei Smartbroker ab 0 € mit Anleihen handeln!

Was sind Aktien?

Aktien sind Anteile an einem Unternehmen in der Rechtsform der Aktiengesellschaft. Ein Aktionär besitzt ein Stimmrecht auf der Hauptversammlung sowie Anspruch auf eine Beteiligung am Gewinn.

Die Erträge aus einem Aktieninvestment sind somit stark von der Entwicklung des Unternehmens abhängig. Bei guten Unternehmensentwicklungen erhält der Aktionär hohe Dividenden und kann sich zusätzlich über Kurssteigerungen freuen.

Bei einer schlechten Entwicklung fallen Dividenden und Kurse. Im schlimmsten Fall wird das Unternehmen insolvent. Auch bereits in Aussicht gestellte Dividenden können jederzeit wieder gestrichen werden. Dann werden zunächst alle Gläubiger aus der Insolvenzmasse bedient, bevor Aktionäre Geld erhalten. Eine Pleite des Unternehmens führt für Aktionäre regelmäßig zum Totalverlust.

Leseempfehlung: In unserem Ratgeber „Aktien kaufen“ finden Sie eine Liste von Begriffserläuterungen & Tipps rund um das Thema Aktienkauf.

Grundsätzliche Überlegungen zum Aktienmarkt

Aktien bieten (zumindest häufig) einen Inflationsschutz. Unternehmen erhöhen in einem inflationären Umfeld ihre Preise und erwirtschaften dann höhere nominale Umsätze. Diese führen zu steigenden nominalen Gewinnen und fließen den Aktionären zum Beispiel als Dividende zu. Der Inhaber einer Anleihe erleidet dagegen einen Kaufkraftverlust.

Aktien werden von sehr vielen Unternehmen genutzt – fast alle Großunternehmen der Welt sind als Aktiengesellschaft organisiert und an der Börse notiert. Demensprechend groß ist die Auswahl für Sie als Anleger. Sie können in Technologieaktien wie Facebook, Alphabet oder Samsung investieren oder ganz klassisch an den soliden Geschäftsmodellen von Logistikunternehmen wie der Deutschen Post, Telekommunikationsdienstleistern etc. partizipieren.

Der Aktienmarkt als Ganzes profitiert häufig von einem niedrigen Zinsniveau. Der Grund dafür sind die Opportunitätskosten. Dazu ein einfaches Fallbeispiel:

Sie könnten 1.000 EUR in eine Anleihe investieren und dafür 2 % Zinsen erhalten. Wenn Sie stattdessen 1.000 EUR in eine Aktie investieren, wissen Sie noch nicht, welcher Ertrag am Ende zu Buche steht. 2 % Zinsen sind somit ihre Opportunitätskosten bei einem Investment in Aktien. Diese Opportunitätskosten sind derzeit genauso niedrig wie die Zinsen am Anleihenmarkt. Sind also grundsätzlich die Erwartungen an Dividenden höher als die Opportunitätskosten, entscheiden sich Anleger tendenziell für Aktieninvestitionen.

Sie können Aktien in sehr kurzen Intervallen handeln und dabei ausschließlich auf Kursveränderungen spekulieren (Extremfall: Daytrading). Notwendig ist dies jedoch nicht. Die Laufzeit eines Aktieninvestments ist prinzipiell nicht begrenzt. Viele Aktien etablierter Unternehmen gibt es bereits seit mehr als 100 Jahren. Und je langfristiger Ihre Strategie des Aktieninvestments ausgerichtet ist, desto höher sind Ihre Chancen auf Erfolg.

Jetzt bei Smartbroker ab 0 € mit Anleihen handeln!

Anleihen vs. Aktien: ein kurzer Vergleich für Anleger und Unternehmer

Aktien sind Anteile am Unternehmen, Anleihen Ansprüche gegen ein Unternehmen. Der Anleihegläubiger besitzt einen Anspruch auf Zins und Tilgung. Der Aktionär ist dagegen direkt am Unternehmen beteiligt und partizipiert durch Dividenden und Kurssteigerungen an einer positiven Entwicklung. Aktionäre besitzen, sofern sie Inhaber einer Stammaktie sind, ein Stimmrecht und können somit prinzipiell auch Einfluss auf das Unternehmen ausüben.

Die Renditechancen von Aktien sind prinzipiell höher als die von Anleihen. Aktien bieten zudem einen relativ guten Inflationsschutz. Diesen gibt es bei Anleihen mit wenigen Ausnahmen nicht. Allerdings tragen Aktionäre auch ein größeres Risiko. Die Volatilität der Aktienkurse und der Dividendenzahlungen ist höher.

Aus Sicht des Emittenten stellen Aktien Eigenkapital und Anleihen Fremdkapital dar. Eigenkapitalfinanzierungen sind auch mit schwächerer Bonität möglich und erfordern keinen Kapitaldienst. Dafür werden die Anteile der Altaktionäre verwässert. Fremdkapitalfinanzierungen erfordern eine bessere Bonität und schöpfen einen Teil der Gewinne für Zinszahlungen ab. Außerdem verschlechtern Fremdkapitalfinanzierungen die Eigenkapitalquote.

Sowohl Aktien als auch Anleihen werden an der Börse gehandelt. Für beide Wertpapiergattungen bestehen Kursrisiken. Die Aktienkurse richten sich maßgeblich nach der Entwicklung des Unternehmens. Die Anleihekurse hängen stark mit dem allgemeinen Zinsniveau zusammen.

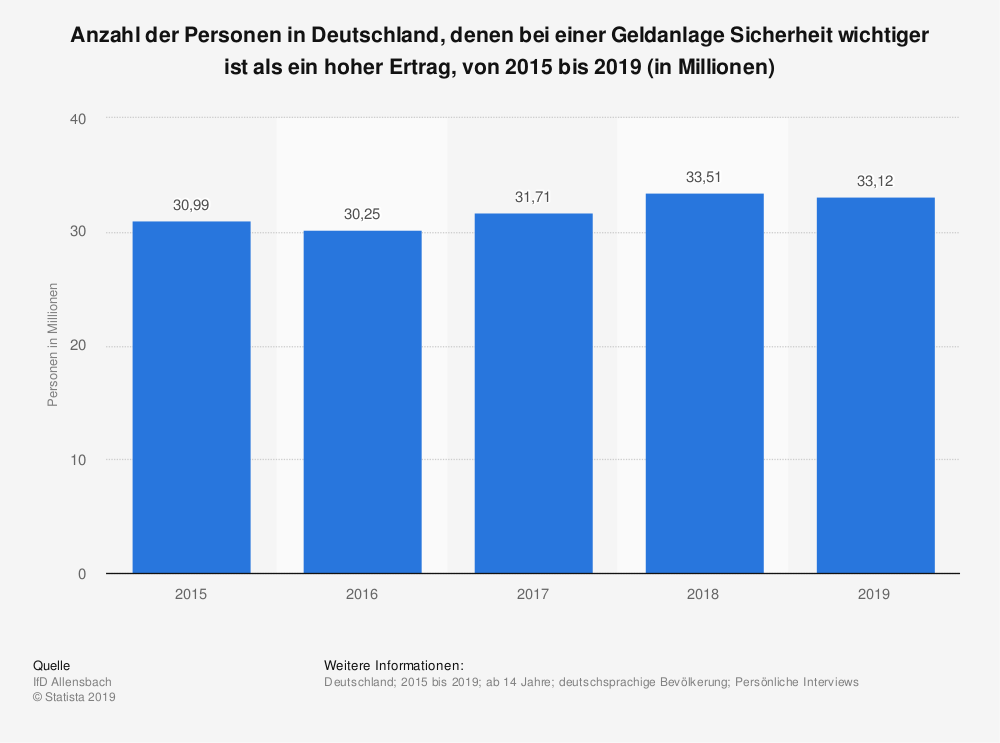

Deutschen Anlegern ist die Sicherheit Ihrer Geldanalge sehr wichtig – besonders in Hinblick auf Krisen. (Grafik: de.statista.com)

Der maximale Gewinn aus einer Anleihe bis zu ihrer Fälligkeit ist auf die Zinszahlungen begrenzt. Aktien ermöglichen dagegen einen theoretisch unendlich hohen Gewinn. Der maximale Verlust beträgt sowohl bei Aktien als auch bei Anleihen 100 %.

Anleihen vs Aktien – Worin besteht der Unterschied?

Anleihen bonitätsstarker Emittenten sind sichere Geldanlagen. Unternehmensanleihen bieten meist höhere Zinsen als Staatsanleihen. Bei einem niedrigen Marktzinsniveau liefern sie nur sehr bescheidene Renditen. Aktien sind renditestärkere Wertpapiere mit einem höheren Anlagerisiko.

Günstig investieren: Was sind die wichtigsten Tipps zum Erwerb von Anleihen?

Im Prinzip funktioniert der Kauf von Anleihen genau wie der Kauf von Aktien.

- Am besten, Sie vergleichen die Kurse einer Anleihe an verschiedenen Börsenplätzen. Setzen Sie gegebenenfalls ein Limit, um nicht zu überhöhten Kursen zu kaufen. Dies gilt insbesondere für wenig liquide Papiere.

- Ausschlaggebend ist, dass Sie die Anleihen bei einem günstigen Broker kaufen. Die Transaktionskosten entsprechen häufig denen für Aktien an der jeweiligen Börse. Achten Sie darauf, dass keine Gebühren für die Einlösung fälliger Wertpapiere fällig werden.

- Als sicherheitsorientierte Anleger sollten Sie zudem das Diversifikationsgebot berücksichtigen. Investieren Sie keinesfalls einen großen Anteil Ihres Portfolios in eine einzelne Anleihe. Streuen Sie stattdessen über verschiedene Laufzeiten und Emittenten. Dies ist auch mit börsengehandelten Indexfonds (ETFs) problemlos möglich. Bei einem niedrigen Zinsniveau führt bereits ein einzelner Ausfall mit größerem Gewicht zu uneinholbaren Verlusten.

- Beachten Sie, dass Sie beim Kauf einer Anleihe Stückzinsen bezahlen müssen. Die rechnerisch seit dem letzten Zinstermin angelaufenen Zinsen müssen Sie zusätzlich zum Kurswert an den Verkäufer bezahlen.

Die Top 5 Depots für Anleihen und Aktien | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Was ist bei der Bewertung von Anleihen relevant?

Experten raten grundsätzlich dazu, im eigenen Portfolio einen Mix aus Anleihen und Aktien zusammenzustellen. Die genaue Zusammensetzung ist von Person zu Person unterschiedlich. Je nach Risikoneigung, Alter und bereits getätigten Investitionen können Sie als Anleger dabei zu unterschiedlichen Ergebnissen kommen. Damit Sie darüber eine fundierte Entscheidung treffen können, ist es wichtig, die Merkmale von Anleihen zu kennen.

Emittenten von Anleihen

Anleihen werden von diversen Emittenten auf den Markt gebracht. Sehr bekannt sind Staatsanleihen. Die Bundesrepublik Deutschland, die USA, China, Argentinien, die Türkei, Frankreich, Italien, Griechenland, Großbritannien: Alle diese Länder begeben in regelmäßigen Abständen Staatsanleihen. Staatsanleihen werden teils mit sehr langer Laufzeit von 30 Jahren und mehr begeben.

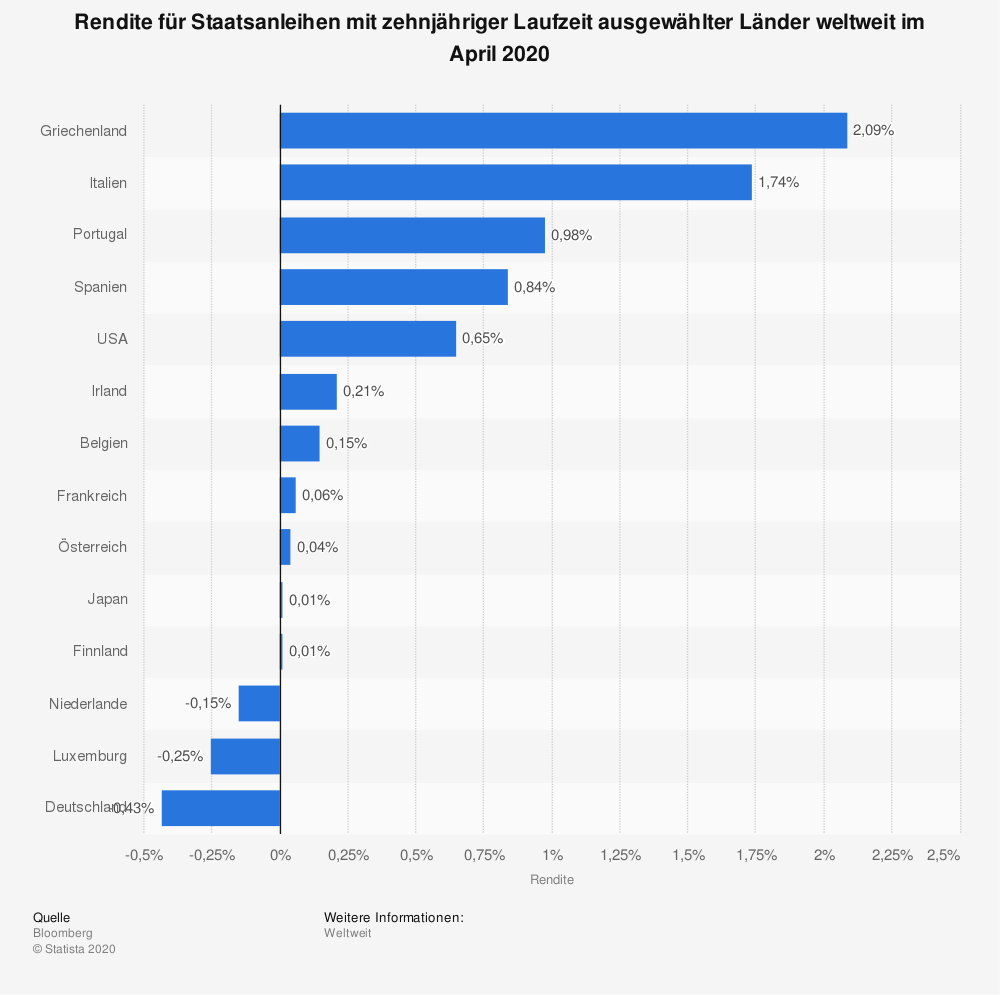

Im Vergleich hat Deutschland eine niedrige Rendite, Länder wie Griechenland und Portugal hingegen eine hohe Rendite. (Grafik: de.statista.com)

Auch andere Gebietskörperschaften wie zum Beispiel Bundesländer und Bundesstaaten, supranationale Organisationen und weitere Akteure können Anleihen herausgeben.

Ein sehr wichtiges Segment sind Unternehmensanleihen (Corporate Bonds). Damit verschaffen sich Unternehmen verschiedener Größen Geldmittel. Die Zinsen von Unternehmensanleihen sind typischerweise höher als die von Staatsanleihen. Die Laufzeit ist dagegen im Durchschnitt kürzer.

Ausstattungsmerkmale von Anleihen

Dazu ein einfaches Beispiel. Ein Unternehmen emittiert eine Anleihe. Emittiert werden 100.000 Schuldverschreibungen mit einem Nennwert in Höhe von jeweils 100 EUR. Das Unternehmen nimmt mit der Emission somit 10.000.000 EUR ein.

Am Emissionstag kaufen Anleger alle ausgegebenen Papiere. Dem zuständigen Unternehmen fließen (vereinfacht dargestellt) über die Konsortialbanken 10 Millionen EUR zu. Die Bilanzsumme des Unternehmens vergrößert sich. Auf der Passivseite entstehen Verbindlichkeiten in Höhe von 10 Millionen EUR. Auf der Aktivseite wächst das Bankguthaben um denselben Betrag.

Die Anleihe des Unternehmens ist mit einer Laufzeit von zehn Jahren ausgestattet. Die Rückzahlung erfolgt nach zehn Jahren in einer Summe. Das Papier ist zudem mit einem jährlichen Zinskupon in Höhe von 5 % ausgestattet. Diese 5 % beziehen sich auf den Nennwert. Erwirbt ein Anleger 1,0 Stück mit 100 EUR Nennwert, erhält er somit 5 EUR Zinsen pro Jahr.

Generell steigt mit der Laufzeit einer Anleihe auch der jährliche Zinssatz. Bei langfristigen Anleihen überlassen Anleger dem Emittenten Geld für einen längeren Zeitraum. Außerdem wächst das Ausfallrisiko mit der Laufzeit. Das liegt ganz einfach daran, dass in einem längeren Zeitraum die Wahrscheinlichkeit einer Insolvenz oder anderer Probleme steigt. Das Risiko wird dann durch einen höheren Zinssatz sozusagen ausgeglichen.

Das Ausfallrisiko wird anhand von Ratings gemessen. Solche Ratings werden zum Beispiel von Ratingagenturen wie Standard & Poor’s, Moody´s und Fitch veröffentlicht. Je besser das Rating (also die Bonität) eines Emittenten, desto niedriger der Zinssatz.

In der Praxis ist ein Zinssatz von 5 % im aktuellen Marktumfeld sehr hoch. Solche Renditen lassen sich nur mit Anleihen von sehr unsicheren Emittenten erzielen. Der Grund dafür ist die expansive Geldpolitik der Europäischen Zentralbank (EZB).

Möchten Sie mehr rund um das Thema Geldpolitik erfahren? Wir stellen wichtige Informationen über die Geldpolitik der Zentralbanken in einem separaten Artikel für Sie bereit.

Zinsen und Rendite einer Anleihe

Wie genau wirkt sich die Zinspolitik der EZB eigentlich auf die Zinsen von Anleihen aus? Nachdem eine Anleihe emittiert wurde, wird sie an der Börse gehandelt. Dies gilt jedenfalls für die Anleihen größerer Emittenten.

An der Börse wird regelmäßig ein Kurs festgestellt. Der Kurs einer Anleihe wird als Prozentsatz des Nennwertes notiert. Notiert der Kurs über 100 % des Nennwertes, wird dies im Jargon auch als „über pari“ bezeichnet. Notiert der Kurs einer Anleihe dagegen unterhalb des Nennwertes, gilt die Bezeichnung „unter pari“.

Der Kurs einer Anleihe wirkt sich auf die Rendite aus. Hier ist es wichtig, zwischen Rendite und Zinssätzen zu unterscheiden. Der bei einer Emission festgelegte Zinskupon ändert sich in der Regel während der gesamten Laufzeit nicht. Ausgenommen sind lediglich Anleihen mit variabler Verzinsung.

Wenn Sie als Anleger nach einer Anleihe suchen, werden Sie – bei ansonsten gleichen Ausstattungsmerkmalen – jene mit der höchsten Rendite bevorzugen. Da alle Anleger so verfahren, sind die Renditen von vergleichbaren Anleihen auch in etwa gleich hoch.

Wie wirkt sich ein sinkendes Zinsniveau auf die Anleihen aus?

Stellen Sie sich folgendes Szenario vor: Ein Unternehmen bringt eine Anleihe mit einem Zinskupon von 5 % an den Markt, weil dieser Zinssatz im aktuellen Marktumfeld gerade angemessen ist. Sinkt das Zinsniveau danach, ändert sich am Zinskupon nichts. Haben Sie die Anleihe bei der Emission erworben, erhalten Sie bis zur Fälligkeit alle vereinbarten Zinszahlungen.

Der Kurs der Anleihe wird jedoch bei einem sinkenden Zinsniveau steigen. Die Kurssteigerung wird genau so hoch ausfallen, dass die Rendite der Anleihe der Rendite vergleichbarer Anleihen am Markt entspricht.

Wenn Sie die Anleihe bei der Emission gekauft haben, können Sie somit einen Kursgewinn realisieren. Das erlöste Geld können Sie anschließend allerdings nur zum niedrigeren Marktzins wieder anlegen. Dieser Umstand ist im Kurs der Anleihe gewissermaßen eingepreist.

Wie wirkt sich ein steigendes Zinsniveau auf Anleihen aus?

Bei einem steigenden Zinsniveau verhält es sich umgekehrt. Dann passen sich die Renditen bereits umlaufender Anleihen durch sinkende Kurse an.

Als Anleger tragen Sie mit Anleihen somit ein gewisses Kursrisiko. Sinkt das Zinsniveau während der Laufzeit, sinkt auch der Kurs. Dies ist unproblematisch, wenn Sie die Schuldverschreibung bis zur Fälligkeit halten. Bei einem vorzeitigen Verkauf müssen Sie jedoch einen Verlust realisieren.

Was hat nun die EZB damit zu tun? Die EZB kauft Anleihen am Markt auf. Dies führt zu einer gesteigerten Nachfrage nach den Papieren. Der Kurs der Anleihen steigt somit, wodurch sich die Rendite verringert. Die EZB kann so die Marktrendite für Anleihen weitgehend steuern. Damit steuert sie auch das Zinsniveau für neu auf den Markt kommende Anleihen.

Bei deutlichen Änderungen des Zinsniveaus können sich die Kurse von Anleihen zum Teil drastisch von ihrem Nennwert entfernen. Ein bekanntes Beispiel dafür sind die Bundesanleihen im aktuellen Marktumfeld. Hier sind die Kurse so weit gestiegen, dass die Renditen trotz hoher Zinskupons sogar negativ sind. Dies bedeutet, dass Sie als Anleger inklusive sämtlicher Zinszahlungen weniger Geld zurückerhalten, als Sie beim Kauf für die Anleihe gezahlt haben.

Vorteile und Nachteile von Anleihen aus Sicht des Emittenten

Aus Sicht eines Emittenten ist eine Anleihe Fremdkapital. Der Vorteil: Anders als bei einem Aktien-IPO werden die Stimmrechte der Altaktionäre nicht verwässert. Am Stimmrecht ändert sich nichts. Dafür muss der Emittent fortan Zinsen und irgendwann die Tilgung leisten. Für den Kapitaldienst muss der Emittent deshalb einen Teil der laufenden Einkünfte aufwenden. Im Vergleich zu einem Aktien-IPO verschlechtert ein Anleihe-IPO zudem die Eigenkapitalquote in der Bilanz.

Bei einer Anleiheemission muss der Emittent seine Kreditwürdigkeit nachweisen. Dies ist bei der Emission von Aktien nicht zwingend der Fall. Ganz im Gegenteil: Unternehmen in Schieflage nutzen häufig Kapitalerhöhungen (also neu ausgegebene Aktien) zur Mittelbeschaffung. Der Grund: Die Beschaffung von Geld über den Anleihemarkt (also als ausfallgefährdeter Kredit) ist in schwierigen Situationen nicht mehr möglich oder sehr teuer.

Weitere Merkmale von Anleihen

Es gibt einige weitere Merkmale von Anleihen, die einen Blick wert sind. Diese Merkmale betreffen längst nicht alle Anleihen.

Einzelne Anleihen sind inflationsindexiert. Dies bedeutet, dass der Zinskupon und/oder die Rückzahlung der Höhe nach an einen Inflationsindex gekoppelt ist. Ohne diese (seltene) Eigenschaft bergen Anleihen grundsätzlich ein Inflationsrisiko. Der Grund: Es handelt sich um nominale Werte, deren Kaufkraft in einem inflationären Umfeld beständig schrumpft.

Anleihen müssen nicht zwingend in Euro notiert sein. Wenn Sie eine in Fremdwährung notierte Anleihe kaufen, tragen Sie ein Wechselkursrisiko. Damit gehen naturgemäß auch Chancen einher. Wertet die Währung der Anleihe während der Laufzeit deutlich auf, realisieren Sie einen zusätzlichen Gewinn.

Einige Anleihen sind mit einem Sonderkündigungsrecht des Emittenten ausgestattet. In der Praxis ist es für Privatanleger relativ schwierig, dieses Sonderkündigungsrecht wertmäßig zu beziffern.

Bei sogenannten Wandelanleihen besitzt entweder der Gläubiger oder das Unternehmen das Recht, die Anleihen während der Laufzeit oder zu bestimmten Zeitpunkten in Aktien des Unternehmens umzutauschen.

Eine weitere Eigenschaft von Anleihen im Vergleich zu Aktien ist relevant, wenn der Emittent insolvent wird. Bei einer Insolvenz wird das gesamte Betriebsvermögen liquidiert und an die Gläubiger ausgeschüttet. Die Inhaber einer Anleihe gelten dabei als Gläubiger und werden zuerst aus der Insolvenzmasse bedient. Bei Aktionären verhält es sich anders.

Aktionäre erhalten erst dann Geld aus der Insolvenzmasse, wenn alle Forderungen von Gläubigern befriedigt sind. Eine Einlagensicherung für Forderungen aus Anleihen existiert nicht. Lediglich institutionelle Anleger können sogenannte Credit Default Swaps abschließen. Dabei handelt es sich um eine Art Versicherung gegen Zahlungsausfälle des Emittenten.

Besonders riskant sind in dieser Hinsicht nachrangige Anleihen. Bei diesen Anleihen erhalten Sie als Anleger erst Geld aus der Insolvenzmasse, wenn alle vorrangigen Gläubiger zu 100 % ausgezahlt wurden. In der Praxis erleiden nachrangige Gläubiger bei einer Unternehmenspleite sehr hohe Verluste bis hin zum Totalverlust. Dafür fallen die Renditen dieser Anleihen höher aus.

Jetzt bei Smartbroker ab 0 € mit Anleihen handeln!

Anleihen und Aktien im Fokus: unsere SWOT-Analyse

Ob Aktien oder Anleihen ins Portfolio gehören, lässt sich nicht pauschal beantworten. Dies hängt maßgeblich von Ihren Anlagezielen und Ihrem Zeithorizont ab. Sowohl Aktien als auch Anleihen bieten spezielle Vor- und Nachteile. Diesen gehen wir im Rahmen unserer SWOT Analyse auf den Grund.

Stärken: Weitestgehend sicheres Investment

Anleihen bieten Ihnen eine sichere Verzinsung. Sie können sich auf bestimmte Zinszahlungen von soliden Emittenten verlassen. Auch die Tilgung ist bei sicheren Anleihen nicht in Gefahr. Wann Ihnen wie viel Geld zufließt, wissen Sie bei einem Anleiheinvestment somit von Beginn an.

Im Gegensatz zu Aktien richten sich Ihre Mittelzuflüsse nicht nach der Entwicklung des Unternehmens. Sie wissen also, was Sie an gewinnen erwarten können, und eine schlechte Unternehmensentwicklung führt nicht zur Kürzung oder Streichung von Dividenden oder zu erheblichen Kursverlusten einer Aktie.

Schwächen: Keine Beteiligung am Erfolg

Als Anleihegläubiger sind Sie nicht an der wirtschaftlichen Entwicklung eines Unternehmens beteiligt – und damit auch nicht am nachhaltigen Erfolg. Ihre Einkünfte sind auf die Zinszahlungen begrenzt. Weitere Gewinnbeteiligungen erhalten Sie nicht.

Anleihen sind Nominalwerte. Deshalb steigt die Verzinsung (von Ausnahmen abgesehen) nicht, nur weil die Inflation steigt. Anleihegläubigern droht deshalb stets ein gewisser Kaufkraftverlust. Im Fall einer Hyperinflation wäre dieser sogar gleichbedeutend mit einem Totalverlust. Gegenüber Aktien, die dagegen auch nach einer Hyperinflation prinzipiell noch einen Wert besitzen können, ist hier eine Schwäche von Anleihen sichtbar.

Chancen: Kursgewinne durch sinkendes Zinsniveau

Mit Anleihen können Sie sichere Zinseinnahmen erzielen, die im besten Fall höher ausfallen als mit Anlagen in Tagesgeld und Festgeld. Außerdem haben Sie die Chance auf Kursgewinne für den Fall, dass das Zinsniveau weiter sinkt.

Im Gegensatz zu Aktien, welche Anlegern die Chance auf steigende Kurse und Dividenden bieten, sind Anleihen also eine relativ sichere Quelle für Zinseinnahmen. Indem Sie mit Anleihen den risikoarmen Teil Ihres Portfolios erhöhen, steigt Ihre Chance auf eine sich langfristig auszahlende Investitionsstrategie.

Risiken: Insolvenz und steigendes Zinsniveau

Das aktuelle Zinsniveau ist sehr niedrig. Häufig erwirtschaften Sie mit den Anleihezinsen nicht einmal die Inflationsrate. Sollte das Zinsniveau noch weiter sinken, drohen zumindest während der Laufzeit zusätzliche Kursverluste. Auch eine Anleihe ist kein 100-prozentig sicheres Investment. Der Emittent könnte insolvent werden und die Anleihe ausfallen.

Trotzdem lässt sich sagen, dass im Gegensatz zu einer Aktie, der neben einem Totalausfall im Fall der Insolvenz des Unternehmens noch weitere Risiken drohen, die Anleihe wenig Risiko mit sich bringt.

Ergebnis der SWOT-Analyse für Anleihen und Aktien

Anleihen sind gut kalkulierbare Wertpapiere. Die Renditen sind im aktuellen Marktumfeld gering, aber immerhin sicher. Das Marktumfeld ist allerdings das Problem: Viele Anleihen erwirtschaften nicht einmal die Inflationsrate. Aktien bieten hingegen bessere Ertragsperspektiven bei zugleich größeren Kursrisiken.

Um Aktien zu handeln oder Anleihen zu kaufen, können Sie Broker wie comdirect, flatex, Smartbroker oder DEGIRO nutzen.

Jetzt bei Smartbroker ab 0 € mit Anleihen handeln!

FAQ: Die wichtigsten Fragen zu Anleihen und Aktien im Überblick

Wir beantworten Ihnen nun kurz die wichtigsten Fragen rund um Anleihen und Aktien.

FAQ

Wie beeinflusst der Niedrigzins Anleihen?

Neu auf den Markt kommende Anleihen sind mit einem sehr niedrigen Zinskupon ausgestattet. Bei bereits umlaufenden Anleihen steigt durch das niedrige Zinsniveau der Kurs. Die Rendite für neu einsteigende Anleger bleibt dadurch niedrig.

Haben ETFs einen Anleihen-Anteil?

Manche ETFs bilden Anleiheindizes ab. Es gibt ETFs für Staats- und Unternehmensanleihen mit unterschiedlichen Laufzeiten.

Staats- oder Unternehmensanleihen – was bringt mehr?

Tendenziell sind die Renditen deutscher Unternehmensanleihen höher als die Renditen deutscher Staatsanleihen.

Welcher Anleiheanteil am Portfolio ist sinnvoll?

Dies hängt vom Zeithorizont und der Risikotoleranz ab. Je mehr Zeit und je mehr Risikotoleranz besteht, desto geringer sollte der Anleiheanteil sein.

Was ist der Unterschied zwischen einer Anleihe und einer Aktie?

Ein wesentlicher Unterschied zwischen einer Aktie und einer Anleihe besteht darin, dass Anleihekäufer*innen mit dem Kauf Gläubigerrechte erwerben, während sich Aktienkäufer*innen mit dem Aktienkauf Anteile am Unternehmen sichern. Ein anderer Unterschied ist, dass bei der Anleihe eine Rendite in Form der Anleihezinsen garantiert ist, während bei der Aktie auf eine Wertentwicklung spekuliert wird.

Was ist sicherer Anleihen oder Aktien?

Gegenüber Aktien sind Anleihen sicherer. Das gilt vor allem für Anleihen bonitätsstarker Emittenten. Anleger*innen erhalten fest vereinbarte Zinsen und bei Laufzeitende den Anleihebetrag erstattet. Aktien sind risikovolle Anlageprodukte, denn sie unterliegen Wertschwankungen und ein bestimmter Gewinn ist nicht garantiert.

Fazit

Anleihen bonitätsstarker Emittenten sind sichere Geldanlagen. Sie können sich auf Zins und Tilgung in aller Regel verlassen. Allerdings bieten Anleihen im aktuellen Marktumfeld nur sehr bescheidene Renditen. Die Renditen reichen häufig nicht aus, um Erträgen in Höhe der Inflationsrate zu erwirtschaften. Generell bieten Anleihen anders als Aktien keinen Inflationsschutz.

Die Kursschwankungen von Anleihen sind typischerweise geringer als diejenigen von Aktien. Im Fall einer Insolvenz sind Ihre Ansprüche als Gläubiger auf vorrangig vor denen eines Aktionärs (und dennoch oft verloren). Dafür besitzen Sie kein Stimmrecht und keinen Anspruch auf eine Beteiligung an Unternehmensgewinnen.

Für defensiv orientierte Anleger bzw. eine defensive Komponente im Portfolio sind Anleihen inzwischen die Regel. Wichtig ist dabei eine breite Diversifikation über verschiedene Laufzeiten und Emittenten hinweg. Diese lässt sich auch durch Anleihe-ETFs bewerkstelligen.