Warum Sie Aktien.net vertrauen können

Wir achten auf strenge redaktionelle Integrität – dieser Beitrag kann jedoch Hinweise auf Produkte unserer Partner enthalten. Hier finden Sie eine Erklärung, wie wir Geld verdienen.

Unsere Arbeitsweise

Investments

investiert

recherchiert

Analysen

Energie Aktien - Das Wichtigste in Kürze

- Energie Aktien gelten als riskant und sind nicht zuletzt von politischen Entwicklungen abhängig – trotzdem kann sich eine Investition lohnen.

- Wir schauen uns die Aktien im Energiesektor von Baker Hughes, Siemens Gamesa, Ormat Technologies, Williams Companies und NextEra Energy genauer an.

- Als verlässlichere Alternativen zu Einzelaktien nehmen wir die iShares Global Clean Energy, Lyxor New Energy UCITS ETF und iShares S&P 500 Energy Sector UCITS ETF unter die Lupe.

- Unsere SWOT-Analyse erörtert Stärken, Schwächen, Chancen und Risiken von Energie-Aktien.

- Wir beantworten außerdem die wichtigsten Fragen zu Investitionen in Energieaktien und stellen mögliche Alternativen vor.

So gehen Sie vor

- Informieren Sie sich über den aktuellen und künftigen Energiemarkt sowie über wichtige Akteure. Der Rohölpreis ist ein guter Indikator für den Energie-Sektor bzw. Energie Aktien.

- Schauen Sie sich fundamentale Kennzahlen von Aktienunternehmen aus dem Sektor Energie an. Wählen Sie Ihre persönlichen Favoriten unter globalen Energieversorgern und Energieproduzenten aus.

- Loggen Sie sich in Ihr Brokerkonto ein bzw. eröffnen Sie ein Depot bei Smartbroker. Jetzt können Sie Energie Aktien oder einen Energie ETF kaufen.

- Möchten Sie Energie Aktien traden, ist das eToro Depot unsere Empfehlung.

In Energie investieren - Das sind die Möglichkeiten

- Energie Aktien: Kaufen Sie Aktien von Unternehmen aus dem Energie-Sektor beim Broker.

- ETFs mit Schwerpunkt Energie: Energie ETFs bilden einen Aktien-/Energie-Index nach. Sie investieren in die im Index enthaltenen Aktien.

- CFDs auf Energie Aktien: Handeln Sie CFD-Kontrakte mit Hebel und spekulieren Sie auf Preisentwicklungen von Energie Aktien.

Inhaltsverzeichnis

- Unsere Arbeitsweise

- Energie Aktien - Das Wichtigste in Kürze

- So gehen Sie vor

- In Energie investieren - Das sind die Möglichkeiten

- Die besten Energie Aktien 2022

- Weitere Energie Aktien mit Potential 2022

- Die besten ETFs für (erneuerbare) Energie

- Weitere ETFs mit Fokus Energie / erneuerbare Energie

- Ebenfalls empfehlenswerte ETFs mit Fokus Energie / erneuerbare Energie

- Energie-Aktien und erneuerbare Energien: Ein Blick in die Zukunft

- Diese (erneuerbare) Energie-Aktien sollten Sie 2021 verfolgen

- Baker Hughes: Öldienstleister & Energiekonzern

- Siemens Gamesa: Führende Hersteller von Windkraftanlagen

- Ormat Technologies

- Williams Companies

- NextEra Energy: Kernkraft & saubere Energie

- SWOT-Analyse: Viele Faktoren bestimmen den Erfolg der Investition in (erneuerbare) Energie Aktien

- Die besten ETFs für (erneuerbare) Energie

- iShares Global Clean Energy

- LYXOR New Energy UCITS ETF

- iShares S&P 500 Energy Sector UCITS ETF USD (Acc)

- 3 Fragen und Antworten zum Thema Energie-Aktien und Erneuerbare-Energie-Aktien

- Spannende Alternativen zu Energieaktien

- FAQ - Die wichtigsten Antworten in unserer Zusammenfassung

- Fazit

Die besten Energie Aktien 2022

Baker Hughes Co

WKN: A2DUAY KGV: 1,32 ISIN: US05722G1004 DIV/R: 0.0269 Siemens Gamesa Renewable Energy S.A.

WKN: A0B5Z8 KGV: 22,87 ISIN: ES0143416115 DIV/R: 0 Ormat Technologies Inc

WKN: A0DK9X KGV: 5,23 ISIN: US6866881021 DIV/R: 0.0049 Williams Companies Inc

WKN: 855451 KGV: 1,59 ISIN: US9694571004 DIV/R: 0.0507 Nextera Energy Inc

WKN: A1CZ4H KGV: 2,02 ISIN: US65339F1012 DIV/R: 0.0216

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A2DUAY | US05722G1004 |

1,32 |

29.153 |

-0.0236%

|

0.0269 | |||

A0B5Z8 | ES0143416115 |

22,87 |

12.214 |

-0.1596%

|

0 | |||

A0DK9X | US6866881021 |

5,23 |

5.538 |

0.0927%

|

0.0049 | |||

855451 | US9694571004 |

1,59 |

40.863 |

0.1742%

|

0.0507 | |||

A1CZ4H | US65339F1012 |

2,02 |

156.588 |

0.193%

|

0.0216 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Weitere Energie Aktien mit Potential 2022

Siemens Energy AG

WKN: ENER6Y KGV: 0,00 ISIN: DE000ENER6Y0 DIV/R: 0.0085 TotalEnergies SE

WKN: 850727 KGV: 7,19 ISIN: FR0000120271 DIV/R: 0.0587 Clearway Energy Inc

WKN: A2N5TZ KGV: 6,12 ISIN: US18539C1053 DIV/R: 0.0446 Enphase Energy Inc

WKN: A1JC82 KGV: 1,95 ISIN: US29355A1079 DIV/R: 0 SMA Solar Technology AG

WKN: A0DJ6J KGV: 0,00 ISIN: DE000A0DJ6J9 DIV/R: 0 Nel ASA

WKN: A0B733 KGV: 0,00 ISIN: NO0010081235 DIV/R: 0 SFC Energy AG

WKN: 756857 KGV: 0,00 ISIN: DE0007568578 DIV/R: 0 ITM Power

WKN: A0B57L KGV: 0,00 ISIN: GB00B0130H42 DIV/R: 0 Uniper SE

WKN: UNSE01 KGV: -2,85 ISIN: DE000UNSE018 DIV/R: 0.0228 Norsk Hydro ASA

WKN: 851908 KGV: 0,00 ISIN: NO0005052605 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

ENER6Y | DE000ENER6Y0 |

0,00 |

8.803 |

-0.0351%

|

0.0085 | |||

850727 | FR0000120271 |

7,19 |

143.072 |

0.0907%

|

0.0587 | |||

A2N5TZ | US18539C1053 |

6,12 |

6.969 |

0.4404%

|

0.0446 | |||

A1JC82 | US29355A1079 |

1,95 |

38.390 |

0.1467%

|

0 | |||

A0DJ6J | DE000A0DJ6J9 |

0,00 |

1.789 |

-0.0485%

|

0 | |||

A0B733 | NO0010081235 |

0,00 |

1.985 |

-0.9217%

|

0 | |||

756857 | DE0007568578 |

0,00 |

330 |

-0.0151%

|

0 | |||

A0B57L | GB00B0130H42 |

0,00 |

529 |

0%

|

0 | |||

UNSE01 | DE000UNSE018 |

-2,85 |

1.139 |

-0.1327%

|

0.0228 | |||

851908 | NO0005052605 |

0,00 |

59 |

-0.6956%

|

0 | |||

Die besten ETFs für (erneuerbare) Energie

WKN: A0MW0M TER: 0.65% ISIN: IE00B1XNHC34 AUM: 5.284 Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF - Dist

WKN: LYX0CB TER: 0.60% ISIN: FR0010524777 AUM: 1.425

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A0MW0M | IE00B1XNHC34 | 0.65% |

5.284 |

☑️ 0.58%

|

-0.33% | |||

LYX0CB | FR0010524777 | 0.60% |

1.425 |

☑️ 0.24%

|

0.67% | |||

Weitere ETFs mit Fokus Energie / erneuerbare Energie

Lyxor S&P Europe Paris-Aligned Climate (EU PAB) (DR) UCITS ETF - Acc

WKN: LYX05K TER: 0.18% ISIN: LU2198884491 AUM: 67 Lyxor Green Bond ESG Screened (DR) UCITS ETF - Acc

WKN: LYX0X6 TER: 0.25% ISIN: LU1981859819 AUM: 142 Amundi MSCI World Energy UCITS ETF - EUR (C)

WKN: A2H57Y TER: 0.35% ISIN: LU1681046006 AUM: 86 Xtrackers MSCI World Energy UCITS ETF 1C

WKN: A113FF TER: 0.25% ISIN: IE00BM67HM91 AUM: 1.064

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX05K | LU2198884491 | 0.18% |

67 |

🔄

|

- | |||

LYX0X6 | LU1981859819 | 0.25% |

142 |

🔄

|

- | |||

A2H57Y | LU1681046006 | 0.35% |

86 |

🔄

|

0.47% | |||

A113FF | IE00BM67HM91 | 0.25% |

1.064 |

🔄

|

-0.22% | |||

Ebenfalls empfehlenswerte ETFs mit Fokus Energie / erneuerbare Energie

| Name / WKN |

|---|

| Invesco WilderHill Clean Energy ETF (PBW) A2JML6WKN kopiert |

Energie-Aktien und erneuerbare Energien: Ein Blick in die Zukunft

Energie-Aktien zählen zu den riskanteren Wertpapieren. Daher werden sie von vielen Privatanlegern gemieden. Allerdings können Energie-Aktien die Diversifikation erhöhen und sind so auch in konservativen Depots unter Umständen sehr gut aufgehoben. Eine besondere Rolle nehmen Aktien bei den erneuerbaren Energien ein.

Wir stellen spannende Energie-Aktien und ETF-Fonds vor und bereiten wichtige Informationen rund um das Thema verständlich in einer SWOT-Analyse auf, damit Sie entscheiden können, ob Sie in Energie-Aktien investieren möchten.

Ebenfalls empfehlenswert: Unsere Leitfäden zu Investmentideen für Autohandel Aktien & ETFs und auch Aktien und ETFs für Ladestationen für Elektrofahrzeuge.

Diese (erneuerbare) Energie-Aktien sollten Sie 2021 verfolgen

Baker Hughes: Öldienstleister & Energiekonzern

Baker Hughes Co

WKN: A2DUAY KGV: 1,32 ISIN: US05722G1004 DIV/R: 0.0269

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A2DUAY | US05722G1004 |

1,32 |

29.153 |

-0.0236%

|

0.0269 | |||

Dienste für die Erdölindustrie

Baker Hughes bietet fast alle Dienste, die Erdölunternehmen benötigen, wie zum Beispiel den Bereich „Bohren“, zu dem sowohl der Vertrieb von Bohreinsätzen und Bohrflüssigkeiten gehört als auch Bohrdienstleistungen. Pipeline-Services und Beratung sind ebenfalls im Angebot. Der Krieg in der Ukraine und die Abwendung von russischem Erdöl könnte Baker Hughes kurzfristig neue Aufträge bescheren. Langfristig aber muss das Unternehmen neue Einnahmequellen erschließen. Ob das gelingt, ist noch offen.Rückkehr in die Gewinnzone?

2020 und 2021 wurden mit Verlusten abgeschlossen. Eine Dividende wurde aber dennoch gezahlt, sie lag in den vergangenen Jahren konstant bei 0,68 Euro und damit die Dividendenrendite – je nach Aktienkurs – zwischen 2,5 und 3,5 Prozent. Für 2022 wird eine Rückkehr in die Gewinnzone angestrebt. Das Unternehmen rechnet mit 1 Euro Gewinn je Aktie. Würde der Kurs bei den rund 30 Euro bleiben (so war der Stand im Mai) oder weiter steigen, wäre die Aktie noch immer relativ teuer.Erholung nach hohen Kursverlusten

Von Mai 2019 bis Mai 2022 hat die Aktie rund 50 Prozent gewonnen. Allerdings nur, weil sie von 2017 bis 2020 so stark eingebrochen war. Von den Höchstkursen aus dem Jahr 2006 mit fast 60 Euro ist die Aktie weit entfernt.Hat die Firma eine Zukunft?

Wer die Aktie von Baker Hughes kauft, setzt auf zwei Entwicklungen: auf einen weiteren Anstieg der Gewinne und darauf, dass die Firma in den kommenden Jahren genug verdient, um neue Geschäftsfelder zu erschließen. Bohrtechniken werden bei der Förderung von warmem Wasser gebraucht und Pipelines können auch Wasserstoff transportieren. Aber der Umstieg kostet viel Geld und zunächst werden Aufträge verloren gehen. Hintergrund: Die Wurzeln des Unternehmens reichen zurück bis ins Jahr 1907 zur Gründung von Baker Oil Tools. 1987 fusioniert das Unternehmen mit der Hughes Tool Company, einem Spezialisten für Bohrköpfe. Durch zahlreiche Aufkäufe wurde die Angebotspalette über die Jahre verbreitert. Weltweit beschäftigt das Unternehmen mehr als 40.000 Mitarbeiter*innen. In Deutschland gibt es eine Niederlassung in Celle. Baker Hughes ist stark im Erdölgeschäft. Als Spezialist für Ausrüstung und Dienstleistungen kann das Unternehmen auch anderen Bereichen seine Dienste anbieten, doch es ist nicht sicher, ob das Unternehmen seine Umsätze halten kann. Dafür erscheint die Aktie zu teuer.Siemens Gamesa: Führende Hersteller von Windkraftanlagen

Siemens Gamesa Renewable Energy S.A.

WKN: A0B5Z8 KGV: 22,87 ISIN: ES0143416115 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0B5Z8 | ES0143416115 |

22,87 |

12.214 |

-0.1596%

|

0 | |||

Gewinne erste für 2024 geplant

Im Geschäftsjahr 2018/2019 gab es noch einen geringen Gewinn von 0,21 Euro je Aktie und 0,04 Euro Dividende. Doch schon im Folgejahr standen in der Bilanz 1,35 Euro Verlust, auch weil der Umsatz um rund 7 Prozent zurückgegangen war. Ursache für die Verluste waren auch hohe Abschreibungen, das Cash-Flow je Aktie war jeweils positiv und lag über einem Euro je Aktie. Auch für das Geschäftsjahr 2021 / 2022 wird beim Ertrag ein Minus von rund 0,90 Euro erwartet, erstmals auch ein negativer Cash-Flow. Das Minus soll im kommenden Geschäftsjahr auf Null reduziert und ein Jahr später in einen Gewinn umgewandelt werden.Hohe Volatilität

Der aktuelle Absturz ist für langjährige Anteilseigner*innen nichts Neues, denn die Aktie schwankte in der Vergangenheit stark. 2008 stand die Aktie schon einmal über 34 Euro und stürzte dann bis auf 1,01 Euro im Jahr 2012 ab. 2021 wurde dann das alte Hoch mit 38,89 Euro sogar übertroffen, bevor die Aktie erneut korrigierte. Wer in das Papier investiert, sollte weitere Ausschläge dieser Art erwarten.Produkt mit Zukunft

Windkraft hat nach den Schätzungen des Weltklimarates die beste CO2-Bilanz von allen Energieträgern. Elf Gramm Kohlendioxid (oder entsprechende Mengen anderer Treibhausgase) werden für eine Kilowattstunde Windstrom freigesetzt. Bei Kernkraft sind es zwölf Gramm, bei Wasser 24 und bei Solarstrom sogar 45 Gramm. Kohle kommt auf 820 Gramm CO2-Äquivalente. Im Gegensatz zu Solarstrom gibt es auch im Winter viel Windenergie. Vieles spricht für hohe Investitionen in Windkraft in den kommenden Jahren – und damit Chancen für Siemens Gamesa. Zumal 2021 die ersten vollständig wiederverwertbaren Rotorblätter vorgestellt wurden.Die Analysen

Die Mehrzahl der von uns verglichenen Analysen setzt die Aktie auf „kaufen“. Etwas weniger als die Hälfte rät zum Halten, lediglich Morgan Stanley rät, die Aktie unterzugewichten. Hintergrund: Siemens Gamesa Renewable Energy entstand 2017 aus der Fusion von Siemens Wind Power und dem spanischen Windanlagenhersteller Gamesa. Das Unternehmen unterhält Produktionsanlagen unter anderem in Deutschland, Spanien, Großbritannien und Marokko. Die Nachfrage nach Windkraftanlagen wird in den nächsten Jahren vermutlich stark wachsen. Davon könnte auch Siemens Gamesa profitieren. Die Kurskorrektur nach 2021 wäre dann sogar eine Chance. Allerdings macht die Firma noch immer Verluste.Ormat Technologies

Ormat Technologies Inc

WKN: A0DK9X KGV: 5,23 ISIN: US6866881021 DIV/R: 0.0049

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A0DK9X | US6866881021 |

5,23 |

5.538 |

0.0927%

|

0.0049 | |||

Strom aus Erdwärme

Vor allem die langjährige Erfahrung in der Gewinnung von Energie aus Erdwärme macht die Ormat Aktie attraktiv. Energie wird nicht nur zum Heizen verwendet, sondern vor allem zur Stromgewinnung. In den vergangenen Jahren hat sich Ormat hier einen technologischen Vorsprung erarbeitet, denn das Unternehmen vertreibt nicht nur Wärme und Strom, sondern plant, baut und betreibt die Anlagen auch selbst. Daneben ist das Unternehmen auch im Geschäft mit Solarstrom aktiv. Lediglich das Endkundengeschäft überlässt Ormat meist Partnern. Die Kunden sind regionale oder lokale Stromanbieter.Geschäft ist ausbaufähig

Rund 88 Prozent seines Umsatzes erzielt die Firma mit dem Verkauf von Strom. Lediglich acht Prozent entfallen auf den Verkauf von Anlagen zur Nutzung von Erdwärme an andere Unternehmen, weitere vier Prozent macht die Energiespeicherung aus. Bei der Energiespeicherung nutzt die Firma allerdings keine Erdwärme, sondern Batterien. Gerade die letzten beiden Standbeine könnten Wachstum bringen. Nicht alle Elektrizitätsunternehmen wollen die Stromproduktion aus der Hand geben. Ormat könnte für sie Geothermie-Kraftwerke erstellen. Und Stromspeicherung wird ein wichtigeres Thema, wenn immer mehr Strom aus schwankenden Quellen wie Wind und Sonne stammt.Stetige Gewinne, aber hohes KGV

Das Unternehmen hat in der Vergangenheit zuverlässig Gewinne erzielt. Allerdings lag das Kurs-Gewinn-Verhältnis im abgelaufenen Geschäftsjahr über 70. Auch in den kommenden Jahren wird der Gewinn vermutlich nicht so stark steigen, dass die Aktie wesentlich günstiger wird, solange der Kurs nicht einbricht. Die Aktie ist also teuer. Dafür gab es seit 2011 meistens zuverlässig Kursgewinne. Eine größere Korrektur gab es nur 2011, als die Aktie rund ein Drittel ihres Wertes verlor. Seitdem geht es aber wieder aufwärts. Hintergrund: Ormat Technologies ist ein US-Unternehmen aus Reno im Bundesstaat Nevada. Es betreibt Kraftwerke vor allem in den USA, aber auch auf allen anderen Kontinenten außer der Antarktis. Das Unternehmen ist in mehreren ökologischen Aktienindizes vertreten. Die Gewinnung von Strom aus Erdwärme hat Zukunft, aber die Aktie ist teuer.Williams Companies

Williams Companies Inc

WKN: 855451 KGV: 1,59 ISIN: US9694571004 DIV/R: 0.0507

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

855451 | US9694571004 |

1,59 |

40.863 |

0.1742%

|

0.0507 | |||

Kaum Kursveränderung seit 2007, dafür Dividende

In den vergangenen 15 Jahren hat sich der Kurs vor allem seitwärts bewegt. Vorausgegangen war ein Absturz der Aktie ab Mitte 2000 und eine Erholung von 2002 bis 2007. Allerdings zahlte die Firma für das Geschäftsjahr 2021 umgerechnet 1,58 Euro Dividende, was einer Dividendenrendite von 6,3 Prozent entsprach. In den Jahren zuvor war sie ähnlich hoch gewesen und auch für die Zukunft sind Werte von rund 5 Prozent geplant. Das liegt auch an der hohen Ausschüttungsquote. Die Gewinne pro Aktie lagen 2021 mit 1,19 Euro sogar unter der Dividende und mit einem Kurs-Gewinn-Verhältnis von rund 20 ist die Aktie keineswegs besonders preiswert.Profitiert die Aktie vom Ukraine-Krieg?

Weil die Firma vor allem in den USA Erdgas fördert, sind die Möglichkeiten russisches Gas zu ersetzen begrenzt. Doch mittelfristig könnte Williams Companies zumindest etwas profitieren. Die Firma stellt auch Flüssiggas her, das nach Europa exportiert werden könnte. Auch ein indirekter Effekt könnte die Nachfrage erhöhen: Wenn Gas vor allem in Deutschland knapp wird, könnten Firmen mit hohem Bedarf an Erdgas – etwa in der chemischen Industrie – stärker in den USA produzieren oder US-Unternehmen die europäische Konkurrenz unterbieten.Auch Erdgas wird ersetzt werden

Kurz- und mittelfristig profitiert Erdgas außerdem von der Energiewende, weil Gaskraftwerke kurzfristig Schwankungen bei Wind- und Solarstrom sowie der Nachfrage ausgleichen können. Langfristig wird aber auch Erdgas vermutlich ersetzt werden, beispielsweise durch Wasserstoff. Anleger*innen müssen sich fragen, ob die Aktie angesichts dieser Aussicht nicht zu teuer ist. Hintergrund: Williams Companies wurde 1908 in Tulsa, Oklahoma, gegründet. Die Unternehmen fördert Erdgas, betreibt Pipelines und verarbeitet Gas weiter, beispielsweise zu Flüssiggas. Für ein Unternehmen, dessen Geschäftsfeld in den kommenden Jahrzehnten wohl schrumpfen wird, ist die Aktie teuer. Allerdings könnten Energiewende und Ukraine-Krieg das Geschäft kurz- bis mittelfristig sogar beleben.NextEra Energy: Kernkraft & saubere Energie

Nextera Energy Inc

WKN: A1CZ4H KGV: 2,02 ISIN: US65339F1012 DIV/R: 0.0216

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1CZ4H | US65339F1012 |

2,02 |

156.588 |

0.193%

|

0.0216 | |||

Weniger CO2

NextEra Energy ist nach eigenen Angaben der größte Produzent von Wind- und Solarstrom. Außerdem betreibt das Unternehmen sieben Kernkraftwerke in den USA. Es produziert damit einen ungewöhnlich hohen Anteil seines Stroms bereits jetzt mit geringem Kohlendioxidausstoß. Und das, obwohl die USA kein Erneuerbare Energien Gesetz (EEG) haben. Auch beim Thema Stromspeicherung ist das Unternehmen aus Florida gut aufgestellt. Es ist aktuell Marktführer beim Thema Batteriespeicher. Damit schaffte es die Firma auf die Fortune-Liste 2021 der „Unternehmen, die die Welt verändern“ und erhielt den S&P Global Platts 2020 Energy Transition Award Führung in den Bereichen Umwelt, Soziales und Unternehmensführung.Attraktive Gewinne und Dividenden

Die Cashflow-Marge lag zuletzt bei rund 35 Prozent, in den Vorjahren sogar bei über 45 Prozent. Die meisten deutschen Stromversorger liegen unter 30 Prozent, in den Vorjahren lag dieser Wert bei vielen Firmen teilweise sogar unter 10 Prozent. Das Kurs-Gewinn-Verhältnis (KGV) ist mit voraussichtlich rund 25 im aktuellen Jahr 2022 zwar nicht niedrig, aber auch nicht ungewöhnlich hoch. Und die Dividendenrendite erreichte in den vergangenen Jahren meist mehr als 2 Prozent.Gut vorbereitet für die weltweite Energiewende

Nach wie vor betreibt NextEra Energy zwar auch konventionelle Kraftwerke, doch gegenüber den meisten Konkurrenten hat die Firma einen deutlichen Vorsprung. Attraktiv ist vor allem der CO2-arme Strom, die Tätigkeit als klassischer Versorger und als Stromproduzent und -händler. Hintergrund: NextEra Energy ist eine Holdinggesellschaft, zu der zahlreiche Unternehmen aus dem Bereich Stromversorgung, Stromherstellung und Stromhandel gehören. Hervorgegangen ist die Firma aus der 1925 gegründeten Florida Power & Light Company, einem regionalen Energieversorger und noch immer eines der wichtigsten Tochterunternehmen. NextEra Energy bietet eine attraktive Dividende und ist beim Übergang zu CO2-armem Strom weiter fortgeschritten als viele Konkurrenten. Noch gehören aber auch Gas- und Kohlekraftwerke zum Bestand, vor allem bei der Tochter Florida Power & Light Company.SWOT-Analyse: Viele Faktoren bestimmen den Erfolg der Investition in (erneuerbare) Energie Aktien

Stärken: Energiebedarf wächst

Einer der überzeugensten Gründe, in Energie Aktien zu investieren, ist so grundlegend wie banal: Energie wird immer gebraucht. Bei Stromversorgern haben Aktionäre über Jahre hinweg gute Dividenden verdient. Vom Schieferölboom haben dank sinkender Ölpreise eher die Verbraucher profitiert. Die traditionelle Energiewirtschaft soll in den kommenden Jahrzehnten auf nachhaltige Energie umgestellt werden. Die interessante Frage ist, in welche Art der Energie Sie investieren möchten: Heißt die Energie der Zukunft Wind, Sonne oder lohnt es sich, weiterhin auf herkömmlichen Quellen zu setzen?

Entwicklung der Anteile erneuerbarer Energien in Deutschland. (Quelle: AGEE-Stat | Umweltbundesamt)

Bereits im Jahr 2020 verzeichneten Börsen einen Solar- und Wasserstoff-Boom. Der Grund waren zahlreiche politische Programme, wie z.B. das Pariser Klimaabkommen, der European Green Deal oder das Infrastruktur-Paket für die USA von Joe Biden.

Viele Solar-Unternehmen sind hoch bewertet. Auch in anderen Energie Bereichen hat die Börse eine Zeitlang in die Zukunft geschaut. Neue, kurstreibende Informationen gibt es im Mai 2021 nicht. Das wirkliche Wachstum bei Wasserstoff Aktien oder erneuerbare Energien Aktien ist in einigen Jahren zu erwarten. Es wird viel in neue Technologien investiert, doch dauert eine Entwicklung in die Breite seine Zeit.

Solar- und Wasserstoff-Aktien mussten in den ersten fünf Monaten des Jahres 2021 Kursabschläge hinnehmen. Die Börsenbewertungen stimmen in vielen Fällen nicht mit den Unternehmensentwicklungen überein.

Der traditionelle Energie-Sektor (Erdöl- und Erdgas-Unternehmen) könnte für Investoren interessanter sein. Die Energie Aktien sind wesentlich niedriger bewertetet und versprechen für die kommenden Monate gute Rendite.

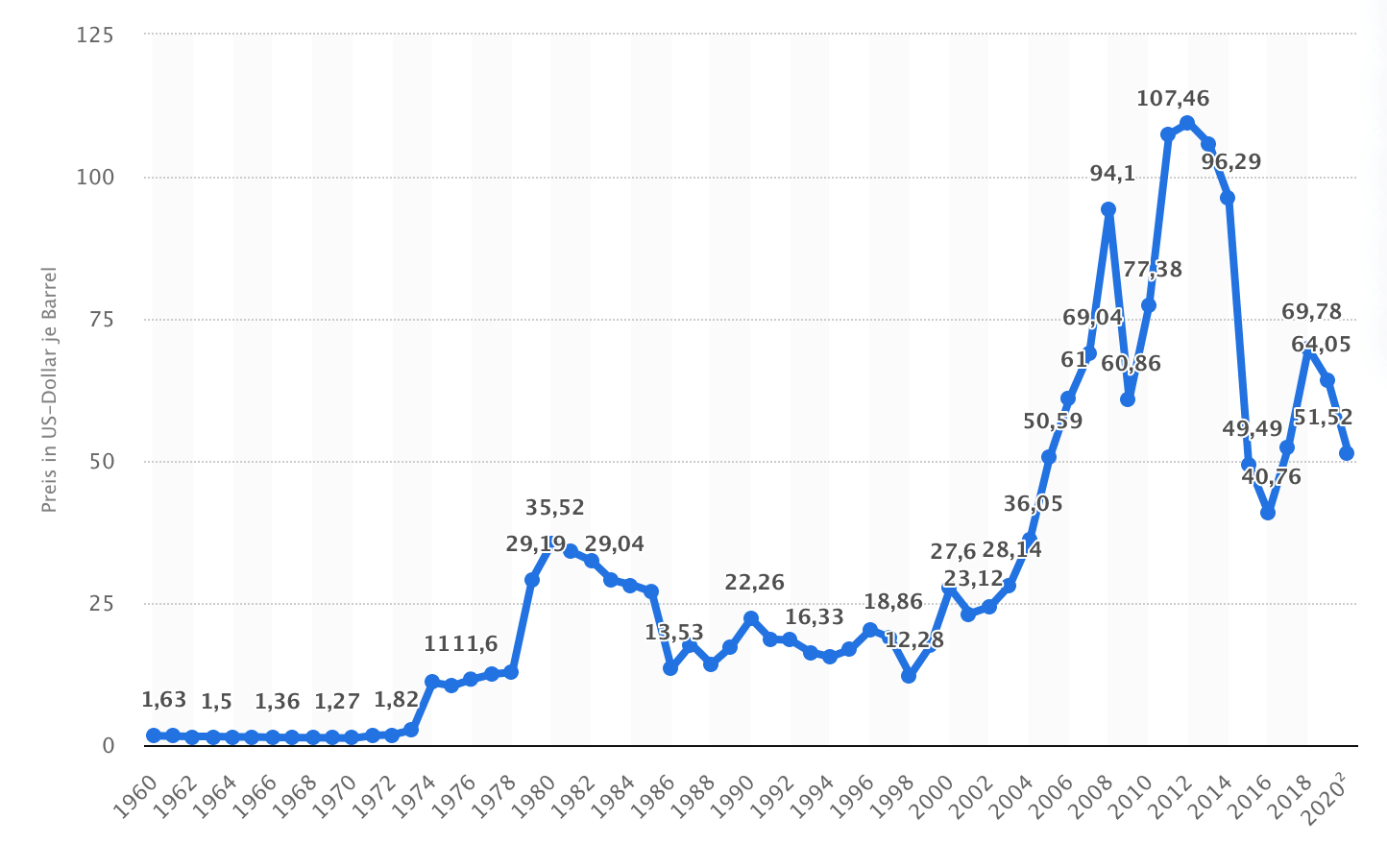

Nach einem Ölpreishoch in 2012 von 125 US-Dollar folgten Jahre fallender Ölpreise mit den Tiefpunkten 31 US-Dollar (Juni 2016) bzw. 22 US-Dollar (März 2020). In 2021 bewegen sich die Marktpreise für Öl um die 70 US-Dollar oder sogar 80 US-Dollar. Einige Analysten sehen das Kursziel für Brent Crude Oil bei 80 US-Dollar für das dritte Quartal 2021. Optimisten erachten sogar einen Ölpreis von 190 USD bis 2025 für wahrscheinlich.

Schwächen: Nicht allein Angebot und Nachfrage bestimmen Rohölpreis

Wie keine andere Branche werden Unternehmen und damit auch die Kurse der Aktien im Energiesektor häufig durch Umweltskandale erschüttert. Das wohl aussagekräftigste Beispiel ist der Ausstieg aus der Kernenergie nach Fukushima. Doch auch andere Unfälle wie gekenterte Öltanker sorgen dafür, dass die Kurse der Energiekonzerne regelmäßig einbrechen. In der Regel ist nicht nur der verantwortliche Konzern betroffen, sondern die Auswirkungen sind in der gesamten Branche spürbar.

Die Energie-Branche ist wie nur wenige andere Branchen globalen und inländischen Einflüssen ausgesetzt. Eine wesentliche Rolle spielen politische Entscheidungen, da die Regierungen vieler Länder versuchen, Umweltverschmutzung und Emissionen über Gesetze zu beeinflussen. Ebenso wichtig sind jedoch die politische Stabilität energiefördernder Länder sowie der Ölpreis.

Öl und Gas werden zum größten Teil in Ländern produziert, die als politisch instabil gelten. Krisen in den größeren ölfördernden Ländern sorgten deswegen in regelmäßigen Abständen für einen Anstieg des Ölpreises. Derzeit beinflusst vor allem die politische Situation im Iran und in Russland die Energiepreise.

Auch die wirtschaftliche Beziehung zwischen dem Nahen Osten und den westlichen Industrieländern ist nicht immer frei von Spannungen. Auch diese können sich auf den Ölpreis und somit auf Energie-Aktien auswirken.

Chancen: Viele Energie Aktien günstig bewertet

Der Energie-Sektor gehört im Mai 2021 zu den am günstigsten bewerteten Sektoren am Markt.

Die derzeit äußerst niedrige Bewertung des Energie-Sektors stößt aktuell auf mehrere ausgesprochen positive fundamentale Entwicklungen.

Die Corona-Krise hat weltweit das Wirtschaftswachstum gebremst oder verhindert.

Die wirtschaftliche Erholung in den kommenden Jahren wird in Asien, in den USA und auch in Europa stärker ausfallen. Die offensive Fiskal- und Geldpolitik der Zentralbanken und Regierungen dürfte sich (wenn auch zeitlich begrenzt) positiv auf den Konsum und die Investitionen auswirken.

In China ist eine nachhaltige konjunkturelle Erholung zu beobachten. Von der Konjunktur profitieren vor allem zyklische Aktien bzw. Value-Aktien, da jene Sektoren tendenziell sensibler auf das Wirtschaftswachstum reagieren.

Der Ölpreis hat mit seiner Volatilität einen starken Einfluss auf den Energiesektor. Das bedeutet gleichermaßen Risiko und Chance. (Quelle: de.statista.com)

Für den Erfolg von Energie Aktien spricht die Angebot-Nachfrage-Entwicklung. Die US-Öl-Produktion und Investitionsausgaben waren in den Jahren 2019 und 2020 am niedrigsten.

Das führt im Laufe der Wirtschaftserholung zu einer Angebotsverknappung bzw. Preissteigerungen bei Öl und Benzin. In Deutschland sind die Tankstellenpreise in den ersten Monaten von 2021 um 20 bis 35 Prozent gestiegen. Unternehmen aus dem Energie-Sektor profitieren davon.

Bis in das Jahr 2030 werden Erdöl und Erdgas die wichtigsten Energielieferanten bilden. Der Ausbau der erneuerbaren Energien dürfte sich nach 2030 exponentiell beschleunigen. Erneuerbare Energien bekommen somit die Hauptrolle im Energie-Mix.

Leseempfehlung: Die besten E Fuels Aktien und ETFs in 2025

Risiken: Veränderte politische Rahmenbedingungen

Je nach Blickwinkel bedeuten die bereits genannten Faktoren auch Risiken. Wer falsch antizipiert, kann unter Umständen viel Geld durch nicht vorhersehbare Ereignisse verlieren. Deshalb gilt die Energie-Branche auch als vergleichsweise risikoreich. Mit der Risikoanalyse von Aktiendepots beschäftigt sich ein eigenständiger Ratgeberartikel.

Als besonders risikoreiche Anlage gelten vor allem Produzenten von Schieferöl. Dies hat unterschiedliche Gründe. Zum einen ist Fracking in den meisten Staaten höchstumstritten. Kritiker befürchten bedeutende Umweltschäden, die Milliardenkosten zur Folge haben könnten.

Ein weiterer bedenklicher Faktor ist jedoch der hohe Fremdkapitalanteil der meisten Unternehmen, die in den USA Schieferöl fördern. Ohnehin handelt es sich in der Regel eher um kleinere Firmen, die sich zu einem großen Teil über Anleihen finanzieren. Durch den Preiskampf mit den OPEC-Ländern konnten viele der Unternehmen jedoch nicht kostendeckend produzieren. Ein gutes Dutzend musste Insolvenz anmelden. Auch bei anderen Ölförderern wird gemunkelt, dass sie gerade genug einnehmen, um die Zinsen zu begleichen.

Von einer nachhaltigen Unternehmensstruktur kann also bei vielen Firmen keine Rede sein. Ein weiteres Problem ist der Verdacht, dass einige Firmen die erschlossenen Reserven als deutlich umfangreicher angegeben haben, als dies tatsächlich der Fall ist, um Geldgeber von Investitionen zu überzeugen.

Zudem ist Schieferölförderung nach wie vor teuer und die erschlossenen Bestände bieten in der Regel nicht allzu große Volumina. Die Schieferöl-Unternehmen müssen also dauerhaft Investitionen tätigen, um überhaupt weiter fördern zu können. Zusammen mit der Tatsache, dass die Gelder hierfür in der Regel aus Anleihen oder Krediten stammen, ergibt sich bei vielen Firmen eine bedenkliche Kapitalstruktur. Sie sind deswegen hochriskant und für die meisten Privatanleger ungeeignet.

Bei der Investition sollten Anleger also genau hinschauen, welche Geschäftsbereiche von den jeweiligen Unternehmen abgedeckt sind. Von Schieferöl-Anlagen raten wir ab. Das Gute: Die Gewinnung des Öls ist bei weitem nicht bei allen Unternehmen im Portfolio.

Ergebnis der SWOT-Analyse

Erneuerbare Energien spielen eine immer größere Rolle auf dem Energiemarkt der Gegenwart. Bis nachhaltige und regenerative Energien den Energiemix bestimmen, wird noch einige Zeit vergehen. Nach 2030 sollen erneuerbare Energien die wichtigste Energiequelle bilden. Prognosen der OPEC zu Folge wird Öl bis 2045 den größten Anteil am Energiemix behalten.

Der Energie-Sektor ist für Anleger kurz- bis mittelfristig interessant. Die niedrige Bewertung von Energieaktien und das erwartete starke Wirtschaftswachstum in den kommenden Jahren sind Voraussetzungen dafür, dass sich das Investieren in Energie Unternehmen auszahlen wird. Deutliche Zeichen hierfür sind die 2021 stark steigenden Öl- und Benzinpreise an den Tankstellen.

Langfristig orientierte Anleger müssen einen Kauf von Energie Aktien nicht überstürzen. Traditionelle Energieunternehmen wie erneuerbare Energie Gesellschaften müssen erst unter Beweis stellen, dass man mit ihnen in der Zukunft rechnen sollte.

Für die Risikostreuung im eigenen Depot kann sich eine Investition in Energie Aktien durchaus lohnen. Dafür sind gerade ETFs geeignet. Und die erneuerbaren Energien befinden sich immer noch auf einem aufsteigenden Ast – ein Ende der Tendenz ist nicht absehbar.

Die besten ETFs für (erneuerbare) Energie

Wer auf ETFs als risikoärmere Alternative zu einzelnen Wertpapieren setzen möchte, findet im Bereich Energie einige spannende Fonds. Vor allem die ETFs der erneuerbaren Energien gewinnen an Bedeutung. Entsprechend gibt es speziell dort einige Kandidaten, die Sie als Anleger in Betracht ziehen können.

Übrigens: Die Green Energy ETFs erhalten häufig Wasserstoff-Aktien. Wer sowieso in diesem Bereich investieren will, kann das mit diesen Zertifikaten also tun.

Diese Wertpapiere haben einen Fokus auf (erneuerbare) Energie, können somit auf eine solide Entwicklung und akzeptable Kosten verweisen:

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A0MW0M | IE00B1XNHC34 | 0.65% |

5.284 |

☑️ 0.58%

|

-0.33% | |||

Der Kurs des Fonds steigt trotz der aktuellen Krisensituation seit einem Jahr. Den Höchstpunkt von 2007 konnte er jedoch nie wieder erreichen. 2012 ist der Kurs sogar um rund 85 Prozent gesunken. Bezogen auf den Auflagezeitpunkt ergibt sich für den ETF ein Minus von 30 Prozent. Seit fünf Jahren geht es jedoch langsam wieder bergauf. Die Gesamtkostenquote (TER) liegt bei 0,65 Prozent. (Stand: 05/2021)

| Wertzuwachs in den letzten 5 Jahren | 164,42 % |

| Fondsgröße | 4,3 Mrd. € |

| Produktstruktur | Physisch |

| Gewinnverwendung | Ausschüttend |

| Gesamtkostenquote (TER) | 0,65 % |

Besonders günstige Konditionen erhalten Sie, wenn Sie bei Smartbroker in den Fonds investieren.

LYXOR New Energy UCITS ETF

Lyxor MSCI New Energy ESG Filtered (DR) UCITS ETF - Dist

WKN: LYX0CB TER: 0.60% ISIN: FR0010524777 AUM: 1.425

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

LYX0CB | FR0010524777 | 0.60% |

1.425 |

☑️ 0.24%

|

0.67% | |||

Der LYXOR New Energy UCITS ETF ist ebenfalls ein Renewable-Energy-ETF. Indem er den World Alternative Energy Index nachbildet, fließen verschiedene Energieträger in ihn ein. Enthalten sind zum Beispiel Wasserstoff-, Brennstoffzellen- oder Windkraftaktien.

Dank seiner Konzeption als Indexfonds sind die Gebühren von 0,60 Prozent vergleichsweise gering. Der Fonds konnte in den vergangenen Jahren um rund 50 Prozent zulegen. Beim 5-Jahres-Vergleich profitiert er allerdings davon, dass Ende 2012 ein Tiefkurs erreicht wurde. Seit seinem Start 2008 verlor er damals fast 70 Prozent seines Wertes.

Somit notierte er Anfang 2019 immer noch rund 40 Prozent unter dem Startkurs. Trotz des durch die Wirtschaftskrise bedingten Ausschlags nach unten zeigt die langfristige Tendenz wieder nach oben. Die letzten 12 Monate brachten ein Kursplus von 78 Prozent. (Stand: 05/2021)

| Wertzuwachs in den letzten 5 Jahren | 140,30 % |

| Fondsgröße | 1,08 Mrd. € |

| Produktstruktur | Synthetisch |

| Gewinnverwendung | Ausschüttend |

| Gesamtkostenquote (TER) | 0,60 % |

Wenn Sie in den Clean-Energy-ETF investieren möchten, erhalten Sie diesen zu besonders günstigen Konditionen bei Smartbroker. Bei dem Broker kann in den ETF über einen Sparplan Geld angelegt werden.

| WKN | ISIN | TER | AUM | A/T | TD | |||

|---|---|---|---|---|---|---|---|---|

A0MW0M | IE00B1XNHC34 | 0.65% |

5.284 |

☑️ 0.58%

|

-0.33% | |||

Der iShares S&P 500 Energy Sector UCITS ETF bildet die Unternehmen aus dem US-Energiesektor ab, wie er im sogenannten Global Industry Classification Standard (GICS) definiert ist.

Seit Auflage ist der Energie-Fonds jährlich um 3,44 Prozent gesunken. Interessant ist aber Folgendes: Im April 2020 ist der Kurs um satte 16,43 Prozent gestiegen. Für die letzten 12 Monate beträgt das Kursplus 23,43 Prozent. Sollte die Ölnachfrage wie erwartet weiter steigen, dürfte auch der Fondskurs profitieren.

Die Gebühren, die dem ETF jährlich entnommen werden, liegen bei 0,15 Prozent. Übrigens enthält der Fonds auch die Aktien des weiter oben behandelten Unternehmens Williams Companies.

| Wertzuwachs in den letzten 5 Jahren | -16,30 % |

| Fondsgröße | 740 Mio. € |

| Produktstruktur | Physisch |

| Gewinnverwendung | Thesaurierend |

| Gesamtkostenquote (TER) | 0,15 % |

Zu besonders günstigen Konditionen erhalten Sie als Anleger den ETF für nachhaltige Energie ING, Trade Republik oder Smartbroker.

3 Fragen und Antworten zum Thema Energie-Aktien und Erneuerbare-Energie-Aktien

Wie sinnvoll ist ein Investment-Fokus auf Erneuerbare-Energie-Aktien?

Erneuerbare Energien sind fast eine eigene Branche, die teilweise anderen Einflüssen unterliegt und immer noch Trendthema ist. Nachhaltige Investments sind immer gefragter und gerade Firmen, die sich auf Energiegewinnung aus regenerativen Ressourcen konzentrieren oder die entsprechende Technologie hierfür entwickeln, sind für viele Anleger interessant.

Zu den Möglichkeiten, regenerative Energien zu nutzen, zählen:

- Windenenergie

- Solarenergie

- Biogasanlagen

- Blockheizkraftwerke

Darüber hinaus sind auch noch weitere Technologien eng mit regenerativen Energien verbunden. Zu ihnen zählen beispielsweise Passivhäuser und andere Green-Tech-Unternehmen.

Der Trend innerhalb Deutschlands zu erneuerbaren Energien ist trotz eingeschränktem EEG-Gesetz deutlich spürbar. Im Jahr 2015 nutzen deutsche Haushalte so viel Öko-Strom wie nie zuvor.

Allerdings sind Umweltschutz und regenerative Energien nicht in allen Ländern wichtige Themen. Dementsprechend eingeschränkt ist das Export- und somit auch Wachstumspotenzial vieler Unternehmen. Wie sich dies in den nächsten Jahren entwickeln wird, ist völlig unklar. Dies liegt auch daran, dass Ereignisse wie Fukushima den Fokus verstärkt auf Alternativen zur herkömmlichen Energiegewinnung legen, die Relevanz im Laufe der Zeit jedoch wieder abnimmt. Dennoch zeigen Indizes wie der Öko-Dax eine insgesamt positive Entwicklung.

Zudem sind Wertpapiere im Bereich der regenerativen Energien wie kaum eine andere Branche von Politik und aktuellen Ereignissen bestimmt und dementsprechend volatil. Wer in regenerative Energien investieren möchte, benötigt deswegen im Vergleich zu anderen Branchen relativ starke Nerven, kann jedoch auch von einem hohen Wachstumspotential profitieren.

Aktien für erneuerbare Energien gelten als zukunftsträchtiges Investment, allerdings ist bislang nicht abzusehen, wie relevant Umweltschutz in Zukunft im Ausland sein wird.

Was sind die größten Herausforderungen für die klassischen Energiekonzerne?

Vor allem die Emissionsreichen und nicht nachwachsenden Energiequellen werden in Zukunft zur Herausforderung. Es wird daher sogar erforscht, wie die Vorgänge, die zum Entstehen von Öl führen, künstlich nachgebildet werden können. Würde dies gelingen, wäre auch Öl eine erneuerbare Ressource. Selbst dann wäre allerdings die Emission, die bei der Nutzung von Öl entsteht, nach wie vor ein Problem. Wer sich dennoch darüber informieren möchte, wie man aktuell noch am besten in Öl investieren kann, liest am besten unseren Ratgeberartikel zu den besten Öl-ETFs.

Auch Atomenergie ist seit Jahrzehnten in der Kritik und viele Staaten beauftragen die Energiekonzerne mit den langfristigen Entsorgungskosten von Atomabfall. Klimaschutz wird für viele zu einem wichtigen Thema und die Politik reagiert darauf zwar halbherzig, für Energiekonzerne wird die Luft dennoch dünner. Es ist nicht davon auszugehen, dass Ölnutzung im bisherigen Ausmaß als erstrebenswert gelten wird.

Stattdessen ist wahrscheinlich, dass die Politik der westlichen Länder erneuerbare Energien begünstigen wird. Nur die Konzerne, die es schaffen, sich darauf ausreichend umzustellen, werden auch in Zukunft Energie-Aktien mit aussichtsreichen Wachstumschancen bieten können.

Aktien für Erneuerbare Energien? Diese Quellen wachsen derzeit am stärksten

Viele Länder bauen derzeit vor allem die erneuerbaren bzw. regenerativen Energien stark aus. Neben klassischen Quellen wie Wasserkraft und Bioenergie gewannen zu Beginn des Jahrhunderts vor allem Windenergie-Aktien an Bedeutung und wuchsen schnell an; auch Sonnenenergie immer wichtiger.

2013 hatte der Kapazitätszuwachs der Photovoltaik, also der aus Sonne gewonnenen Energie, aber erstmals den Zuwachs der aus Windkraft gewonnenen Energie überholt. 2015 gab es dann den größten Anstieg von erneuerbaren Energien in einem Jahr. Etwa 147 Gigawatt wurden neu installiert. Den größten Zuwachs verzeichnete dabei die Windenergie, gefolgt von Photovoltaik und Wasserkraft.

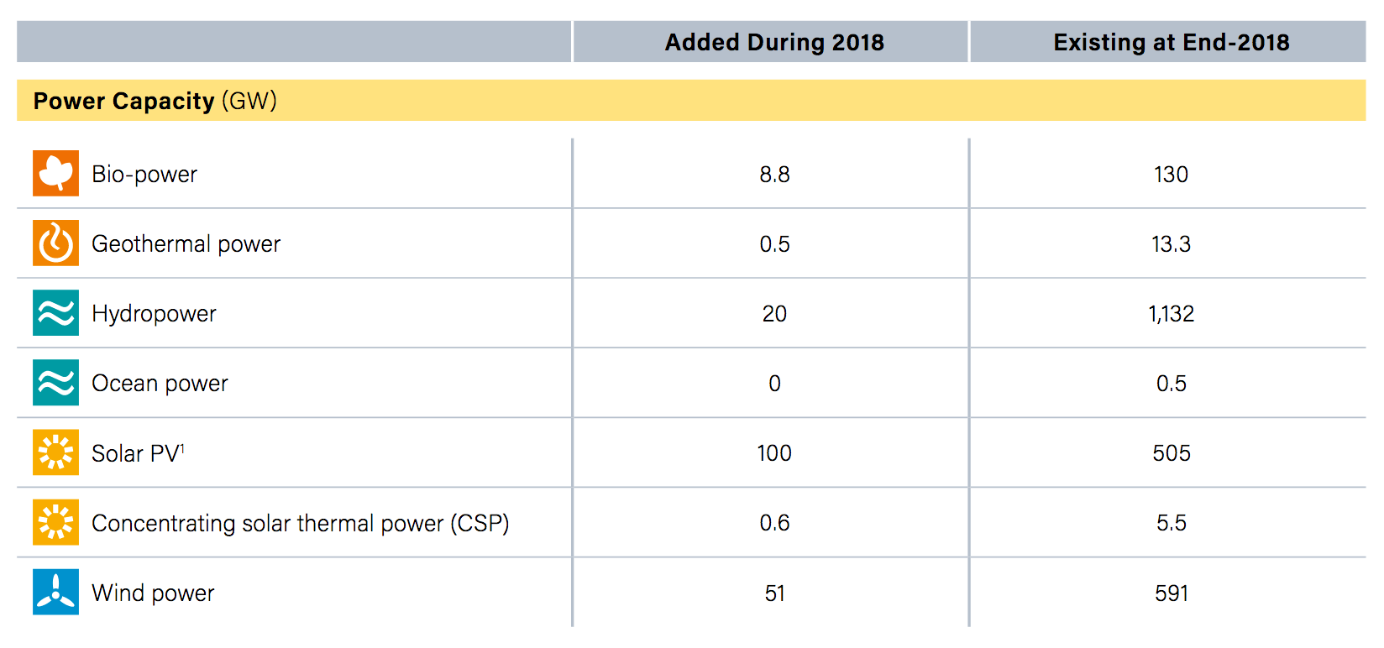

Energiequellen der Zukunft: Am stärksten wachsen Sonnen- und Windkraft. (Quelle: Global Status Report)

Im aktuellen Global Status Report zu erneuerbaren Energien ist das Wachstum der einzelnen Quellen im abgeschlossenen Jahr 2018 dargestellt. Die Tabelle zeigt: Die Kapazität von Energie aus Sonnenkraft ist weltweit um 100,06 Gigawatt gestiegen, die von Windenergie um 51 Gigawatt. In der rechten Spalte zeigt sich die gesamte Menge an Kapazitäten erneuerbarer Energien.

Spannende Alternativen zu Energieaktien

Wenn Sie in Rohstoff-Aktien investieren möchten, finden Sie nicht nur Aktien aus dem Energie-Sektor, sondern auch reichlich Alternativen. Dazu gehören Gold- oder Wasserstoff-Aktien, die wir in diesem Artikel bis dato nur am Rande behandelt haben.

Gold – eine lohnende Investition?

Ein Gold-ETF hat viele Vorteile: Es bietet sich zum Beispiel an, um ein breit gestreutes Aktien- oder ETF-Depot abzusichern. Die ETFs haben dabei den Vorteil, dass sie an jeder Börse handelbar sind und Anleger sie fast über jeden Wertpapierbroker kaufen können. Eine Alternative bietet die Investition in Goldminen. Der Goldpreis ist in den vergangenen Jahrzehnten mehrfach gestiegen, allerding auch längere Zeit gefallen. In unserem Artikel haben wir eine genauere Analyse der Entwicklung des Goldpreises vorgenommen.

Wasserstoff: Corona-Krise als Chance?

Seit wir vor einem Jahr mehrere Wasserstoffaktien vorgestellt haben, sind einige von diesen um mehr als 300 Prozent gestiegen. Die von Covid-19 beeinträchtigte Wirtschaftskrise hat Wasserstoffaktien aber besonders getroffen.

Fraglich ist, ob jetzt die richtige Gelegenheit zum Einstieg ist. Gute Argumente haben sowohl Befürworter sowie Gegner der These. Klar ist, dass die Bundesregierung Wasserstoff verstärkt subventionieren möchte. Das würde der Industrie vermutlich einen Schub geben.

In Energie investieren oder Energie Aktien traden

Als Anleger haben Sie die Wahl, ob Sie in Aktien von Energieunternehmen investieren oder als CFD-Finanzinstrument handeln möchten. Bei einem erfolgreichen CFD-Trade können Sie mit kleinem Kapital kurzfristig Gewinne realisieren.

Für das Trading von Energie Aktien und anderen Assets empfehlen wir ein Brokerdepot bei eToro. Der Anbieter ist für seine zuverlässige Brokerplattform.

CFDs auf Energie Aktien profitieren von steigenden und fallenden Entwicklungen bei Energie Aktien. Alternativ können Sie CFDs auf Rohöl traden. Rohöl wird an den Weltmärkten täglich stark gehandelt. Eine hohe Volatilität ist für kurzfristig orientierte Anleger ideal. Aktien-CFDs sind risikovolle Instrumente, die erfahrenen Händlern vorbehalten bleiben sollten.

FAQ - Die wichtigsten Antworten in unserer Zusammenfassung

Sollte ich mein Investment auf erneuerbare Energien fokussieren?

Für deutsche Anbieter ergibt dies unter Umständen Sinn, aber nicht jedes Land nutzt erneuerbare Energien im gleichen Umfang. Die Entwicklung von Energie-Aktien ist stark von Politik und aktuellen Ereignissen bestimmt. Dies ist bei der Entscheidung über einen möglichen Investment-Fokus auf Aktien von erneuerbaren Energien zu beachten.

Was sind die derzeitigen Herausforderungen für klassische Energie-Konzerne?

Erneuerbare Energie wird immer wichtiger und könnte etablierte Unternehmen daher in eine Krise stürzen.

In welche erneuerbaren Energien sollte ich investieren?

Wasserkraft und Bioenergie wachsen derzeit stark, aber auch Wind- und Sonnenenergie sind mögliche Aktien, in die Sie investieren können. Besonders die Energiegewinnung aus Sonnenenergie erlebt ein starkes Wachstum.

Welche Arten von erneuerbaren Energien gibt es?

Zu den Arten an Erneuerbaren Energiequellen werden gezählt: Windenergie, Solarenergie (Photovoltaik), Biomasse, Wasserkraft und Erdwärme.

Was ist die beste erneuerbare Energie?

Die Windkraft ist in Deutschland laut Umweltbundesamt mit einem Anteil von 41,3 Prozent Onshore und 10,9 Prozent Offshore in 2020 die führende erneuerbare Energiequelle zur Erzeugung von Stromer. Es folgen Photovoltaik und Biomasse mit jeweils 20 Prozent.

Fazit

- Ein Investment in Energie Aktien kann für viele Privatanleger eine lohnende Geldanlage sein. Zwar ist die Branche wie kaum eine andere von politischen Entscheidungen abhängig und durch Umweltkatastrophen und sinkende Ölpreise sehr volatil. Trotzdem handelt es sich bei vielen Wertpapieren der größeren Konzerne um eine sinnvolle und nicht zu riskante Möglichkeit der Risikostreuung.

- Mit Energie Aktien können Sie sich an der Energieversorgung der Zukunft beteiligen. Erneuerbare Energien werden in absehbarer Zeit den Energiemix bestimmen. Setzen Sie dabei auf globale Energieversorger und Energieproduzenten, denn diese können die Anforderungen am ehesten umsetzen.

- Mit Aktien in erneuerbare Energien investieren wird sich auf lange Sicht lohnen, wenn Sie Geld in einen Energie ETF anlegen. Anlagerisiken sind breiter gestreut als bei einer Einzelaktie.

- Energierohstoffe werden an Weltbörsen täglich stark gehandelt. Daher eignen sie sich alternativ sehr gut zum Spekulieren als CFD.

Baker Hughes Co

Baker Hughes Co  Siemens Gamesa Renewable Energy S.A.

Siemens Gamesa Renewable Energy S.A.  Ormat Technologies Inc

Ormat Technologies Inc  Williams Companies Inc

Williams Companies Inc  Nextera Energy Inc

Nextera Energy Inc

TotalEnergies SE

TotalEnergies SE  Enphase Energy Inc

Enphase Energy Inc  SMA Solar Technology AG

SMA Solar Technology AG  Nel ASA

Nel ASA  SFC Energy AG

SFC Energy AG  ITM Power

ITM Power  Uniper SE

Uniper SE