Warum Sie Aktien.net vertrauen können

Wir achten auf strenge redaktionelle Integrität – dieser Beitrag kann jedoch Hinweise auf Produkte unserer Partner enthalten. Hier finden Sie eine Erklärung, wie wir Geld verdienen.

Unsere Arbeitsweise

Investments

investiert

recherchiert

Analysen

Überbewertete Aktien - Das Wichtigste in Kürze

- Ein häufiges Börsen-Phänomen ist die Überbewertung von Aktien und Märkten. Wir beantworten die Frage „Was bedeutet Überbewertung?“

- Überbewertete Aktien lassen sich mit der Fundamentalanalyse erkennen. Bei der Fundamentalanalyse helfen Indikatoren wie KGV oder Dividendenrendite.

- Der Börsenwert vieler US-Tech-Aktien hat sich rasant entwickelt und ist mittlerweile höher als der Wert vieler renommierter Aktienunternehmen. Mit Chancen und Risiken von überbewerteten Aktien beschäftigen wir uns in der SWOT Analyse.

- Für Investoren gibt es verschiedene Optionen, sich gegen fallende Kurse abzusichern. Wir klären, wie Sie günstiger handeln und von einem Depotumzug profitieren.

- Shortselling mit CFDs nutzen erfahrene Trader als Handelsstrategie für überbewertete Aktien.

Überbewertete Aktien - So gehen Sie vor

- Vor dem Kauf einer Aktie sollten Sie sich mit den Unternehmenskennzahlen vertraut machen. Das gilt auch für Aktien im Bestand, die regelmäßig auf den Prüfstand gehören.

- Prüfen und bewerten Sie bei der Fundamentalanalyse eine potenzielle Aktie auf eine mögliche Überbewertung.

- Wägen Sie Chancen und Risiken ab. Wählen Sie eine Strategie zur Absicherung gegen fallende Kurse.

- Ist Ihnen als Kleinanleger bzw. Kleinanlegerin eine Aktie zu teuer, dann investieren Sie lieber in Aktienbruchstücke.

- Erfahrene Anleger*innen haben Sie die Möglichkeit, beim CFD-Broker Leerverkäufe mit Aktien-CFDs zu betreiben.

Inhaltsverzeichnis

- Unsere Arbeitsweise

- Überbewertete Aktien - Das Wichtigste in Kürze

- Überbewertete Aktien - So gehen Sie vor

- Überbewertete Aktien 2022: Trend-Aktien im Fokus der Anleger (KGV 50-100)

- Was bedeutet Überbewertung?

- Überbewertete Aktien Liste: 10 Aktien mit hohem KGV 100+

- Die fünf wichtigsten Indikatoren

- 5 überbewertete Aktien in der Kurzanalyse

- Plug Power

- Uber

- Tesla

- Hermès International

- Netflix

- Überbewertete Aktien in der SWOT Analyse

- Überbewertete Aktien: Optionen für investierte Anleger

- Shortselling mit CFDs – Handelsstrategie für überbewertete Aktien

- FAQ: Ihre Fragen und unsere Antworten rund um überbewertete Aktien

- Fazit

An der Börse wird bekanntlich die Zukunft gehandelt. Gern wird in Trends investiert, was zu schnell ansteigenden Aktienkursen führt. Das gilt besonders für jene Titel, denen Analysten eine goldene Zukunft voraussagen. Natürlich gibt es auch Aktien, die einen hohen Kaufkurs in der Zukunft nicht rechtfertigen werden. Grundsätzlich können Anleger*innen mit überbewerteten Aktien Geld verdienen. Wir stellen Ihnen 5 Trend-Aktien im Fokus der Anleger*innen vor.

Überbewertete Aktien 2022: Trend-Aktien im Fokus der Anleger (KGV 50-100)

Plug Power Inc

WKN: A1JA81 KGV: -0,27 ISIN: US72919P2020 DIV/R: 0 Apple Inc

WKN: 865985 KGV: 2,91 ISIN: US0378331005 DIV/R: 0.0066 Tesla Inc

WKN: A1CX3T KGV: 1,76 ISIN: US88160R1014 DIV/R: 0 Amazon.com Inc

WKN: 906866 KGV: 4,43 ISIN: US0231351067 DIV/R: 0 Netflix Inc

WKN: 552484 KGV: 1,91 ISIN: US64110L1061 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1JA81 | US72919P2020 |

-0,27 |

8.568 |

-1.0526%

|

0 | |||

865985 | US0378331005 |

2,91 |

2.201.363 |

0.2531%

|

0.0066 | |||

A1CX3T | US88160R1014 |

1,76 |

655.138 |

0.1495%

|

0 | |||

906866 | US0231351067 |

4,43 |

928.151 |

0.0226%

|

0 | |||

552484 | US64110L1061 |

1,91 |

116.057 |

0.1603%

|

0 | |||

Auf der Suche nach dem passenden Depotanbieter? Aktien.net empfiehlt:

Überbewertete Aktien sind in Zeiten boomende Aktienmärkte Börsen nicht ungewöhnlich. Die Kombination Liquidität am Markt und optimistische Anleger*innen sorgen für stark steigende Aktienkurse. Dadurch schnellt die Marktkapitalisierung der betreffenden Unternehmen in die Höhe. Das Risiko besteht in einer folgenden Kurskorrektur. Mit Shortselling mit CFDs können Anleger von einer Kurskorrektur überbewerteter Aktien profitieren.

Überbewerteten Aktien auszuweichen, kann den Erfolg bei der Geldanlage sichern. Anleger*innen müssen nur lernen, wie man die Anzeichen einer überbewerteten Aktie erkennt. Eine Unternehmensbilanz ist ein gutes Hilfsmittel, wenn es um das Beobachten überbewerteter Aktien geht.

In der Vergangenheit hat so manche überbewertete Aktie gezeigt, dass die Erwartungen nicht überzogen waren. Günstige und teure Aktien haben ihren Börsenwert enorm gesteigert. Ähnliches wird bei den derzeit besonders innovativen Unternehmen passieren, da diese über hohes Marktpotenzial verfügen, aber erst in Zukunft reale bzw. größere Gewinne am Markt erzielen.

Was bedeutet Überbewertung?

Der Begriff „Überbewertung“ bedeutet, dass der Kurs eines Unternehmens in Relation zum eigentlichen Wert zu hoch ist. Das Gegenstück dazu ist die Unterbewertung. Wenn bei zwei Unternehmen mit der genau gleichen Wirtschaftskraft und den genau gleichen Zukunftsaussichten die Aktien des einen deutlich teurer sind als die des anderen, ist das höher bewertete Unternehmen überbewertet und das Unternehmen mit dem niedrigeren Börsenwert unterbewertet.

In der Praxis gibt es allerdings keine zwei exakt gleichen Unternehmen. Der Streaming-Dienstleister Netflix ist beim Umsatz und Gewinn deutlich höher bewertet als das Medienunternehmen ViacomCBS oder die deutsche ProSiebenSat.1 Gruppe und zahlt im Gegensatz zu den beiden Konkurrenten keine Dividende. Allerdings sind die Zukunftsaussichten des Streaming-Dienstleisters besser als die von ViacomCBS oder ProSiebenSat.1.

Um unter- und überbewertete Aktien zu finden, betrachten erfahrene Anleger*innen deshalb nicht nur den sogenannten „inneren Wert“ der Aktie, sondern bewerten auch dessen Geschäftsmodell. Der Begriff des inneren Wertes wurde vom Value Investment geprägt. Er beschreibt, wie wertvoll das Unternehmen ist, das hinter der Aktie steckt und umfasst dabei unter anderem:

- Stabilität der Finanzlage

- Schulden im Verhältnis zu den Einnahmen

- Aktuelle Bilanz

- Wachstumsprognosen

- Zu erwartende Umsatzsteigerungen

- Wegbrechende Märkte

- Kompetentes Management und qualifizierter Mitarbeiterstamm

Immer dann, wenn der innere Wert sich vom Aktienkurs (bzw. von der Marktkapitalisierung) deutlich unterscheidet, sind Aktien entweder über- oder unterbewertet. Das trifft für teure Tech-Aktien und für günstige Aktien unter 10 Euro in gleicher Weise zu.

Überbewertete Aktien Liste: 10 Aktien mit hohem KGV 100+

NVIDIA Corporation

WKN: 918422 KGV: 2,70 ISIN: US67066G1040 DIV/R: 0.0011 Kraft Heinz Co

WKN: A14TU4 KGV: 2,73 ISIN: US5007541064 DIV/R: 0.0421 Starbucks Corporation

WKN: 884437 KGV: 1,89 ISIN: US8552441094 DIV/R: 0.0231 Sirius XM Holding Inc

WKN: A1W8XE KGV: 1,52 ISIN: US82968B1035 DIV/R: 0.0145 Adyen NV

WKN: A2JNF4 KGV: 1,85 ISIN: NL0012969182 DIV/R: 0 Autodesk Inc

WKN: 869964 KGV: 0,99 ISIN: US0527691069 DIV/R: 0 Gilead Sciences Inc

WKN: 885823 KGV: 0,66 ISIN: US3755581036 DIV/R: 0.0363 NXP Semiconductors NV

WKN: A1C5WJ KGV: 1,14 ISIN: NL0009538784 DIV/R: 0.0224 Booking Holdings Inc

WKN: A2JEXP KGV: 0,45 ISIN: US09857L1089 DIV/R: 0 Zoom Video Communications Inc

WKN: A2PGJ2 KGV: 11,07 ISIN: US98980L1017 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

918422 | US67066G1040 |

2,70 |

352.768 |

0.2603%

|

0.0011 | |||

A14TU4 | US5007541064 |

2,73 |

46.572 |

0.0471%

|

0.0421 | |||

884437 | US8552441094 |

1,89 |

105.446 |

0.1018%

|

0.0231 | |||

A1W8XE | US82968B1035 |

1,52 |

23.993 |

0.1297%

|

0.0145 | |||

A2JNF4 | NL0012969182 |

1,85 |

40.586 |

0.074%

|

0 | |||

869964 | US0527691069 |

0,99 |

41.810 |

0.1176%

|

0 | |||

885823 | US3755581036 |

0,66 |

100.766 |

0.1229%

|

0.0363 | |||

A1C5WJ | NL0009538784 |

1,14 |

39.145 |

0.2062%

|

0.0224 | |||

A2JEXP | US09857L1089 |

0,45 |

73.269 |

0.1524%

|

0 | |||

A2PGJ2 | US98980L1017 |

11,07 |

23.056 |

0.2306%

|

0 | |||

Warum sind überbewertete Aktien so problematisch?

Warum überbewertete Aktien gerade für Privatanleger problematisch sind, dürfte leicht zu erkennen sein: Früher oder später wird sich der Kurs korrigieren, sich also dem tatsächlichen Wert annähern und somit fallen. Wer nun die Aktie zu teuer gekauft hat, muss eine weitere Kurssteigerung und häufig auch das Wachstum des Unternehmens erst einmal abwarten.

Grundsätzlich ist es weniger riskant, unterbewertete Aktien zu kaufen. Hier ist die Wahrscheinlichkeit deutlich größer, dass die Kurse durch eine Korrektur steigen und so Kursgewinne realisiert werden können.

Märkte vs. Einzelaktien

Nicht nur einzelne Aktien können überbewertet sein, sondern auch ganze Märkte. Im Ernstfall können sich dann sogar Spekulationsblasen bilden, die immer das Risiko der Korrektur und sogar des Crashs in sich tragen. Dies ist auch einer der Gründe, warum Aktienkurse nicht nur mit anderen Aktien aus dem gleichen Marktumfeld verglichen werden sollten, sondern auch der Gesamtmarkt mit anderen Indizes, Geldanlagen und vergangenen Werten.

Nur so lässt sich feststellen, ob eine Aktie in einem normalen oder unterbewerteten Umfeld überbewertet ist oder ob aber der gesamte Markt überbewertet ist. Ist Letzteres der Fall, dann ist es ein ungünstiger Zeitpunkt für den Aktienkauf.

Kritiker des gegenwärtigen Börsenbooms beurteilen den Aktienmarkt seit 2020 als riskant. Besonders der US-Markt ist ihrer Meinung nach überbewertet. Die Bewertung übersteigt die der Crashjahre 2000 und 1929. Anleihenmärkte und Immobilienmärkte sind gleichfalls Teil einer übermäßigen Spekulation. Optimistische Börsenexperten gehen von einem weiteren Wachstum bis mindestens 2035 voraus. Ihrer Meinung nach kann ein überbewerteter Markt lange Zeit überbewertet bleiben.

Die Finanzmarktgeschichte zeigt, dass sich eine Kurskorrektur an den Börsen immer andeutet. Mitunter reicht ein einzelnes Ereignis aus, um den Börsencrash auszulösen. Eine Marktreaktion wird es in jedem Fall geben. Dafür spricht, dass sich ein Anlegerverhalten nach dem Motto „Kaufen, egal zu welchem Preis & teurer verkaufen“ etabliert.

Technologische Innovationen (zum Beispiel von Tesla) und ein nicht enden wollender Kursanstieg haben dem Börsenhandel neue Anlegerschichten beschert. Nicht selten haben Anfänger keinerlei Börsenwissen und spekulieren auf das schnelle Geld. Erfahrungen mit Kurseinbrüchen haben sie nicht. Kommt es zur Kurskorrektur, könnten ihre Panikverkäufe einen größeren Finanzcrash auslösen.

Expertenmeinungen vergleichen

Wer eine Aktie erwerben möchte und im ersten Schritt noch keine klare Meinung über das neueste Mitglied im Aktiendepot hat, kann Aktien auf ihre Überbewertung überprüfen, indem er oder sie die Experten fragt. Die meisten Investmenthäuser und Großbanken veröffentlichen regelmäßige Bewertungen zu einer Vielzahl von Aktien. Diese nutzen in der Regel die Einschätzung „buy“, „hold“ und „sell“.

- Kaufempfehlungen werden in der Regel für Aktien ausgegeben, die Analysten als unterbewertet ansehen.

- Aktien halten gilt dann als ratsam, wenn noch Potenzial zur Steigerung vorhanden ist.

- „Sell“-Aktien sind überbewertet – die jeweilige Aktiengesellschaft steuert auf Probleme und vielleicht sogar auf eine Krise zu.

In der Regel wird zudem ein Zielkurs angegeben, den Analysten als fair bewerten.

Auch wenn solche Expertenmeinungen häufig nicht ganz aktuell sind und auch nicht immer stimmen, eigenen sie sich durchaus, um einen groben Überblick zu bekommen und Probleme zu erkennen. Warum ein Analyst die Aktie für überbewertet hält, kann der Anleger oder die Anlegerin dann selbst überprüfen.

Fundamentalanalyse als Mittel der Wahl

Um herauszufinden, ob und warum ein Unternehmen überbewertet ist, müssen Sie letztlich eine Fundamentalanalyse durchführen. Hierfür müssen Sie in der Regel die Bilanz des Unternehmens genau studieren (wie das geht, erfahren Sie im Ratgeber Bilanzen lesen und verstehen). Aus dieser Bilanz lassen sich einige wichtige Erkenntnisse ableiten, die auf Probleme hindeuten können. Üblicherweise haben Wirtschaftszeitschriften einige Kennzahlen aus der Bilanz ermittelt, die übersichtlich in den Details zur Aktie aufgeführt werden.

Ein wichtiger Kritikpunkt bei den Kennzahlen ist allerdings die Tatsache, dass diese immer in die Vergangenheit gerichtet sind. Sie lassen oft Prognosen über die Zukunft zu, allerdings sind sie keine sicheren Werte. Anleger*innen müssen vor allem schauen, ob bereits aktuellere Nachrichten darauf hindeuten, dass sich die Kennzahlen bald verbessern oder verschlechtern. Vor allem bei Gewinnwarnungen sollten Anleger*innen aufpassen. Diese führen häufig dazu, dass Kennzahlen besser wirken, als dies bei der nächsten Bilanz tatsächlich der Fall sein könnte.

Die fünf wichtigsten Indikatoren

- KGV: Das Kurs-Gewinn-Verhältnis gilt als eine der wichtigsten Kennzahlen bei der Aktienanalyse. Hierbei werden – wie der Name schon sagt – Kurs und Gewinn in eine Relation gesetzt. Ist das KGV besonders hoch, müssen Anleger*innen in Bezug auf den Gewinn besonders viel investieren.

- KBV: Da der Gewinn auf vielfältige Arten beschönigt werden kann, haben sich viele Anleger*innen dazu entschlossen, stattdessen dem Kurs-Buchwert-Verhältnis (KGV) mehr Bedeutung zu geben. Beim KGV ist ein guter Wert beispielsweise auch dann erreicht, wenn ein Unternehmen gerade Tafelsilber verkauft, das in der Bilanz mit geringerem Wert aufgeführt wird. Die stillen Reserven und Lasten werden auch beim KBV nicht erfasst, sodass sie sich nicht in allen Branchen gleichermaßen als Vergleichswert eignen. Hier ist der Nettoinventarwert eine wichtige Größe.

- Fremdkapitalquote: Ein Unternehmen kann ein gutes KGV vorweisen und dennoch ein großes Risiko für Investoren darstellen. Dies ist beispielsweise der Fall, wenn die Eigenkapitalquote sehr gering ist und das Unternehmen am Rande einer Überschuldung steht. Das wird problematisch, wenn sich die Zinsen deutlich erhöhen. Viele Unternehmen wählen zudem sehr kurzfristige Fremdfinanzierungen, die kaum Planungssicherheit in einem anderen Marktumfeld erlauben. Vorsicht ist immer dann geboten, wenn sich die Fremdkapitalquote maßgeblich verändert, ohne dass Investitionen in Bezug auf das Wachstum gefördert werden. Fremdkapital muss zudem nicht immer schlecht sein und wird beispielsweise auch durch einen Börsengang erzeugt. Es ist nur wichtig, aus welchen Quellen das Fremdkapital stammt und wie es eingesetzt wird.

- Dividendenrendite: Die Dividendenrendite ist ein Hinweis darauf, ob eine Aktie überbewertet ist oder nicht. Hier wird aufgeschlüsselt, wie viel Dividende der Anleger oder die Anlegerin im Vergleich zum aktuellen Kurs erwarten kann; ein wichtiger Faktor, denn Aktien generieren Erträge bekanntermaßen auf zwei Arten: durch Kurssteigerung oder durch Dividenden. Wer eine langfristige Dividendenstrategie verfolgen möchte – und das wollen viele – sollte deswegen nicht nur auf den Kurs achten, sondern auch darauf, welche Rendite er oder sie während des Haltens erhalten kann. Dabei sollte allerdings nicht nur der aktuelle Wert betrachtet werden, wichtiger ist, wie gleichmäßig ein Unternehmen Dividenden ausschüttet. Gerade Krisenzeiten sind von Bedeutung. Anleger*innen müssen einkalkulieren, dass sie für einen zuverlässigen Dividendenzahler mehr Geld ausgeben müssen als für ein Unternehmen, das nur geringe Aktien-Dividenden zahlt oder darauf sogar ganz verzichtet.

- Kurs-Cash-Flow-Verhältnis: Für viele Analysten ist das KCV die einzige Kennzahl, die vor Manipulationen geschützt ist. Sie vergleicht den Cash-Flow – also die Differenz von Ein- und Auszahlungen – mit dem Kurs. Deshalb ist das KCV besonders geeignet, die finanzielle Gesundheit eines Unternehmens zu beschreiben. Sie gibt an, welches Kapital auf Bankkonten und Kassenbeständen des Unternehmens zu finden ist und wie liquide dieses ist. Daraus lässt sich auch ableiten, ob das Unternehmen Investitionen tätigen kann oder ob es genügend Sicherheitspuffer im Falle von Umsatzrückgängen hat. Auch beim KCV gilt: je niedriger das Ergebnis, desto besser. Beim KCV ist es außerordentlich wichtig, vergangene Geschäftsjahre in die Analyse aufzunehmen. Außerdem gibt es unterschiedliche Berechnungsarten, die die Ergebnisse beim Vergleich verfälschen können. Bei wachsenden oder schrumpfenden Unternehmen kann das KCV einen falschen Eindruck geben.

Weiche Fakten ebenfalls einbeziehen

Unabhängig von den harten Fakten müssen Anleger*innen sich auch weitere Faktoren genauer ansehen:

- Marktpotenzial und Wachstum: Auch das Marktpotenzial und das mögliche Wachstum eines Unternehmens sollten in die Einschätzung einfließen. Ein Unternehmen, das kein tragendes Geschäftskonzept mehr hat und Umsatzrückgänge verzeichnen muss, ist ein Risiko in jedem Portfolio. Vor allem dann, wenn es durch aktuellere Entwicklungen und Techniken ins Hintertreffen geraten ist, müssen Anleger*innen davon ausgehen, dass unter Umständen kein Wachstum mehr stattfindet und im schlimmsten Fall sogar eine rückläufige Entwicklung eintritt.

- Monopolstellung und Größe: Ein weiterer wichtiger Faktor kann die Größe des Unternehmens sein. Als Faustregel gilt, dass in Krisen meistens Monopolisten und die größten Anbieter überleben, während kleinere häufiger von Insolvenzen und Konsolidierungen getroffen werden. Es kann sich deswegen lohnen, in Monopolisten und Großkonzerne zu investieren, obwohl die Aktien bereits überbewertet sind. Der Anleger kauft dann etwas mehr Sicherheit – auch wenn dieser Verlauf nicht eintreffen muss. Um eine Überbewertung einer Aktie zu erkennen, ist eine Analyse der Fundamentaldaten entscheidend. Bestimmte Kennzahlen verraten, ob eine Aktie ihr Geld wert ist oder nicht. Anleger*innen müssen allerdings immer bedenken, dass es sich um eine rückwärts gerichtete Analyse handelt. Deswegen müssen sie auch mögliche Marktprognosen, das Wachstumspotenzial und die Tragfähigkeit des Geschäftskonzeptes im Blick behalten. Nur so und im Vergleich mit anderen Unternehmen und Zeiten lässt sich feststellen, ob eine Aktie überbewertet ist.

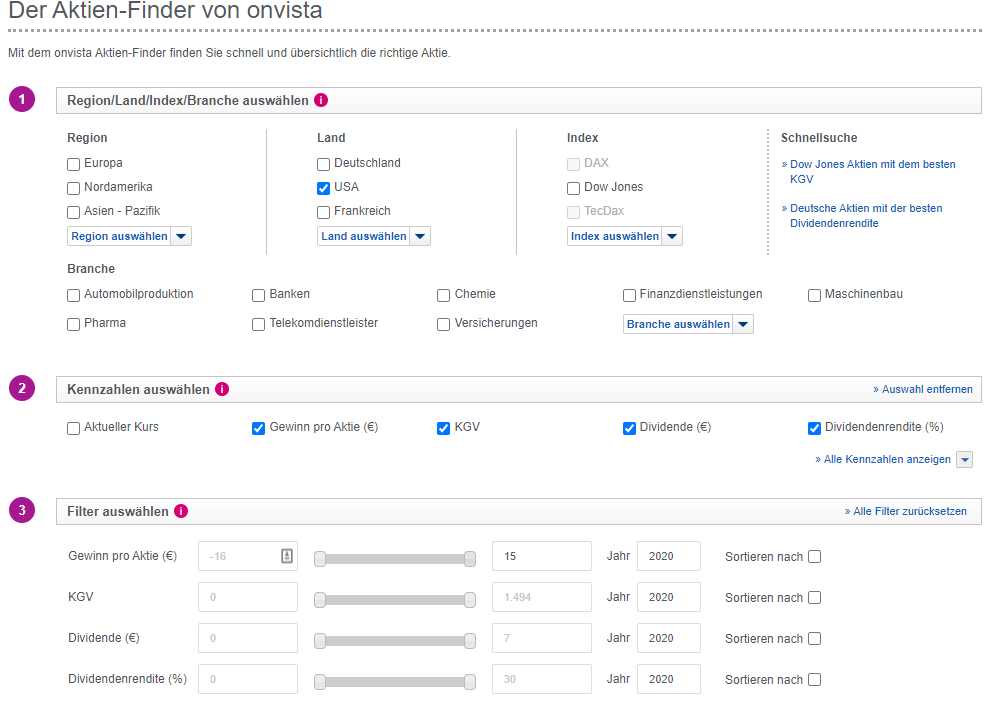

Über die WKN-Suche können Anleger Aktien-Details aufrufen und Daten analysieren (Quelle: onvista.de)

5 überbewertete Aktien in der Kurzanalyse

Plug Power

Plug Power Inc

WKN: A1JA81 KGV: -0,27 ISIN: US72919P2020 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1JA81 | US72919P2020 |

-0,27 |

8.568 |

-1.0526%

|

0 | |||

Bescheidene Quartalszahlen

Auch wenn der Umsatz mit 141 Millionen US-Dollar geringer als erwartet ausfiel, und der Nettoverlust pro Aktie mit 0,27 US-Dollar ebenfalls hinter den Erwartungen zurückblieb, gibt es mehrere Anzeichen dafür, dass Plug Power in einer Zeit der Herausforderungen in der Lieferkette und des inflationären Umfelds weiterhin gute Leistungen erbringt. Das Unternehmen erreicht oder übertrifft weiterhin die vom Management gesetzten Meilensteine.Politische Unterstützung für Wasserstoff

Die zunehmende Unterstützung und Finanzierung von Wasserstoff durch die US-Regierung ist ein sehr positiver Katalysator für die Entwicklung des Wasserstoff-Ökosystems, und die künftige Wasserstoffstrategie könnte weitere Chancen für Brennstoffzellenunternehmen wie Plug Power eröffnen.Risiko – Start ups

Auch wenn Plug Power heute auf dem Gebiet der Wasserstoff-Brennstoffzellen und des grünen Wasserstoffs führend ist, könnten neue Technologien für Brennstoffzellen oder junge Start-ups mit neuen innovativen Produkten auf den Markt kommen. Hintergrund: Plug Power Inc. ist ein amerikanisches börsennotiertes Unternehmen mit Sitz in Latham, New York, welches sich mit der Erforschung und Entwicklung von Wasserstoff-Brennstoffzellensystemen beschäftigt. Diese Brennstoffzellen sollen die herkömmlichen Batterien in elektrisch betriebenen Geräten und Fahrzeugen ersetzen. Das GenDrive-System von Plug Power umfasst Brennstoffzellen, die sowohl von Plug Power als auch von Ballard Power Systems hergestellt werden, sowie ein Wasserstoffspeichersystem, mit dem sich das System innerhalb weniger Minuten "aufladen" lässt, im Gegensatz zu mehreren Stunden bei Bleibatterien. Plug Power ist weiterhin sehr gut in der aufstrebenden Wasserstoffwirtschaft positioniert. Wenn das Unternehmen seine bestehenden und neuen Geschäftsmöglichkeiten gut umsetzt, sollte es als klarer Marktführer bei der Förderung des Wasserstoff-Ökosystems herausgehen. Obwohl die Aktie in einem risikoarmen Umfeld schlecht abgeschnitten hat, sollten geduldige Investoren auf dem aktuellen Kursniveau große Gewinne erzielen können. Erstellt: 14.07.2022 | Autor: Victor Jove RocaUber

Uber Technologies Inc

WKN: A2PHHG KGV: 0,00 ISIN: US90353T1007 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A2PHHG | US90353T1007 |

0,00 |

56.621 |

-0.3045%

|

0 | |||

Durchwachsene Quartalszahlen

Uber meldete im ersten Quartal steigende Umsätze, da sich der Fahrdienstanbieter nach eigenen Angaben von seinem Coronavirus-Tief erholt und keine erheblichen Investitionen tätigen muss, um Fahrer*innen auf der Plattform zu halten. Das Unternehmen meldete jedoch auch einen Verlust von 5,9 Milliarden US-Dollar in diesem Zeitraum, der größtenteils auf die Neubewertung von Kapitalbeteiligungen zurückzuführen war. Der Verlust pro Aktie betrug 18 Cents gegenüber einem Verlust von 24 Cents im Vorjahr. Der Umsatz stieg auf 6,85 Milliarden US-Dollar gegenüber geschätzten 6,13 Milliarden US-Dollar in 2021. Für das zweite Quartal rechnet Uber mit einem Bruttobuchungsvolumen zwischen 28,5 und 29,5 Milliarden US-Dollar und einem freien Cashflow für das gesamte Jahr.Risiken

Der Wettbewerb in der Ride-Hailing-Branche wächst schnell. Da die Umsteigekosten praktisch gleich Null sind, muss Uber, um seine Kunden zu halten, wettbewerbsfähige Preise anbieten, was zu sinkenden Gewinnspannen bei den Uber-Diensten führen kann. Wenn die zusätzlichen Kosten, die durch steigende Kraftstoffpreise an die Kunden weitergegeben werden, können die Gewinnspannen stabil bleiben oder sich sogar verbessern. Andererseits könnten höhere Preise zu einem Nachfragerückgang führen. Hintergrund: Uber Technologies, Inc. ist ein amerikanischer Anbieter von Mobilität als Dienstleistung. Uber hat seinen Sitz in San Francisco und ist weltweit in rund 72 Ländern und 10.500 Städten vertreten. Zu seinen Dienstleistungen gehören Ride-Hailing, Essenslieferungen, Paketzustellung, Kurierdienste, Frachttransport, der Verleih von Elektrofahrrädern und Motorrollern und der Fährverkehr in Zusammenarbeit mit lokalen Betreibern. Wenn eine Kombination der oben genannten Risiken eintritt und Uber nicht in der Lage ist, in naher Zukunft einen positiven freien Cashflow zu erzielen, könnte der Aktienkurs des Unternehmens noch weiter sinken. Erstellt: 14.07.2022 | Autor: Victor Jove RocaTesla

Tesla Inc

WKN: A1CX3T KGV: 1,76 ISIN: US88160R1014 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

A1CX3T | US88160R1014 |

1,76 |

655.138 |

0.1495%

|

0 | |||

25.000 Prozent Gewinn

Mitte 2010 kostete eine Tesla Aktie 2,74 Euro, rund zwölf Jahre später waren es 716,80 Euro, ein Plus von mehr als 25.000 Prozent. Im April 2022 hat der Kurs sogar bei fast 1.000 Euro gelegen, erst die Diskussion über eine Twitter-Übernahme durch Elon Musk ließ den Kurs deutlich sinken. Der Kurs der Aktie war 2019 geradezu durchgestartet. Vorausgegangen waren fünf Jahre, in denen sich die Aktie vor allem seitwärts bewegte, nachdem sich der Wert der Aktie von 2010 bis 2014 verzehnfacht hatte. Doch von Mitte 2019 bis Mitte 2022 stieg das Papier auf das 20-fache.Mit Gewinn, aber ohne Dividende

Getrieben wurde der Kurs auch durch die Tatsache, dass Tesla endlich die Gewinnzone erreicht hatte. 2020 betrug der Gewinn je Aktie umgerechnet 0,61 Euro, 2021 waren es schon 4,70 Euro und dieser Gewinn soll 2020 verdoppelt werden. Die Gewinnsteigerungen sind aber auch nötig, denn die Aktie ist teuer. Sie kostete 2020 mehr als das Tausendfache des Gewinns, bei Volkswagen Stammaktien war es rund das Zehnfache. Allerdings konnten die Wolfsburger ihre Gewinne auch nicht so beeindruckend steigern wie Tesla, die Umsätze von VW gingen von 2020 auf 2021 sogar zurück, während die von Tesla um mehr als 70 Prozent stiegen. Wer Tesla-Aktien kauft, setzt also auf weiteres Wachstum. Eine Dividende wird es dagegen auf absehbare Zeit bei Tesla nicht geben. Das Unternehmen benötigt seine Einnahmen für weitere Investitionen.Die Analysen

Die Mehrzahl der von uns ausgewerteten Analysen erwartet einen deutlichen Anstieg auf über 1.000 Euro. Die Deutsche Bank sieht den fairen Kurs Mitte 2022 bei 1.250 Euro und rät zum Kauf, die genossenschaftliche DZ Bank setzt ihn mit 1.230 Euro ähnlich an. Aus der Reihe fällt nur JP Morgen, die Amerikaner raten zum Untergewichten und sehen das Kursziel bei nur 335 Euro. Vor allem die Einnahmen aus dem Verkauf von Verschmutzungsrechten seien wirtschaftlich nicht nachhaltig. Hintergrund: Tesla wurde 2003 von Martin Eberhard und Marc Tarpenning gegründet. Sie wollten ein Elektroauto bauen, das für bereitere Käuferschichten interessant ist und nicht nur einen Nischenmarkt bedient. 2004 stieg Elon Musk mit ein, der mit Zip2 und PayPal zum Multimillionär geworden ist. Er wurde zunehmend zur treibenden Kraft und drängte die beiden Gründer aus dem Unternehmen. 2016 übernahm Tesla den von Elon Musk gegründeten Spezialisten für Solaranlagen SolarCity. Tesla ist eines der wachstumsstärksten Automobilunternehmen der Welt. Die über die Jahre aufgebauten Kenntnisse im Bereich Batteriefertigung und Digitalisierung bringen dem Unternehmen einen Vorsprung vor vielen Konkurrenten. Allerdings ist die Aktie auch teuer.Hermès International

Hermes International SCA

WKN: 886670 KGV: 4,13 ISIN: FR0000052292 DIV/R: 0.0068

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

886670 | FR0000052292 |

4,13 |

144.275 |

0.2849%

|

0.0068 | |||

Wachstum in fast allen Märkten

Alle geografischen Gebiete verzeichneten ein starkes zweistelliges Umsatzwachstum im Vergleich zum Vorjahr, wobei Frankreich das einzige Gebiet mit einem negativen Wachstum auf Zweijahresbasis war. Der verhaltene Tourismus in Paris, insbesondere aus Asien, erklärt einen Teil davon, obwohl die starke Leistung in den Provinzen dazu beitrug, dies auszugleichen. Hermès International hat in den letzten 12 Monaten Dividenden in Höhe von 8,41 US-Dollar pro Aktie ausgeschüttet. Was in etwas einer Dividendenrendite von 0,80 Prozent entspricht.Russlandrückzug

Hermès war die erste Gruppe der Luxusindustrie, die Anfang März die Schließung ihrer russischen Läden ankündigte. Die Auswirkungen für die Gruppe seien laut CEO aber nicht signifikant, da der Umsatz in Russland weniger als 1 Prozent des Umsatzes der Gruppe ausmacht.Ausblick

Für das Jahr 2022 sind die Auswirkungen des gesundheitlichen Umfelds noch schwer abzuschätzen. Das ausgewogene Vertriebsnetz sowie die Loyalität der Kunden, so der CEO, lassen jedoch zuversichtlich in die Zukunft blicken. Mittelfristig hält die Gruppe trotz der wirtschaftlichen, geopolitischen und monetären Unsicherheiten in der Welt an ihrem ehrgeizigen Ziel eines Umsatzwachstums bei konstanten Wechselkursen fest. Hintergrund: Hermès International S.A., oder einfach Hermès, ist ein französisches Luxusdesignunternehmen, das 1837 gegründet wurde. Es ist spezialisiert auf Lederwaren, Lifestyle-Accessoires, Heimtextilien, Parfümerie, Schmuck, Uhren und Konfektionsware. Das Unternehmen betreibt unter dem Namen Hermes eine Kette von Boutiquen mit insgesamt 303 Geschäften. Hermès hat einmal mehr seine Überlegenheit gegenüber seinen Konkurrenten bestätigt, wobei der Rückgang der Touristenströme durch seinen loyalen Kundenstamm mehr als ausgeglichen wurde. Das mittelfristige Wachstumsziel von Hermès bleibt dank der hohen Nachfrage und der erhöhten Produktionskapazität ehrgeizig. Angesichts der Unsicherheit in China sind aber keine wesentliche Änderung der EBIT-Prognose zu erwarten. Erstellt: 14.07.2022 | Autor: Victor Jove RocaNetflix

Netflix Inc

WKN: 552484 KGV: 1,91 ISIN: US64110L1061 DIV/R: 0

| WKN | ISIN | KGV | MARKT KAP. | Gewinn Marge | DIV/R: | |||

|---|---|---|---|---|---|---|---|---|

552484 | US64110L1061 |

1,91 |

116.057 |

0.1603%

|

0 | |||

Abonnenten als Cash-Cow

Es wundert nicht, dass abo-basierte Geschäftsmodelle auf das Wachstum der Abonnenten angewiesen sind, um die Einnahmen zu steigern. Abgesehen von Preiserhöhungen ist das die einzige Möglichkeit, den Umsatz zu steigern. Zum Glück für die Aktionäre tut Netflix beides: Die Abonnementpreise liegen jetzt bei 13,99 US-Dollar pro Monat für das beliebte Standard-Abonnement. Das ist ein Anstieg von 75 Prozent gegenüber dem Einführungspreis von 7,99 US-Dollar im Jahr 2010. Die Gewinne des letzten Jahres wurden jedoch von sinkenden Abonnentenzahl überschattet. Netflix musste einen unvorhergesehenen Nettoverlust von 200.000 Abonnenten hinnehmen und erwartet für das zweite Quartal einen weiteren Verlust von zwei Millionen.Disney & Amazon Prime Streaming als starke Konkurrenz

Da die Streaming-Branche zunehmend größer wird, ist es sehr wichtig, dass sich die Unternehmen darauf konzentrieren, den Verbraucher*innen erstklassige Optionen zu bieten. Netflix bekommt in diesem Bereich zunehmend Konkurrenz von Unternehmen wie Disney, die über eine Masse an Eigenproduktionen verfügen und so nach und nach Abonnenten abgraben und die eigenen Inhalte auf Netflix nicht mehr zur Verfügung stellen. Trotz des Gegenwinds in Bezug auf seine Abonnentenzahl bleibt Netflix der Platzhirsch der Branche. Das Unternehmen hat das größte Publikum unter den Streaming-Anbietern und kontrolliert 45,2 Prozent der weltweiten Video-Streaming-Industrie. Hintergrund: Netflix wurde durch den Versand von DVDs zu einem bekannten Namen. Rückblickend hätte das Unternehmen schnell zu einem weiteren Relikt vergangener Geschäftsmodelle werden können, einem Dinosaurier des Silicon Valley, der in Wharton-Fallstudien verbannt wurde. Stattdessen hat Netflix als Pionier und erfolgreicher Wegbereiter die Umstellung auf Streaming-TV vollzogen und liefert beliebte Inhalte innerhalb von Millisekunden. Heute dominiert das Unternehmen den Markt für Streaming-TV. Netflix hat sicherlich schon bessere Tage gesehen, aber das bedeutet nicht, dass sich das Unternehmen in den kommenden Jahren nicht erholen wird. Gerade in turbulenten Marktphasen wie dieser bieten sich den Anleger*innen die Gelegenheiten, ein hervorragendes Unternehmen zu einem niedrigen Preisen zu erwerben.Überbewertete Aktien in der SWOT Analyse

Stärken: Marktteilnehmer sehen Wachstumspotential

Hoch bewertete Aktien haben sich ihren Wert nicht selbst zugeteilt, sondern an den Börsen verdient. Angebot und Nachfrage haben für den entsprechenden Preis gesorgt. Die Gründe für die hohe Nachfrage sind vielfältig.

Nicht automatisch sind hoch bewertete Aktien deshalb auch überbewertet.

Schwächen: Aktie ist vergleichsweise teuer

Viele hoch bewertete Aktien wie Amazon oder Berkshire Hethaway sind auch in Euro gerechnet teuer. Im Januar 2022 kostete eine Amazon Aktie mehr als 2.500 Euro, eine A-Aktie von Alphabet (Google) fast 2.300 Euro und eine A-Aktie von Berkshire Hathaway sogar 408.500. Die B-Aktien von Berkshire Hathaway kosten dagegen nur 275 Euro, repräsentieren dafür aber auch einen entsprechend kleineren Anteil am Unternehmen. Wer in Amazon oder Alphabet investieren will, muss also einiges an Kapital mitbringen. Das gilt vor allem, wenn ein Klumpenrisiko vermieden werden soll. Wer 10.000 Euro investiert, würde dann nämlich einen großen Teil seines Kapitals in ein einziges Papier anlegen.

Chancen: Profitmöglichkeit durch steigende Aktienkurse

Eine hohe Bewertung ist meistens ein Hinweis auf gute Zukunftsaussichten. Auch andere Anleger*innen sind nicht dumm; das ungünstige Kurs-Gewinn- oder Kurs-Buchwert-Verhältnis spiegelt positive Zukunftsaussichten wider. Eine erfolgreiche Anlagestrategie setzt auf die Trendfolge, investiert also in Aktien, die in den vergangenen Monaten stark gestiegen sind. Und das sind eben meistens vergleichsweise „teure“ Aktien.

Hinweis: Lesen Sie in diesem Leitfaden alles über die besten Aktiendepots für Einsteiger.

Risiken: Kurskorrektur wahrscheinlich

Damit ohnehin teure Aktien weiter steigen, müssen sie hohe Wachstumsraten liefern. Es reicht dann nicht, dass ein Unternehmen weiter wächst, sondern es muss deutlich schneller wachsen als andere Firmen. Daran können auch bisher erfolgreiche Papiere wie Amazon oder Alphabet scheitern. Sie haben ihr Wachstumspotenzial ausgeschöpft, stoßen auf neue Herausforderungen oder werden strenger reguliert und wachsen daher langsamer. Schon das kann bei hoch bewerteten Firmen für deutliche Kursrückgänge sorgen.

Firmen wie Uber, die hoch bewertet sind, aber bisher keine Gewinne erzielen, sind ebenfalls gefährdet. Sie haben ihr Wachstumspotenzial zwar noch nicht ausgeschöpft, doch dass sie ihre Geschäftsidee jemals wirklich in hohe Gewinne umwandeln können, ist nicht sicher.

Ergebnis der SWOT-Analyse

Es gibt unterschiedliche Gründe für die Überbewertung einer Aktie. So spiegeln sie meist die Erwartungen der Anleger*innen an eine positive Entwicklung des Unternehmens wider. Neue Technologien und Innovationen ziehen vermehrt Investoren an, was zu Kurssteigerungen führt. Eine Überbewertung kann auch die Folge eines allgemeinen Kauftrends sein. Privatanleger*innen müssen die Wahrscheinlichkeit einer Kurskorrektur in Betracht ziehen. Künftige hohe Renditeerwartungen werden nicht in jedem Fall aufgehen. Privatanleger*innen sollten sich auf fair bewertete und unterbewertete Aktien konzentrieren, da sie ein gutes Chancen-Risiko-Profil bieten.

Überbewertete Aktien: Optionen für investierte Anleger

Wer als Anleger oder als Anlegerin in überbewerteten Aktien investiert ist, sollte Marktsituationen analysieren und über den Verkauf oder ein Halten von aktuellen Positionen nachdenken. Die Gewinnmitnahme durch Teilverkäufe ist zu empfehlen. Wer auf einen bevorstehenden Crash setzt, sollte seine Cash-Position ausbauen.

Am US-Markt sind Technologiewerte Ende Februar 2021 um teilweise 10 bis 30 Prozent gefallen. Damit wäre eine erwartete Kurskorrektur im März 2021 bereits vorbei. Das Timing eines Crashs ist nicht zu planen. Wer viel Cash im Portfolio hält, verzichtet erwiesenermaßen auf Rendite. Für Technologiewerte sprechen die langfristig intakten Aussichten; und es gibt zudem keinen wesentlichen Grund, der gegen das Investment spricht.

Die Korrektur könnte daher eine Gelegenheit zum Kaufen von Aktien sein. Verkaufserlöse aus renditestarken Technologieaktien schichten Anleger*innen in Value-Werte um. Sie sollten reagieren, wenn Sie 2021 für Value-Aktien bessere Renditechancen sehen.

Günstiger handeln und vom Depotumzug profitieren

Bevor Sie mit dem Verkaufen oder Kaufen von Aktien beginnen bzw. fortfahren, sollten Sie sich mit den Depotkosten und Gebühren beim Aktienkauf näher befassen. Aktienhandel kostet heute nur noch einen Bruchteil dessen, was er vor zehn Jahren kostete. Bei einigen Online-Brokern können Anleger*innen ab 0 Euro Orders für Aktien, ETFs oder Fonds aufgeben. Wer bereits seit Längerem über ein Wertpapierdepot verfügt, sollte sich die Angebote der Neo-Broker ansehen.

Sie können jederzeit ihr Depot kündigen und den Depotbestand übertragen. Der neue Broker hilft Ihnen dabei, wenn Sie eine entsprechende Vollmacht erteilen.

Aktiendepot absichern mit Stopp-Loss & Optionen

Zur Absicherung einzelner Aktien oder ETFs können Investoren eine Stop-Loss-Order nutzen. Die Order wird dauerhaft und über Kaufkurs platziert. Wichtig hierbei ist ein regelmäßiges Nachziehen der Stop-Loss-Marke bei weiteren Kurssteigerungen.

Bei einem Crash größeren Ausmaßes besteht allerdings die Gefahr, dass der Verkauf weit unter dem eigentlichen Stop-Loss erfolgen kann.

Aktiengewinne können gut mit Put-Optionen abgesichert werden. Damit die Absicherung wirklich gut funktioniert, müssen Anleger*innen einen geeigneten Index als Basiswert wählen. Die Absicherung mit Optionen eignet sich für Inhaber großer Depotvolumen.

Shortselling mit CFDs – Handelsstrategie für überbewertete Aktien

Das Investieren in überbewertete Aktien und Märkte ist nicht ohne Risiko. Der Markt wird irgendwann reagieren und für fallende Kurse sorgen. Mit gut aufgestellten Unternehmen sollten Langfristinvestoren in der Zukunft die erwarteten Renditen erwirtschaften können.

In der Vergangenheit haben überhitzte Märkte regelmäßig zu einer Kurskorrektur geführt, was Anleger*innen für einen Einstieg genutzt haben. Privatanleger*innen müssen sich also gedulden. Sie können Geld mit geeigneten Finanzinstrumenten zu jeder Marktphase verdienen – also auch jetzt.

Mit CFDs können Sie auf Kurse von Aktien, Rohstoffen oder Indizes spekulieren, ohne den Basiswert direkt zu besitzen. Als CFD-Händler*in haben Sie die Wahl, ob Sie short oder long Positionen handeln.

Dank der Hebelwirkung bei CFDs können Anleger*innen mit kleinem Kapital größere Handelsvolumen umsetzen. Im Erfolgsfall profitieren sie von hohen Gewinnen. Verluste sind im umgekehrten Fall allerdings gleichfalls hoch und reichen bis zum Totalverlust des eingesetzten Kapitals.

Allerdings zeigt sich eine Überbewertung meist erst nach einiger Zeit, dann aber geht die Korrektur oft schnell. Wegen der Übernacht-Gebühren sind CFDs für langfristige Investitionen nicht geeignet. Möglich ist es aber, einige überbewertete Aktien auf eine Watchlist zu setzen oder in ein Musterdepot aufzunehmen. Fällt die Aktie dann wie erwartet, wird mit einem CFD auf weitere Kursrückgänge gewettet.

FAQ: Ihre Fragen und unsere Antworten rund um überbewertete Aktien

Wie erkennen Anleger überbewertete Aktien?

Eine Überbewertung einer Aktie lässt sich mit einer Analyse der Fundamentaldaten eines Unternehmens erkennen. Ein Kriterium ist ein zu hohes Kurs-Gewinn-Verhältnis. Überbewertet ist ein Unternehmen, wenn es trotz hoher Börsenbewertung keine schwarzen Zahlen schreibt.

Sind deutsche Aktien überbewertet?

Ja und Nein. Das Kurs-/Gewinn-Verhältnis (KGV) lag Ende 2020 beim deutschen Aktienindex DAX bei 20 und damit deutlich über dem langjährigen Mittel. Der Nachholbedarf infolge der Corona-Pandemie und die Finanzpolitik der Notenbanken werden für weitere Kursanstiege sorgen.

Ist die Apple-Aktie überbewertet?

Apple ist überbewertet, wenn man allein die Indikatoren der Fundamentalanalyse betrachtet. Der Aktienkurs ist mit zu hohen Erwartungen an Umsatz- und Gewinnwachstum verbunden, die so nicht realisierbar sein dürften. Allerdings gehört Apple, wie auch Google und Amazon, zu den Unternehmen, die ständig wachsen und gleichzeitig Gewinne erzielen.

Was sagt der KGV bei Aktien aus?

Der KGV ist ein Indikator in der Fundamentalanalyse zur Bewertung einer Aktie. Kurs und Gewinn werden in eine Relation gesetzt. Ein KGV von 20 drückt aus, dass das Unternehmen mit dem zwanzigfachen Jahresgewinn bewertet ist. Sollen die Gewinne mit dem Wert der Aktien konform gehen, würden 20 Jahre vergehen.

Wie erkennen Anleger*innen überbewertete Aktien?

Eine Überbewertung einer Aktie lässt sich mit einer Analyse der Fundamentaldaten eines Unternehmens erkennen. Ein Kriterium ist ein zu hohes Kurs-Gewinn-Verhältnis. Überbewertet ist ein Unternehmen, wenn es trotz hoher Börsenbewertung keine schwarzen Zahlen schreibt.

Fazit

- Überbewertete Aktien sind in Hochzeiten der Börsen ein alltäglich anzutreffendes Phänomen. Optimistische Anleger*innen treiben die Aktienkurse und den Börsenwert der betreffenden Unternehmen in die Höhe.

- Nicht alle hoch bewerteten Aktien sind auch überbewertet. Oft spiegelt ein hohes Kurs-Gewinn-Verhältnis oder Kurs-Buchwert-Verhältnis die guten Zukunftsaussichten wider.

- Wer überbewertete Aktien im Depot hält, sollte einen Verkauf in Erwägung ziehen und nach einer Kurskorrektur bei einem der Top Broker (ab 0 Euro Ordergebühr) erneut kaufen.

Plug Power Inc

Plug Power Inc  Apple Inc

Apple Inc  Tesla Inc

Tesla Inc  Amazon.com Inc

Amazon.com Inc  Netflix Inc

Netflix Inc

NVIDIA Corporation

NVIDIA Corporation  Kraft Heinz Co

Kraft Heinz Co  Starbucks Corporation

Starbucks Corporation  Sirius XM Holding Inc

Sirius XM Holding Inc  Adyen NV

Adyen NV  Autodesk Inc

Autodesk Inc  Gilead Sciences Inc

Gilead Sciences Inc  NXP Semiconductors NV

NXP Semiconductors NV  Booking Holdings Inc

Booking Holdings Inc  Zoom Video Communications Inc

Zoom Video Communications Inc  Uber Technologies Inc

Uber Technologies Inc  Hermes International SCA

Hermes International SCA