Was kann man jetzt noch kaufen? Oft widerspricht die eine Aktien Kaufempfehlung der anderen und was für den Einen ein Geheimtipp ist bezeichnet der Andere als toxisch. Was also sollte jetzt ins Depot? Eine echte Anlageempfehlung dürfen nur zugelassene Berater aussprechen, aber wir haben ein paar Ideen.

Inhaltsverzeichnis

Aktien Kaufempfehlung in Stichpunkten:

- Auf die Streuung kommt es an

- Dividendenwerte bieten Sicherheit

- Verschiedene Regionen berücksichtigen

- Robo Advisor als Alternative

Welche Aktien garantiert zulegen werden

Wer im Internet nach Aktien Kaufempfehlungen sucht bekommt oft Werbung angezeigt, die Versprechungen macht wie „Mit diesen Aktien werden Sie garantiert reich!“. Das ist natürlich Unsinn. Stellen wir uns kurz vor was passieren würde, wenn eine Aktie wirklich (nahezu) garantiert hohe Gewinne machen würde. Beispielsweise eine mittelständische Firma, die ein technologisches Verfahren entwickelt und dessen Nutzung einem Großkonzern überlässt – im Gegenzug zu einer monatlichen Millionenzahlung für die nächsten Jahre. Sofort würden alle gut informierten Anleger die Aktie kaufen und sie wäre bald so teuer, dass ein weiterer Preisanstieg keineswegs mehr garantiert ist.

Das trifft selbst auf Konzerne wie Alphabet und Amazon zu. Dass es bald eine bessere Suchmaschine geben wird, als Google ist unwahrscheinlich und dass Amazon in Kürze von einem anderen Versandhändler überholt wird ebenfalls. Allerdings ist in beide Aktien schon so viel Wachstum eingepreist, dass schon eine Verlangsamung des Zuwachses für Kursverluste sorgen würde. Und die könnte es geben, nicht nur, weil Konkurrenten aufholen, sondern auch wegen staatlicher Regulierung. Ölkonzerne wie Standard Oil, Eisenbahngesellschaften, Telefonanbieter und Stromversorger wurden alle der irgendwann staatlich überwacht und bekamen Höchstpreise vorgeschrieben – oder mussten ihre Netze für Konkurrenten öffnen.

Nahezu garantierte Gewinne boten in der Vergangenheit die Versorger. Allerdings waren die Aktien dafür auch weniger dynamisch. Mit der Liberalisierung fielen dann auch noch die scheinbar garantierten Einnahmen weg und viele Anleger machten Verluste.

Was aber bedeutet das, wenn es keine garantierten Gewinne gibt? Es heißt, dass Anleger vor allem auf eine breite Streuung achten sollten.

So streuen Sie richtig

Eigentlich ist es eine Binsenweisheit, aber man kann es nicht oft genug wiederholen: Anleger sollten ihr Geld breit streuen. Dann sind die Chancen am besten, nach einigen Jahren einen hohen Gewinn auf dem Konto zu haben. Denn die Verluste der einen Aktie werden durch eine andere ausgeglichen. Dabei sollte man auf diese Dinge achten:

- Geld auf mehrere Aktien verteilen, am besten mit Indexfonds

- Geld auf mehrere Länder und Regionen verteilen

- „Besondere Aktien“ oder andere Papiere mit dazu nehmen

- Einstiegszeitpunkt streuen

1. Geld auf mehrere Aktien verteilen

Indexfonds sind die einfachste Form sein Geld auf mehrere Aktien zu verteilen. Diese Fonds bilden einen Index nach indem sie die Aktien kaufen, die darin enthalten (sogenannte physisch replizierende Fonds) oder indem sie Swap-Geschäfte abschließen (synthetisch replizierende Fonds). Ziel ist es, dass sich der Wert des Fonds genauso entwickeln wie der zugrunde liegende Index.

Wer beispielsweise einen DAX-Fonds kauft, der investiert gleichzeitig in 30 Aktien. Der Anteil der einzelnen Aktien am Fondswert entspricht dem, den die einzelnen Papiere auch am DAX haben. Im Januar 2019 bedeutete das beispielsweise, dass SAP-Aktien rund 11,4 Prozent des Wertes ausmachten, Siemens Aktien rund 8,6 Prozent. Wer einen ETF auf den F.A.Z.-Index kauft hat damit sogar gleich 100 Aktien im Depot.

Oft sind Indexfonds als ETFs konzipiert, also als börsengehandelte Fonds. Oft werden die Begriffe ETF und Indexfonds sogar synonym verwendet, obwohl in nicht börsennotierten Indexfonds mehr Geld investiert ist als in börsengehandelten. Allerdings sind es vor allem institutionellen Investoren wie Versicherungen und Pensionsfonds, die dort Geld anlegen. Für Privatanleger führt der Weg zu einem Indexfonds meist über einen ETF.

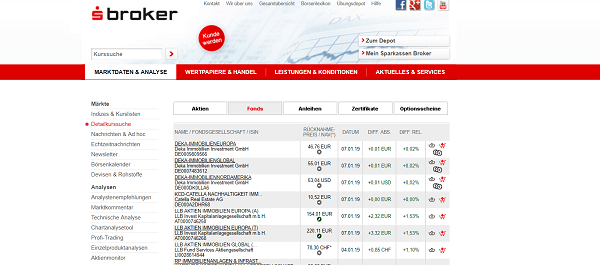

Solche ETFs lassen sich über praktisch jeden Wertpapierbroker kaufen, beispielsweise die Consorsbank oder die Sparkassen-Tochter S Broker.

2. Geld international anlegen

Eine Investition in den DAX hat allerdings mehrere Nachteile. Einmal sind einige Branchen wie die Automobil- oder die Chemieindustrie besonders stark im Index vertreten. Software- und Internetfirmen gibt es dagegen kaum, nur SAP fällt in diesen Bereich.

Die steigende Zahl von Rentner erhöht die Ausgaben und senkt die Zahl der Arbeitskräfte.

Hinzu kommt, dass eine Wirtschaftskrise oder politische Turbulenzen in Deutschland alle DAX-Werte besonders hart treffen würde. Auch wenn praktisch alle Firmen sehr international aufgestellt sind, erwirtschaften sie einen großen Anteil in der Bundesrepublik.

Besser ist deshalb eine internationale Ausrichtung. Allerdings berücksichtigen viele weltweite Indizes wie der MSCI World nur Industrienationen. Die aber stehen alle vor ähnlichen Herausforderungen wie einer alternden Bevölkerung und gesättigten Märkten. Zu einer guten Mischung gehören deshalb auch Aktien aus Schwellenländern. Anleger können entweder einen ETF auf den MSCI World All Countries Index kaufen und so rund 10,- Prozent in diese Märkte investieren. Oder sie kaufen neben einem ETF auf den MSCI World noch einen auf den MSCI Emerging Markets und bestimmen damit selbst, wie viel Geld sie dort anlegen wollen.

Schwellenländer gehören in jedes Depot. Die Frage ist nur, in welchem Umfang.

Ganz mutige können auch einen ETF mit Aktien aus sogenannten Grenzmärkten, englisch Frontier Markets kaufen. Das sind Länder, die aus unterschiedlichen Gründen noch nicht oder nicht mehr als Schwellenländer gelten. Dazu gehört beispielsweise Bahrein, das zwar reich ist aber nur einen unterentwickelten Kapitalmarkt aufweist. Oder aber Länder wie Bangladesch, Rumänien oder Kasachstan. Auch Aktien aus afrikanischen Ländern wie dem Senegal, Nigeria oder Kenia sind in Frontier Markets ETFs vertreten.

3. „Besondere Aktien“

Mit ETFs können aber auch zusätzliche Schwerpunkte gesetzt werden. Beispielsweise können bestimmte Branchen noch stärker gewichtet werden. Wer beispielsweise einen weiteren Erfolg der Tech-Unternehmen erwartet, kann gezielt in einen ETF mit Aktien von Technologieunternehmen investieren.

Außerdem können Anleger aber mit ETFs auch ihr Investment abrunden. In Krisen steigt oft der Goldkurs, was wiederum den Minenbetreibern meist hohe Kursgewinne beschert. Besser als einzelne Minenaktien sind auch hier ETFs, die verschiedene Unternehmen zusammenfassen.

Das Gleiche gilt auch für Immobilien. Immobilienaktien können eine gute Ergänzung in einem Depot sein. Auch hier sind ETFs aber die bessere Wahl, beispielsweise einer auf den Stoxx Europe 600 Real Estate, der die Immobilienfirmen aus dem Stoxx Europe 600 beinhaltet.

Immobilien kann man auch über ETFs kaufen.

Manch einer fühlt sich aber wohler, wenn er direkt in Gold investiert. Das geht mit sogenannten ETCs, Exchange Traded Commodities, also börsengehandelten Rohstoffen. Dabei kauft man ein Zertifikat, das dann die Entwicklung des Goldpreises abbildet. Und natürlich gibt es noch die Möglichkeit Gold in Form von Münzen oder Barren zu kaufen. Bei Immobilien sind Fonds die wichtigste Alternative.

4. Einstiegszeitpunkt streuen

Mit zwei oder drei ETFs lässt sich schon eine sehr breite Streuung erreichen, mit einem Aktienportfolio, das sowohl in Schwellen- als auch in Industrieländer investiert und mit (kleineren) Beteiligungen an Goldminen oder Immobilienfirmen. Noch etwas anderes ist dabei aber wichtig, nämlich das Streuen des Einstiegsrisikos.

Wer kurz vor einer Kurskorrektur investiert, der verliert zunächst einmal viel Geld und es kann Jahre dauern, bis das Depot wieder im Plus ist. Besser ist es deshalb, monatlich oder quartalsweise einen festen Betrag einzuzahlen. Kommt ein Crash, dann wird dafür die nächste Tranche zu besonders günstigen Konditionen investiert. Bleibt der Börsenkrach dagegen aus und es geht weiter bergauf, hat man wenigstens einen Teil zu den alten, preiswerteren Kursen noch investiert. Im Mittel bleibt meist ein Plus.

Erfahrene Anleger können in Einzelaktien investieren und damit besser als der Markt abschneiden. Mehr zum Thema Aktienauswahl lesen Sie in unserem Ratgeber Welche Aktie jetzt kaufen.

Gesucht: Ein guter Broker

Außerdem spornt ein ETF-Sparplan dazu an regelmäßig Geld zurückzulegen. Wer bereits eine größere Summe auf dem Konto hat und investieren will, der kann den Betrag in mehrere Tranchen aufteilen und über ein Jahr verteilt investieren. Vorteilhaft ist es dann, wenn es auf dem Tagesgeldkonto noch etwas Zinsen gibt. Einige Banken wie die Consorsbank oder die ING bieten im Rahmen von Aktionsangeboten Neukunden immer wieder günstige Konditionen für einen bestimmten Zeitraum. Die beiden Broker sind deshalb eine gute Wahl für Neukunden.

Wer auf bewährtes setzt findet das beim Sparkassen Broker.

Wer sich besser fühlt, wenn ein großer Name hinter dem Angebot steht, der findet das beim Sparkassen Broker, auch S Broker genannt. Das Unternehmen ist eine Tochter der Sparkassen. Einige lokale Geldinstitute kooperieren auch mit dem Broker, dann kann das Girokonto bei der lokalen Sparkasse als Verrechnungskonto genutzt werden.

Ein Geheimtipp ist in diesem Zusammenhang die Berliner DKB. Das Geldinstitut ist eine Tochter der Bayerischen Landesbank, die wiederum zum großen Teil den Sparkassen gehört (der Rest der Anteil wird vom Freistaat Bayern gehalten). Deshalb sind Einlagen bei der DKB auch über die Sicherungseinrichtungen der öffentlichen Banken geschützt. Neben Brokerdienstleistungen offeriert die Bank auch fast alle sonstigen Dienstleistungen und bietet unter anderem ein attraktives Wachstumssparen, ein kostenloses Girokonto und eine VISA-Karte, mit der man an fast allen Automaten in der Eurozone kostenlos Geld abheben kann.

Alternative: Robo Advisor

Wem das zu viel Aufwand ist, der kann sein Geld auch einem Vermögensverwalter anvertrauen. Die klassischen Dienstleister verlangen oft eine Mindesteinzahlung von mehreren hunderttausend Euro, doch automatisierte Dienste sind schon ab einigen hundert Euro zugänglich. Dabei sucht ein sogenannter Robo Advisor die Wertpapiere aus. Das ist ein Algorithmus, der die zum Risikoprofil passenden ETFs auswählt.

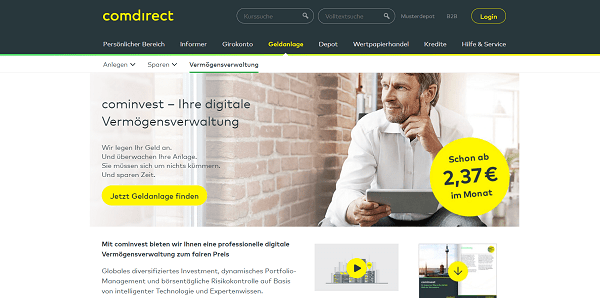

Ab 3.000,- Euro können Kunden ihr Geld beispielsweise beim Cominvest Depot verwalten lassen. Bei diesem Angebot der Comdirect Bank müssen Anleger zunächst ihre Risikoneigung angeben. Der Algorithmus sucht dann passende ETFs. Experten prüfen die Vorschläge noch einmal und wer möchte, kann sie sich sogar zunächst vorlegen lassen. Dann wird die Auswahl des Algorithmus nur umgesetzt, wenn der Anleger zustimmt.

Schon ab 3.000,- Euro lässt sich Geld im Cominvest Depot anlegen.

Ein weiterer Vorteil des Cominvest Depots: Wer möchte, kann parallel noch ein reguläres Depot eröffnen und dort Aktien oder ETFs nach eigenen Vorstellungen anlegen.

Fazit

Eine todsichere Empfehlung welche Aktien sollte man jetzt kaufen gibt es nicht, zumindest nicht in dem Sinne, dass diese oder jene Aktie garantiert Gewinne machen wird. Allerdings hat man gute Chancen auf eine attraktive Rendite, wenn man sein Vermögen breit streut. Idealerweise sollten Aktionäre weltweit anlegen. Egal ob man nur 5.000,- Euro oder 50.000,- Euro anlegen will, ein Robo Advisor ist eine guter und bequeme Alternative zum selbst zusammengestellten Depot.