Die Zinsen sind niedrig. Die Aktienkurse stehen dagegen so hoch, dass einige Beobachter eine baldige Korrektur erwarten. Auch Immobilien sind längst teuer – und die Politik ist hier längst aktiv geworden, um den Preisanstieg zu stoppen. In was investieren? Wir haben folgende Anlagemöglichkeiten unter die Lupe genommen:

- Bankguthaben

- Aktien und Fonds

- Immobilien

- Gold

- Bitcoin

- Robo Advisor

Zu jeder Möglichkeit erklären wir kurz die Lage und für wen das Produkt geeignet ist.

Inhaltsverzeichnis

Top 5 Aktien Depots | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Das Wichtigste in Kürze

- Festgelder kaum interessant

- Aktien immer noch attraktiv

- Gold und Immobilien als Beimischung

- Robo Advisor als Alternative

Tages- und Festgelder

Bankguthaben sind nach wie vor die beliebteste Sparform für die meisten Deutschen, denn sie gelten als sicher. Sie sind aber im Moment alles andere als attraktiv, denn die Zinsen liegen unterhalb der erwarteten Inflationsrate. Denn die oft beschworene Sicherheit gilt nur, falls es keine hohe Inflation gibt. In Hochinflationsphasen verlieren Sparer meist noch mehr als Aktienbesitzer.

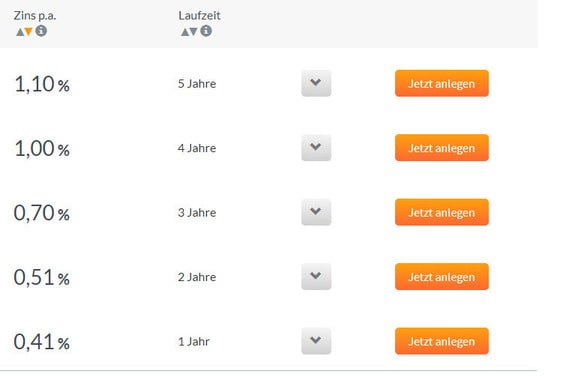

Auch kleinere Banken bieten kaum noch Festgelder, deren Zinsen über der Zielinflation von 2,0 Prozent liegen.

Die Lage

Mit den Zinsen geht es schon seit vielen Jahren nach unten. Die Zeitschrift „Cicero“ porträtierte den Chef der Europäischen Zentralbank, Mario Draghi, deshalb als Graf Draghila, der den Sparern das Blut aussaugt.

Tatsächlich liegen die Zinsen selbst für zehn Jahre laufende Festgelder mittlerweile unter der Inflationsrate, wer spart verliert Geld. Diese Situation gab es zuletzt in den 1970er Jahren, als die Inflation teilweise über 7,0 Prozent lag.

Beim Tagesgeld und bei Kündigungsgeldern liegen die Zinsen noch niedriger. Allerdings sind die Kunden dort flexibler und können ihr Geld neu anlegen, wenn die Zinsen wieder steigen.

Deutliche Leitzinserhöhungen sind von der EZB nicht zu erwarten. Das würde vielen Unternehmen und Staaten nämlich das Genick brechen.

Für wen geeignet?

Grundsätzlich sind Spareinlagen für jeden Anleger sinnvoll. Auf dem Tagesgeldkonto sollte so viel Geld liegen, dass man damit unvorhergesehene Ausgaben decken kann. Zu viel Geld muss man aber dort nicht „parken“. IIm Falle eines Falles kann man ja einen Kredit aufzunehmen. Festgelder sind aktuell nur noch für sehr ängstliche Anleger attraktiv, die keine Zinserhöhung in den nächsten Jahren erwarten.

Alternativen

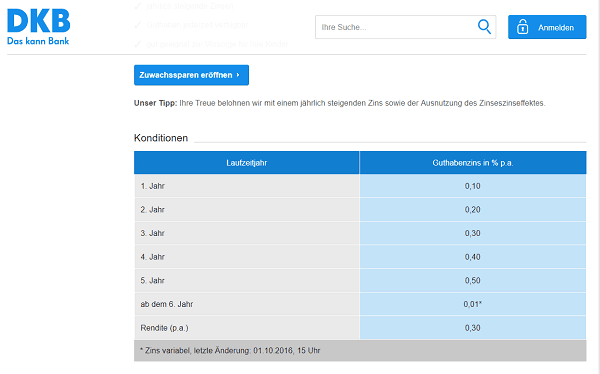

Für Gelder, die über die Absicherung für Notfälle hinaus gehen, kann ein Wachstumssparen eine gute Alternative sein. Dass sind Kündigungsgelder, die mit einer Frist von drei Monaten ausgezahlt werden können. Bleiben die Zinsen niedrig, lässt man das Geld liegen und erhält jährlich steigende Zinsen. Das ist zwar weniger als beim Festgeld, dafür lässt sich das Guthaben im Falle eines Zinsanstiegs einfach abheben und neu anlegen. Diese Sparform wird beispielsweise von der DKB Bank angeboten.

Ein Zuwachssparen ist ähnlich flexibel wie ein Sparbuch, bietet aber steigende Zinsen, wenn das Geld auf dem Konto bleibt. Das macht es zu einer guten Alternative zu Festgeldern.

Wer etwas mehr Risiko eingehen will, der kann sein Geld auch bei Kreditportalen wie auxmoney oder Mintos anlegen. Dort werden Darlehen direkt an Privatanleger und Kleinanleger vergeben. Die Zinsen sind deutlich höher als bei Festgeldern, allerdings besteht das Risiko, dass Kunden ihr Darlehen nicht zurückzahlen können. 1.000,- Euro müssen Anleger deshalb mitbringen, damit sie ihr Guthaben breit streuen können.

Top 5 P2P-Marktplätze um in Kredite zu investieren | |

|---|---|

1  Durchschnittliche Rendite bis 15% Rückkauf Garantie 60 Tage Mindestanlage 100€ Kreditvolumen 0,13 Mio. | Testberichtzu Iuvo | 2  Durchschnittliche Rendite 12,19% Rückkauf Garantie 60 Tage Mindestanlage 10€ Kreditvolumen 2,5 Mrd. | Testberichtzu Mintos | 3  Durchschnittliche Rendite über 9% Rückkauf Garantie keine Mindestanlage 1€ Kreditvolumen 7,6 Mio. | Testberichtzu Bondora | 4  Durchschnittliche Rendite 12,38% Rückkauf Garantie keine Mindestanlage 50€ Kreditvolumen 65 mio | Testberichtzu Estateguru | 5  Durchschnittliche Rendite bis 14% Rückkauf Garantie 60 Tage Mindestanlage 10€ Kreditvolumen 40 mio | Testberichtzu Viventor |

| Sie riskieren Ihr Kapital |

Leseempfehlung: Aktiendepots für Kleinanleger – Finden Sie in diesem Ratgeber den richtigen Anbieter für sich.

Aktien und Fonds

Aktien brachten in der Vergangenheit meist gute Renditen, bergen aber auch ein Kursrisiko. Wer ein kleines Risiko nicht scheut, sollte über diese Anlageform nachdenken.

Die Lage

In den vergangenen 15 Jahren hat sich der Kurs des DAX verfünffacht. Sorgen vor einer Kurskorrektur sind also nicht ganz unberechtigt. Aber auch nicht so wahrscheinlich, wie die gerade genannte Zahl nahelegt. Schließlich war der DAX von Anfang 2000 bis Anfang 2003 um rund zwei Drittel gefallen. Vergleichen mit dem Jahr 2000 beträgt der Anstieg nur rund 50 Prozent, also rund 2,3 Prozent pro Jahr.

Dabei muss man bedenken, dass der DAX auch gezahlte Dividenden berücksichtigt. Alle Ausschüttungen erhöhen den DAX, anders als beim FAZ-Index oder dem Dow Jones, der nur die Kursentwicklung abbildet. Ohne Dividenden lag der DAX (DAX-Kursindex) Anfang 2018 sogar niedriger als 18 Jahre zuvor.

Somit gibt es noch Luft nach oben, aber eine Korrektur ist damit keineswegs ausgeschlossen.

Für wen geeignet?

Investition in Aktien sind für alle jene geeignet, die einen längeren Kursrückgang aushalten können – auch psychisch. Denn bisher ging es nach einer Korrektur immer wieder nach oben. Wer über einen Zeitraum von mehr als zehn Jahren investierte, hat in der Vergangenheit meist gute Gewinne gemacht. Viele Privatanleger verkaufen aber panisch, wenn der Kurs gerade gefallen ist. Dabei sollte man genau dann einsteigen.

Einzelaktien sind ohnehin für die meisten Anleger nur als „Beigabe“ geeignet. Zu groß ist das Risiko aufs falsche Pferd zu setzen. Besser ist es Indexfonds zu kaufen, die einfach einen Index wie den DAX oder den Dow Jones abbilden. So streut man das Risiko über mehrere Werte, beim DAX sind es 30, beim F.A.Z.-Index 100.

Noch besser ist es, das Risiko auch über verschiedene Branchen und Regionen zu streuen. Das geht am einfachsten mit dem MSCI All Countries World Index, kurz MSCI ACWI. Er investiert in die wichtigsten Aktien aus Industrie- und Schwellenländern. Ein Indexfonds mit Aktien kleinerer Unternehmen (Small Caps) und einer mit Firmen aus aufstrebenden Entwicklungsländern (Grenzmärkte beziehungsweise Frontier Markets) runden das Portfolio ab.

Wer möchte, kann diese Basis mit Einzelaktien oder Indexfonds auf besonders vielversprechende Märkte abrunden.

Alternativen

Wer vor den hohen Kursen zurückschreckt, sollte darüber nachdenken sein Geld mit einem Sparplan zu investieren. Dabei wird monatlich ein bestimmter Betrag eingezahlt. Kommt es kurz nach dem Einstieg zum Crash, ist nur ein Teil des Geldes betroffen. Mit dem Rest kann man umso günstiger anlegen.

Top 5 Aktien Depots | |

|---|---|

1  Kosten pro Order 0,99 € Kosten gesamt* 11,88 € | Testberichtzu Scalable Capital | 2  Kosten pro Order 0,00 € Kosten gesamt* 12,00 € | Testberichtzu flatex | 3  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € Ihr Kapital ist gefährdet. | Testberichtzu eToro | Ihr Kapital ist gefährdet. | 4  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu Smartbroker | 5  Kosten pro Order 0,00 € Kosten gesamt* 0,00 € | Testberichtzu justTRADE |

| * 12 Order p.a. je Order 1000€ incl. Depotkosten |

Die Consorsbank bietet immer wieder attraktives Tagesgeld für Neukunden im ersten Jahr. Wer einen größeren Betrag, beispielsweise 5.000,- Euro, anlegen will, zahlt das Geld auf das Tagesgeldkonto ein und investiert es dann über ein Jahr verteilt. Im Idealfall wird dann der Sparplan mit Geld aus den laufenden Einnahmen fortgesetzt.

Wer sich nicht mit der Geldanlage befassen will, kann auch eine automatisierte Vermögensverwaltung, einen Robo Advisor, mit der Geldanlage betrauen.

Immobilien

Gold und Immobilien gelten als sichere Anlagen, weil sie im Gegensatz zu Sparguthaben auch Inflationszeiten gut durchstehen.

Die Lage

Immobilien sind teuer. Wie die Lehrbücher voraussagten, schichteten die Anleger angesichts der niedrigen Zinsen ihr Kapital in Aktien und Immobilien um – und ließen damit die Preise steigen. Längst hat dieser Anstieg die Politik auf den Plan gerufen, weiter nach oben wird es deshalb vermutlich nicht mehr lange gehen können.

Auch Immobilien können im Wert verlieren. Das gilt vor allem dann, wenn man das gesamte Kapital in ein Objekt investiert. Vielleicht wird schon morgen eine Autobahn neben diesem Gebäude gebaut, dann ist es weitgehend wertlos. Quelle: pixabay

Für wen geeignet?

Viele Anleger besitzen bereits eine Immobilie. Auch wenn die selbst genutzt wird, sollte darüber hinaus nicht zu viel Geld in „Betongold“ gesteckt werden. Eigentumswohnungen sind ohnehin nur mäßig gut für die Geldanlage geeignet, weil zu viel Kapital in eine einzige Investition fließt. Was, wenn Mietnormaden die Wohnung verwüsten oder das Viertel zur No-Go-Area wird?

Alternativen

Ein kleiner Immobilienanteil kann aber sinnvoll sein, wenn ein größerer Betrag angelegt wird. Statt Immobilien direkt zu kaufen, können Kunden Aktien von Immobiliengesellschaften kaufen. Das streut das Risiko. Noch breiter legt man an, wenn man einen ETF auf Aktien verschiedener Firmen kauft.

Gold

Gold gilt als klassische Krisenwährung. Sie ist als Beimischung im Depot deshalb gut geeignet.

Die Lage

Der Preis für Gold ist nach Ausbruch der Finanzkrise erwartungsgemäß steil nach oben gegangen. 2013 folgte aber die Trendwende, seitdem hat der Kurs zunächst deutlich verloren und bewegte sich dann seitwärts.

Für wen geeignet

Wer nur 1.000,- Euro anlegen will, für den ist eine Goldinvestition nicht sinnvoll. Es sei denn, er rechnet mit einem baldigen Preiszuwachs und hat kein Problem damit, alles auf eine Karte zu setzen. Wer aber 20.000,- Euro anlegen möchte, für den ist eine Gold-ETC zur Risikostreuung durchaus sinnvoll.

Top 5 ETF Broker | |

|---|---|

1  Anzahl ETFs 18000 Orderkosten 1000 € 0 Sparplanfähige ETFs 608 Anzahl gebührenfreier ETFs 273 | Testberichtzu Smartbroker | 2  Anzahl ETFs 1000 Orderkosten 1000 € 4,90€ + 0,25% Sparplanfähige ETFs 600 Anzahl gebührenfreier ETFs 170 | Testberichtzu Comdirect | 3  Anzahl ETFs 165 Orderkosten 1000 € 1€ Sparplanfähige ETFs 165 Anzahl gebührenfreier ETFs 0 | Testberichtzu OnVista | 4  Anzahl ETFs 728 Orderkosten 1000 € 4,90€ + 0,25% Sparplanfähige ETFs 700 Anzahl gebührenfreier ETFs 150 | Testberichtzu ING | 5  Anzahl ETFs 7500 Orderkosten 1000€ 0€ Sparplanfähige ETFs 1300 Anzahl gebührenfreier ETFs 500 | Testberichtzu Trade Republic |

| Sie riskieren Ihr Kapital |

Insgesamt spricht vieles dafür, dass der Goldpreis nach dem deutlichen Rückgang wieder steigen könnte.

Alternativen

Statt Gold direkt zu kaufen, können Anleger auch in Goldminen investieren. Das ist risikoreicher, bietet aber auch höhere Renditechancen. Wer sein Geld von einem Robo Advisor anlegen lässt, bei dem übernimmt die Vermögensverwaltung die Entscheidung, ob in Edelmetalle investiert werden soll.

Bitcoins

Die Kryptowährung Bitcoin sollte eigentlich dem anonymen Bezahlen dienen. Davon machen außer Kriminellen aber nur wenige Menschen Gebrauch. Vor allem wird mit der Währung spekuliert.

Die Lage

Bis Ende 2017 hat der Bitcoin einen geradezu kometenhaften Aufstieg erlebt. Mitte Dezember 2017 lag der Preis für einen Bitcoin bei über 15.000,- Euro. Neun Monate später betrug der Preis allerdings nur noch rund ein Drittel.

Für wen geeignet

Bitcoins sind vor allem für spekulative Zwecke interessant. Sie können bei einem breit gestreuten Depot ein Bestandteil von vielen sein, allerdings lässt sich der Kurs der Kryptowährung schwer vorhersagen, da es bisher wenig Erfahrungswerte gibt. Einen echten Bitcoin-ETF gibt es bisher nicht.

Alternativen

Wer vor allem kurzfristig spekulieren will, kann statt Bitcoins direkt zu kaufen auch Differenzkontrakte erwerben. Das ist einfacher und oft muss nur ein Teil des Kaufpreises wirklich hinterlegt werden. Bei Plus500 lassen sich beispielsweise mit 1.000,- Euro Bitcoins im Wert von 2.000,- Euro per CFD handeln.

Wer vor allem Rücklagen für Krisenzeiten bilden will und den Banken nicht vertraut, kann statt Bitcoins auch Gold kaufen, sollte dann aber zu Münzen und Barren greifen.

Wer Banken und Staaten misstraut, der sollte zu physischem Gold statt zu Zertifikaten greifen. Allerdings muss er sich darüber klar sein, dass er das Gold auch sicher lagern muss.

Hinweis: CFDs sind komplexe Instrumente und haben ein hohes Risiko. Sie können durch die Hebelwirkung schnell Geld verlieren. Zwischen 74% und 89% der Konten von Privatanlegern verlieren beim Handel mit CFDs Geld. Sie sollten sich überlegen, ob Sie verstehen wie CFDs funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Top 5 CFD-Broker für Kryptowährungen | ||

|---|---|---|

1  Max. Hebel 1:1 Mindesteinlage 50 USD Regulierung CySEC und FCA Investitionen in Kryptoanlagen sind in einigen EU-Ländern sehr volatil und unreguliert. Krypto-Handelsdienste werden von DLT Finance bereitgestellt. Es können Gewinnsteuern anfallen. | Testberichtzu eToro | Investitionen in Kryptoanlagen sind in einigen EU-Ländern sehr volatil und unreguliert. Krypto-Handelsdienste werden von DLT Finance bereitgestellt. Es können Gewinnsteuern anfallen. | 2  Max. Hebel 1:2 Mindesteinlage 200€ Regulierung deut. BaFin | Testberichtzu FXFlat | 3  Max. Hebel 1:2 Mindesteinlage 100€ Regulierung CySEC 82% der CFD-Kleinanlegerkonten verlieren Geld. | Testberichtzu Plus500 | 82% der CFD-Kleinanlegerkonten verlieren Geld. | 4  Max. Hebel 1:2 Mindesteinlage 10€ Regulierung brit. FCA | Testberichtzu Trading 212 | 5  Max. Hebel 1:2 Mindesteinlage 10€ Regulierung MFSA | Testberichtzu nextmarkets |

| Sie riskieren Ihr Kapital |

Vorsicht: CFD sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Robo Advisor

Ein Robo Advisor ist ein Algorithmus, der Wertpapiere nach festgelegten Kriterien auswählt. Das macht eine preisgünstige, weitgehend automatisierte Vermögensverwaltung möglich.

Die Lage

Investiert wird vor allem in Aktien und Anleihen, meist auf dem Umweg über börsengehandelte Fonds (ETFs). Daneben werden teilweise auch börsengehandelte Rohstoffe (ETCs) mit gekauft, bei einigen Anbietern auch aktiv verwaltete, klassische Investmentfonds.

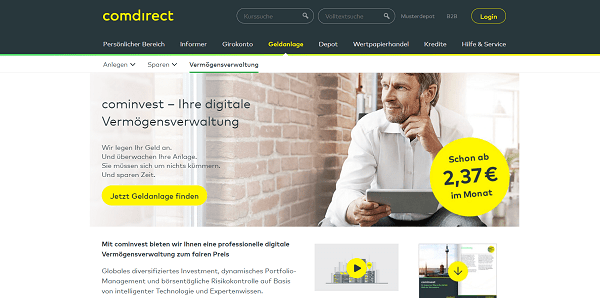

Schon ab 3.000,- Euro lässt sich Geld bei Cominvest anlegen.

Weil die Anbieter vor allem in Indexfonds investieren, werden sie meist nicht besser abschneiden als der Markt. Das ist aber überwiegend gar nicht das Ziel. Vielmehr will man eine breite Streuung erreichen und hohe Rendite und niedriges Risiko optimal verbinden.

Für wen geeignet

Robo Advisor sind für nahezu alle Anleger geeignet, weil sie im Regelfall sowohl auf Sicherheit als auch auf Gewinne hin optimierte Depots liefern. Nur sehr risikoscheu Investoren sollten weiterhin bei festverzinslichen Anlagen bleiben.

Top 5 Robo Advisor | |

|---|---|

1  Servicegebühr 0,80% Fondskosten 0,15% Sparplan Ab 25€ Mindesteinlage Ab 1.000€ Anlagestrategien 5 | Testberichtzu Oskar | 2  Servicegebühr 0,00% Fondskosten 0,22% Sparplan Ab 30€ Mindesteinlage Ab 5.000€ Anlagestrategien 10 | Testberichtzu Quirion | 3  Servicegebühr 0,33% Fondskosten 0,16% Sparplan Ab 50€ Mindesteinlage Ab 500€ Anlagestrategien 4 | Testberichtzu Weltsparen | 4  Servicegebühr 0,69% Fondskosten 0,27% Sparplan Ab 1€ Mindesteinlage Ab 0€ Anlagestrategien 5 | Testberichtzu Growney | 5  Servicegebühr 0,70% Fondskosten 0,25% Sparplan Ab 50€ Mindesteinlage Ab 2.500€ Anlagestrategien 5 | Testberichtzu Fintego |

| Sie riskieren Ihr Kapital |

Wer Spaß am Geldanlegen hat, dem mag ein Robo Advisor langweilig vorkommen. Allerdings gibt es ja die Möglichkeit, den Großteil des Geldes einer automatisierten Vermögensverwaltung anzuvertrauen und mit einem kleineren Teil bewusst auch einzelne Aktien oder Märkte zu setzen. Comdirect bietet beispielsweise sowohl ein klassisches Depot als auch ein von einem Robo Advisor verwaltetes unter dem Namen Cominvest Depot. Die Mindesteinzahlung beträgt aktuell 3.000,- Euro. Wer weniger investieren will findet bei GINMON ein Depot ab 1.000,- Euro und bei VisualVest sogar ab 500,- Euro. VisualVest verzichtet ganz auf die Mindesteinzahlung, wenn ein Sparplan angelegt und mit mindestens 25,- Euro pro Monat bespart wird.

Alternativen

Die wichtigste Alternative zum Robo Advisor ist das selbst aufgebaute, breit gestreute ETF-Depot.

Wo kaufen?

Welcher der beste Broker ist, hängt auch vom individuellen Anspruch an. Der eine hat bereits ein Girokonto bei der Sparkasse und möchte das als Verrechnungskonto für das Depot nutzen. Das ist oft beim Sparkassen Broker (S Broker) möglich. Leider kooperieren nicht alle Sparkassen mit dem Dienst. Wieder andere haben kein Problem damit die Bank zu wechseln, wollen aber alle Dienste aus einer Hand. Das bieten vor allem die großen Direktbanken wie DKB, ING (ehemals DiBa), Comdirect oder Consorsbank. Wieder anderen sind vor allem dauerhaft niedrige Preise wichtig, wie sie DEGIRO, flatex oder Onvista bieten.

Einen genauen Überblick bietet unser Broker Vergleich.

Geld anlegen kann sich finanziell lohnen, aber es ist nicht ohne Risiko. Sie können einen Teil Ihrer Einlage verlieren.

Fazit

Wer seine Geldanlage selbst in die Hand nehmen will, baut sein Depot am besten aus verschiedenen Elementen auf. Dazu gehören Aktienfonds, Sparguthaben und unter Umständen auch noch etwas Gold. Einfacher geht es mit einem Robo Advisor. Bei der automatisierten Vermögensverwaltung wird ein dem Risikoprofil des Kunden entsprechendes Depot zusammengestellt. Wer will, kann das natürlich auch durch eigene Investitionen ergänzen.